Si estás buscando una cartera de inversión equilibrada, has llegado al lugar correcto. En este artículo, descubrirás todo lo que necesitas saber sobre la famosa cartera equilibrada, una estrategia financiera diseñada para proteger tus inversiones sin renunciar a la posibilidad de obtener buenos beneficios. Ya seas un inversor experimentado o estés dando tus primeros pasos en el mundo de las finanzas, esta guía te proporcionará los conocimientos necesarios para construir una cartera equilibrada y asegurar un futuro financiero estable. ¿Estás listo para hacer crecer tu patrimonio de manera segura y eficiente? ¡Vamos en busca de la cartera equilibrada perfecta!

¿Qué es una cartera con igual ponderación?

Una cartera con ponderación igual es una estrategia de inversión en la que a todos los activos se les asigna una parte igual de la inversión total. Este enfoque garantiza que cada activo tenga el mismo impacto en el rendimiento general de la cartera, independientemente de su capitalización de mercado u otros factores.

Por ejemplo, en una cartera con igual ponderación de 10 acciones, a cada acción se le asignaría el 10% del valor total de la cartera. Si la cartera se reequilibrara periódicamente, la asignación a cada acción se ajustaría nuevamente al 10% para mantener la misma ponderación.

Comparación con carteras ponderadas por el mercado

Por otro lado, las carteras ponderadas por el mercado distribuyen los activos en función de su capitalización de mercado. Con este método, las empresas más grandes tienen una mayor influencia en el rendimiento de la cartera.

Esto puede llevar a la concentración del riesgo en unas pocas acciones de gran capitalización, mientras que carteras igualmente ponderadas ofrecen una mejor diversificación.

Importancia para la diversificación y la gestión de riesgos.

La diversificación es un principio de inversión clave porque ayuda a distribuir el riesgo entre diferentes activos. Al asignar igual peso a cada activo, los inversores pueden reducir el impacto de las acciones individuales en la cartera general, mejorando potencialmente la gestión de riesgos.

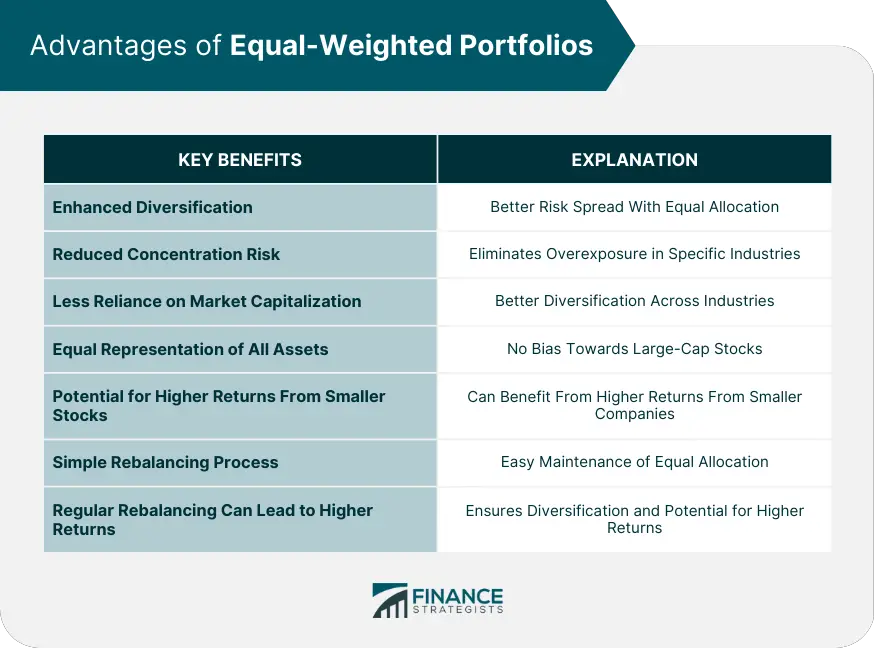

Ventajas de las carteras con igual ponderación

Diversificación mejorada

Riesgo reducido de concentración.

Las carteras equilibradas reducen el riesgo de concentración que puede surgir al tener unas pocas acciones de gran capitalización. Al asignar partes iguales a cada activo, los inversores pueden diversificar mejor el riesgo y potencialmente lograr rendimientos más estables.

Menos dependencia de la capitalización de mercado

Las carteras ponderadas por el mercado suelen favorecer las acciones de gran capitalización, lo que puede dar lugar a una sobreponderación de determinadas industrias o sectores. Las carteras equilibradas, por otro lado, no dependen de la capitalización de mercado y ofrecen una mejor diversificación entre industrias y sectores.

Representación equitativa de todos los activos

No hay preferencia por las acciones de gran capitalización

Las carteras equilibradas tratan todos los activos por igual, garantizando que cada acción tenga el mismo impacto en el rendimiento de la cartera. Este enfoque elimina el sesgo hacia las acciones de gran capitalización que a menudo se observa en las carteras ponderadas por el mercado.

Potencial de mayores rendimientos de acciones más pequeñas

Al ponderar por igual las acciones más pequeñas, las carteras igualmente ponderadas pueden beneficiarse potencialmente de mayores rendimientos de estas empresas. Esto puede dar como resultado rendimientos generales de la cartera más altos en comparación con las carteras ponderadas por el mercado.

Proceso de reequilibrio simple

Fácil de mantener una asignación uniforme

Reequilibrar una cartera con igual ponderación es un proceso sencillo, ya que simplemente implica mantener la misma asignación de todos los activos. Esto puede ocurrir a intervalos regulares o cuando se alcanzan ciertos umbrales.

El reequilibrio regular puede generar mayores retornos

El reequilibrio garantiza que la cartera permanezca diversificada y puede generar mayores rendimientos debido al potencial rendimiento superior de las acciones más pequeñas.

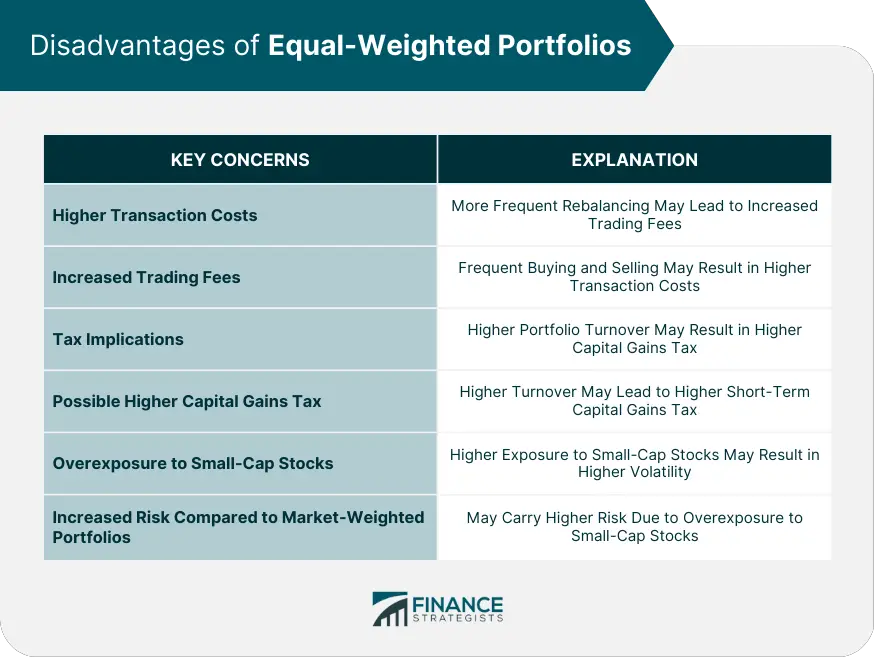

Desventajas de carteras con igual ponderación

Mayores costos de transacción

Reequilibrio frecuente

Las carteras equilibradas suelen requerir un reequilibrio más frecuente en comparación con las carteras ponderadas por el mercado. Esto puede resultar en mayores costos de transacción debido al aumento de las tarifas comerciales.

Aumento de las tarifas comerciales

La necesidad de comprar y vender activos con más frecuencia al reequilibrar una cartera igualmente ponderada puede generar tarifas comerciales más altas, lo que puede reducir los rendimientos potenciales.

Implicaciones fiscales

Mayores ventas

El reequilibrio frecuente puede dar lugar a una mayor rotación de la cartera, lo que puede tener implicaciones fiscales para los inversores. Esto es especialmente cierto para las cuentas sujetas a impuestos que pueden generar impuestos sobre las ganancias de capital.

Posible aumento del impuesto a las ganancias de capital

El aumento de las ventas puede generar mayores ganancias de capital a corto plazo, que normalmente se gravan a una tasa más alta que las ganancias de capital a largo plazo. Esto puede tener un impacto negativo en el rendimiento general de la cartera.

Sobreexposición a acciones de pequeña capitalización

Potencialmente mayor volatilidad

Las carteras con igual ponderación pueden tener una mayor exposición a acciones de pequeña capitalización, que pueden ser más volátiles que las de gran capitalización. Esta mayor volatilidad puede resultar en un mayor riesgo para el inversor.

Mayor riesgo en comparación con las carteras ponderadas por el mercado

Aunque las carteras con ponderación igual ofrecen una mejor diversificación, aún pueden implicar un mayor riesgo en comparación con las carteras ponderadas por el mercado debido a la sobreponderación de las acciones de pequeña capitalización. Los inversores deben considerar cuidadosamente su tolerancia al riesgo antes de elegir una estrategia de inversión con ponderación equitativa.

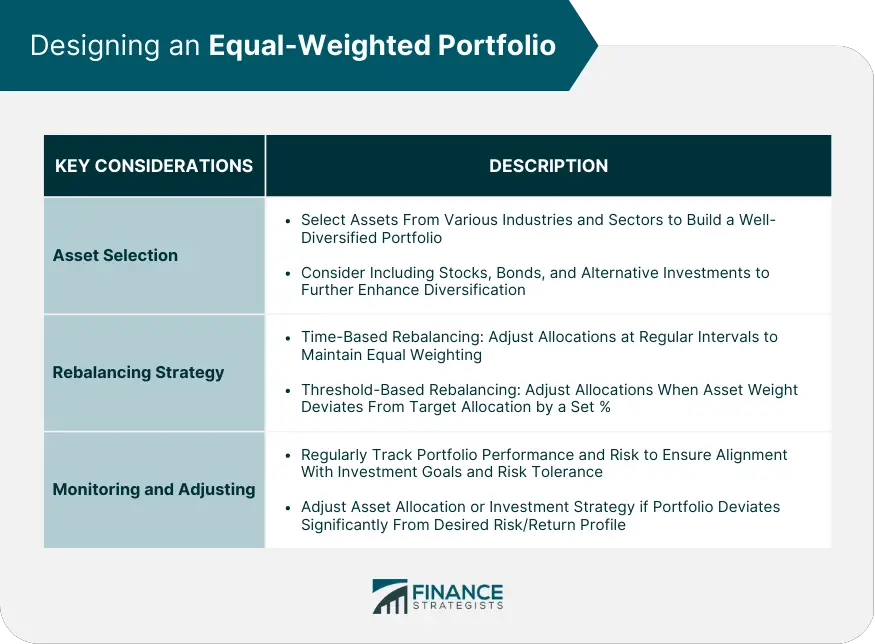

Diseño de una cartera con igual ponderación

Selección de activos

Diversificación entre industrias y sectores

Para construir una cartera bien diversificada y con igual ponderación, los inversores deben seleccionar activos de diferentes industrias y sectores. Esto ayuda a distribuir el riesgo y reduce la influencia de industrias o sectores individuales en el desempeño general de la cartera.

Incluyendo diferentes clases de activos

Además de diversificarse entre industrias y sectores, los inversores deberían considerar incorporar varias clases de activos, como acciones, bonos e inversiones alternativas, para mejorar aún más la diversificación de la cartera.

Estrategia de reequilibrio

Reequilibrio basado en el tiempo

Con el reequilibrio basado en el tiempo, las asignaciones de la cartera se ajustan a intervalos regulares, como trimestralmente o anualmente. Esto asegura que se mantenga la misma ponderación en el tiempo independientemente del desempeño de los activos.

Reequilibrio basado en umbrales

Con el reequilibrio basado en umbrales, las asignaciones de la cartera se ajustan cuando la ponderación de un activo se desvía de la asignación objetivo en un porcentaje predeterminado. Este enfoque puede ayudar a mantener una ponderación igual y, al mismo tiempo, reducir potencialmente la necesidad de reequilibrios frecuentes.

Seguimiento y ajuste

Seguimiento del rendimiento y el riesgo

Los inversores deben supervisar periódicamente el rendimiento y el riesgo de su cartera ponderada equitativamente para garantizar que siga siendo coherente con sus objetivos de inversión y su tolerancia al riesgo.

Adaptar la cartera a los objetivos del inversor y a su tolerancia al riesgo.

Si el riesgo o el desempeño de la cartera se desvía significativamente de los objetivos del inversor, se deben realizar ajustes en la asignación de activos o la estrategia de inversión para que la cartera vuelva a estar en línea con el perfil de riesgo y rendimiento deseado.

Rendimiento de carteras con igual ponderación

Comparación del desempeño histórico con carteras ponderadas por el mercado

Históricamente, las carteras ponderadas por igual han mostrado resultados mixtos en comparación con las carteras ponderadas por el mercado. En algunos períodos, las carteras con ponderación igual superaron a sus contrapartes ponderadas por el mercado, mientras que en otros períodos tuvieron un desempeño inferior.

Papel de las condiciones del mercado

Rendimiento superior durante los repuntes del mercado

Se ha observado que las carteras con ponderación igual obtienen mejores resultados que las carteras ponderadas por el mercado durante los períodos de recuperación del mercado. Esto se debe a que las acciones más pequeñas que tienen el mismo peso en la cartera tienden a recuperarse más rápido que las acciones de gran capitalización.

Rendimiento inferior durante las crisis del mercado

Por el contrario, las carteras con igual ponderación pueden tener un rendimiento inferior durante las crisis del mercado porque la mayor exposición a acciones de pequeña capitalización puede generar una mayor volatilidad y riesgo.

Rendimientos ajustados al riesgo

Comparación de la relación de Sharpe

Al comparar los rendimientos ajustados al riesgo de carteras ponderadas por igual y ponderadas por el mercado, el índice de Sharpe puede ser una métrica útil. En algunos casos, carteras igualmente ponderadas pueden tener índices de Sharpe más altos, lo que indica un mejor desempeño ajustado al riesgo.

Consideración de la volatilidad y los riesgos potenciales.

Al evaluar el desempeño de carteras con ponderaciones iguales, es importante considerar la volatilidad de la cartera y los riesgos potenciales, ya que estos factores pueden afectar significativamente la experiencia del inversor.

Diploma

Idoneidad de carteras igualmente ponderadas para diferentes inversores

Las carteras equilibradas pueden ser una estrategia de inversión adecuada para algunos inversores, en particular aquellos que buscan una mayor diversificación y el potencial de obtener mayores rendimientos de acciones más pequeñas.

Sin embargo, es fundamental sopesar los beneficios potenciales frente a los mayores riesgos y costos asociados con este enfoque.

Importancia de considerar ventajas y desventajas

Antes de elegir una estrategia de cartera con ponderación igual, los inversores deben considerar cuidadosamente los pros y los contras y asegurarse de que el enfoque sea coherente con sus objetivos de inversión, tolerancia al riesgo y situación financiera.

El papel de las carteras ponderadas equitativamente en una estrategia de inversión bien diversificada

En última instancia, las carteras con igual ponderación pueden desempeñar un papel valioso en una estrategia de inversión bien diversificada.

Al combinar carteras con ponderaciones iguales con otros enfoques de inversión, como estrategias ponderadas por el mercado o basadas en factores, los inversores pueden crear un plan de inversión integral y diversificado adaptado a sus necesidades y objetivos específicos.

Este enfoque puede ayudar a gestionar riesgos, capitalizar oportunidades en diferentes segmentos del mercado y lograr objetivos financieros a largo plazo.

Preguntas frecuentes sobre carteras con ponderación igual

Una cartera de igual ponderación es un tipo de cartera de inversiones en la que cada participación representa un porcentaje igual del valor total de la cartera. Por ejemplo, si una cartera incluye 10 participaciones, cada participación representaría el 10% del valor total de la cartera.

La principal ventaja de una cartera con ponderación igual es la diversificación. Al asignar un porcentaje igual a cada participación, la cartera es menos vulnerable a los riesgos de cualquier participación individual. Además, una cartera con igual ponderación puede superar a una cartera ponderada por capitalización de mercado en determinadas condiciones de mercado.

En una cartera ponderada por capitalización de mercado, las tenencias se ponderan en función de su capitalización de mercado (es decir, el valor total de sus acciones en circulación). Esto significa que las empresas más grandes tienen mayor peso en la cartera. Por el contrario, una cartera con igual ponderación asigna el mismo porcentaje a cada participación, independientemente de su capitalización de mercado.

Una posible desventaja de una cartera ponderada equitativamente es que puede tener una tasa de rotación más alta y costos de transacción más altos en comparación con una cartera ponderada por capitalización de mercado. Además, algunos inversores pueden preferir un enfoque ponderado por capitalización de mercado, ya que está más alineado con el mercado en general.

Se puede crear una cartera con igual ponderación asignando un porcentaje igual a cada participación en la cartera. Esto se puede hacer manualmente o utilizando un fondo indexado o ETF de igual ponderación. Los inversores deben considerar sus objetivos de inversión y su tolerancia al riesgo al construir una cartera con ponderación equitativa.

[automatic_youtube_gallery type=»search» search=»Cartera equilibrada

» limit=»1″]