¿Estás considerando una carrera en finanzas pero no estás seguro de qué certificación es la adecuada para ti? En el mundo de las finanzas, hay dos certificaciones muy reconocidas: el Chartered Financial Analyst (CFA) y el Chartered Institute of Management Accountants (CIMA). Ambas certificaciones tienen un alto nivel de prestigio y pueden abrirte las puertas a oportunidades emocionantes en la industria financiera. Pero, ¿cuál de ellas es la mejor opción para alcanzar tus metas profesionales? En este artículo, compararemos el CIMA frente al CFA para ayudarte a tomar una decisión informada. Descubre cuál de las dos certificaciones se ajusta mejor a tus intereses y ambiciones.

CIMA frente a CFA: descripción general

Cuando se trata de seguir una carrera en finanzas o contabilidad, existen numerosas certificaciones profesionales disponibles para ayudar a las personas a ampliar sus conocimientos y habilidades.

Dos certificaciones populares son Analista certificado de gestión de inversiones (CIMA) y Analista financiero colegiado (CFA).

Si bien ambas certificaciones indican un alto nivel de experiencia en el campo financiero, existen diferencias significativas entre las dos que pueden hacer que una sea más adecuada para los objetivos profesionales específicos de una persona que la otra.

La certificación CIMA está diseñada para proporcionar a las personas experiencia en gestión financiera estratégica. Es una certificación internacional emitida por la Instituto de Inversiones y Riqueza (IWI).

Por el contrario, la certificación CFA está dirigida a profesionales que trabajan en el campo de los informes y análisis de inversiones. Es una certificación reconocida mundialmente ofrecida por la Instituto CFA y es una de las certificaciones más respetadas en la industria financiera.

Aunque ambas certificaciones cubren una variedad de temas relacionados con las finanzas, el enfoque y el tipo de cursos difieren significativamente.

La certificación CIMA se centra más en el asesoramiento de inversiones y la gestión financiera estratégica, mientras que la certificación CFA se centra más en el análisis de inversiones y la gestión de carteras.

Además, los criterios de elegibilidad, el formato del examen y las oportunidades profesionales difieren entre las dos certificaciones.

¿Qué es un CIMA?

La certificación CIMA es una certificación reconocida internacionalmente por parte del IWI. La certificación está diseñada para proporcionar a las personas experiencia en gestión financiera estratégica.

Está dirigido a profesionales que trabajan en la industria de la gestión de inversiones que quieran ampliar sus conocimientos en áreas como la asignación de activos, la gestión de riesgos y la evaluación del rendimiento de la cartera.

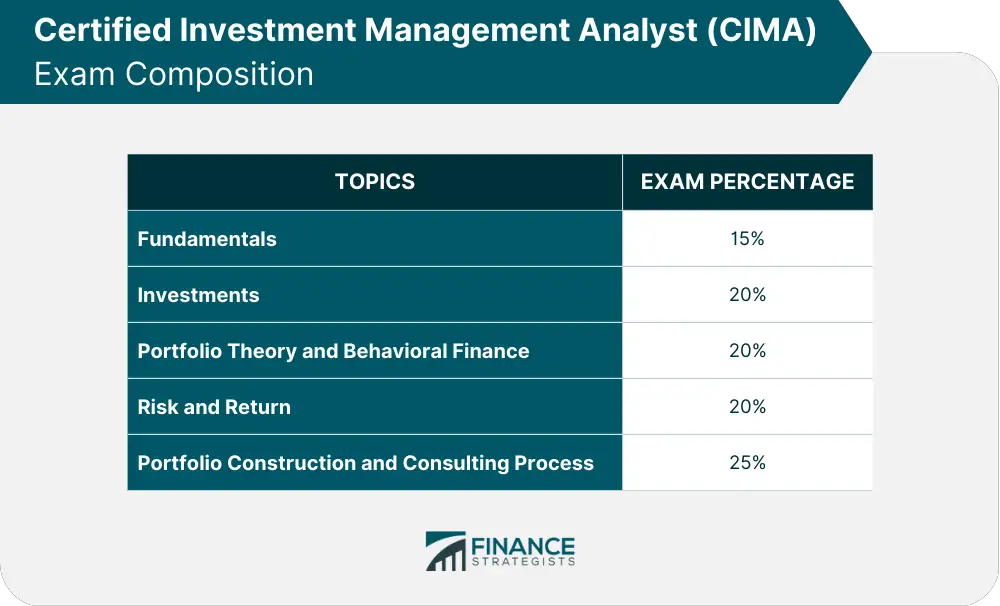

Temas tratados en el curso CIMA

El curso CIMA cubre una variedad de temas relacionados con la gestión de inversiones. Estos temas incluyen:

Lo esencial. Estos son los conocimientos básicos necesarios para el asesoramiento en gestión de activos. Cubre temas como estadísticas y métodos, finanzas y economía aplicadas y mercados de capital globales.

Esta área constituye el 15% del examen CIMA.

Inversiones. Esta sección cubre los diferentes tipos de instrumentos de inversión, incluidas acciones, renta fija, inversiones alternativas, opciones/futuros y activos reales.

Constituye el 20% del examen CIMA.

Teoría de carteras y finanzas conductuales. Esta área incluye las teorías y modelos utilizados en la gestión de carteras, así como las finanzas conductuales, filosofías y estilos de inversión, y herramientas y estrategias.

Constituye el 20% del examen CIMA.

Riesgo y retorno. Esta área incluye los atributos de riesgo, mediciones de riesgo y medición y atribución del desempeño.

Constituye el 20% del examen CIMA.

Proceso de construcción y asesoramiento de cartera. Esta área cubre el proceso de asesoría, incluyendo ética, descubrimiento de clientes, política de inversión, construcción de cartera, búsqueda y selección de gerentes, y revisión y revisión de cartera.

Constituye el 25% del examen CIMA.

Criterios de elegibilidad para la certificación CIMA

Para ser elegible para la certificación CIMA, los candidatos deben cumplir con los siguientes requisitos:

Tres años de experiencia en el sector de servicios financieros.

Los candidatos deben tener al menos tres años de experiencia profesional en la industria de servicios financieros, que puede incluir trabajo en áreas como gestión de inversiones, planificación financiera o análisis de valores. Esta experiencia debe ser dentro de los últimos cinco años.

Historial satisfactorio de conducta ética.

Esto lo determina el Comité de Admisiones del Investments & Wealth Institute. Los candidatos deben demostrar un compromiso de mantener los más altos estándares éticos en su trabajo en la industria de servicios financieros.

Oportunidades profesionales para titulares de CIMA

Los titulares de la certificación CIMA tienen una variedad de oportunidades profesionales en la industria de gestión de inversiones.

Las funciones más comunes que asumen los titulares de CIMA incluyen:

Asesor de inversiones. Un asesor de inversiones analiza las tendencias del mercado, evalúa las oportunidades de inversión y hace recomendaciones a los clientes para ayudarlos a alcanzar sus objetivos de inversión.

Administrador de portafolio. Un administrador de cartera supervisa una cartera de inversiones y toma decisiones de inversión para lograr objetivos específicos. Podrás gestionar inversiones para particulares, empresas o instituciones.

Asesor financiero. Un planificador financiero trabaja con los clientes para crear planes financieros que satisfagan sus necesidades y objetivos específicos, incluida la planificación de la jubilación, la planificación de inversiones y la gestión de riesgos.

Gestor de activos. Un administrador patrimonial trabaja con clientes adinerados para administrar sus inversiones y asesorarlos sobre planificación patrimonial, estrategias fiscales y otros asuntos financieros.

Además de estas funciones, los titulares de CIMA pueden trabajar en gestión de riesgos, análisis de inversiones y asignación de activos.

examen CIMA

Para obtener la certificación CIMA, los candidatos deben tener al menos tres años de experiencia profesional en asesoría de inversiones o un campo relacionado y aprobar el curso y el examen de certificación CIMA.

El examen consta de 140 preguntas de opción múltiple y requiere aproximadamente 150 horas de autoestudio para prepararse.

Para convertirse en titular de CIMA, los candidatos no solo deben aprobar el examen, sino también una verificación de antecedentes, proporcionar información sobre cumplimiento, completar el acuerdo de licencia y pagar la tarifa de certificación inicial.

La certificación CIMA brinda a las personas experiencia en gestión financiera estratégica y puede abrir oportunidades profesionales en áreas como gestión de riesgos, análisis de inversiones y asignación de activos.

¿Qué es un CFA?

La certificación CFA está dirigida a profesionales que trabajan en el campo de los informes y análisis de inversiones.

El premio CIMA enfatiza principalmente la experiencia en áreas como asesoramiento de inversiones, prácticas éticas, asignación de activos, medición de riesgos, política de inversiones y medición del desempeño.

Las personas con esta certificación generalmente trabajan para firmas de asesoría financiera más grandes y son responsables de administrar cuentas grandes e interactuar con los clientes.

Su amplio conocimiento y experiencia en este campo les permite brindar asesoramiento de inversión a individuos y empresas, especialmente grandes corporaciones y personas de alto patrimonio, utilizando diferentes métodos de análisis de inversiones.

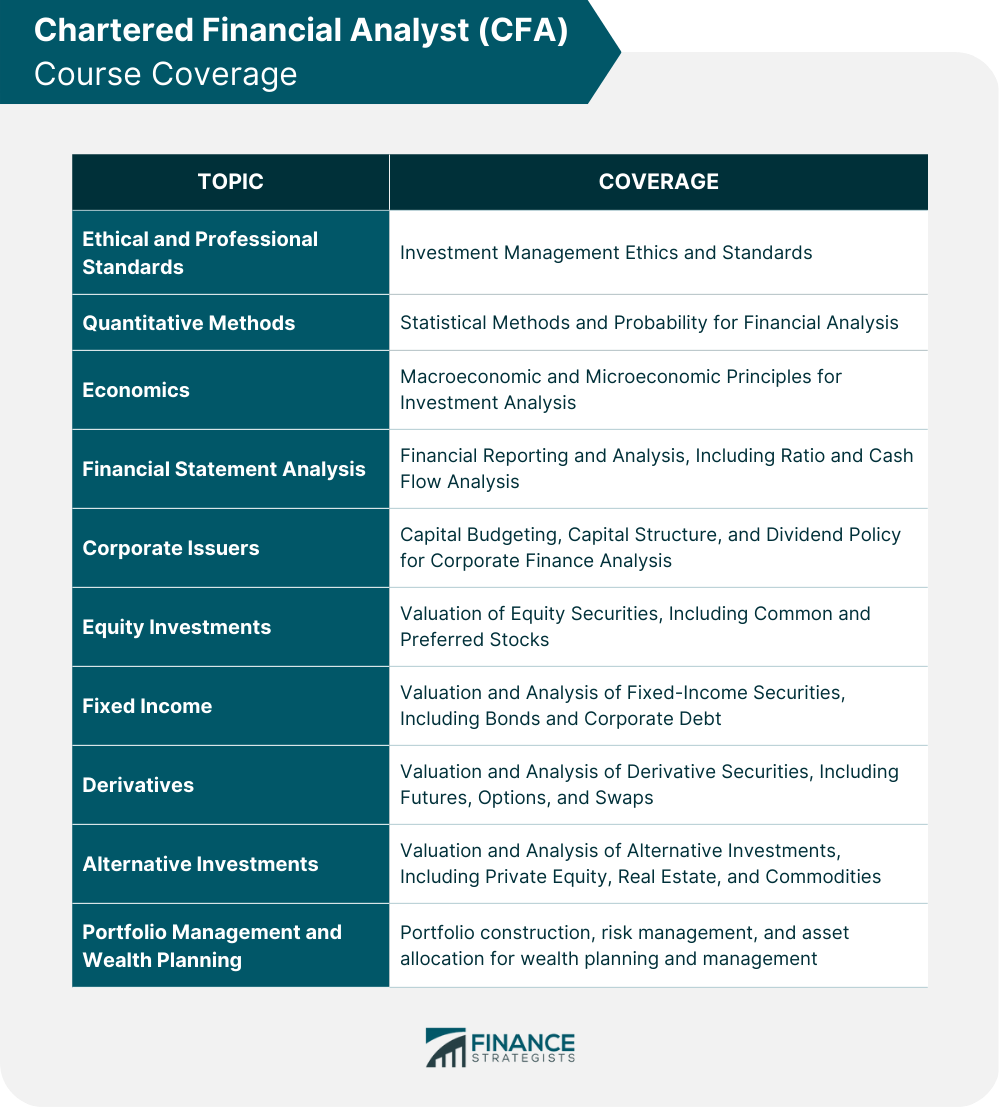

Temas cubiertos en el curso CFA

El curso CFA cubre varios temas relacionados con el análisis y la gestión de inversiones. Estos temas incluyen:

Estándares éticos y profesionales. Este tema cubre los estándares éticos y profesionales aplicables a la industria de gestión de inversiones, incluido el Código de Ética y Estándares de Conducta Profesional del CFA Institute.

Métodos cuantitativos. Este tema cubre los métodos cuantitativos utilizados en el análisis de inversiones, incluidos los métodos estadísticos, la probabilidad y el análisis de series de tiempo. Enseña a los candidatos la aplicación de métodos cuantitativos al análisis financiero.

Negocio. Este tema cubre los principios macroeconómicos y microeconómicos que subyacen al análisis de inversiones, incluida la política monetaria y fiscal, el comercio internacional y las estructuras de mercado.

Análisis del balance. Este tema cubre los principios de los informes y análisis financieros, incluido el análisis del balance, el análisis de ratios y el análisis del flujo de efectivo.

Emisores corporativos. Este tema cubre los principios de las finanzas corporativas, incluidos el presupuesto de capital, la estructura de capital y la política de dividendos. Enseña a los candidatos cómo analizar la salud financiera de las empresas y tomar decisiones de inversión.

Inversiones. Este tema cubre la valoración de valores de renta variable, incluidas acciones ordinarias y acciones preferentes. Enseña a los candidatos cómo analizar inversiones en acciones y tomar decisiones de inversión informadas.

Valores de renta fija. Este tema cubre la valoración y análisis de valores de renta fija, incluidos bonos, letras del tesoro y bonos corporativos. Enseña a los candidatos cómo analizar inversiones de renta fija y tomar decisiones de inversión informadas.

Derivados. Este tema cubre la valoración y análisis de valores derivados, incluidos futuros, forwards, opciones y swaps. Enseña a los candidatos cómo analizar inversiones en derivados y tomar decisiones de inversión informadas.

Inversiones alternativas. Este tema cubre la evaluación y análisis de inversiones alternativas, incluidos capital privado, bienes raíces y materias primas. Enseña a los candidatos cómo analizar inversiones alternativas y tomar decisiones.

Gestión de carteras y planificación patrimonial. Este tema cubre los principios de la gestión de carteras y la planificación patrimonial, incluida la construcción de carteras, la gestión de riesgos y la asignación de activos.

Criterios de elegibilidad para la certificación CFA

La certificación CFA tiene ciertos criterios de elegibilidad que deben cumplirse antes de obtener la certificación. Éstas incluyen:

Licenciatura o equivalente, independientemente del campo de estudio.

La admisión también es posible en el último año de una licenciatura en el momento de la inscripción.

Experiencia laboral relevante de al menos cuatro años al momento del registro.

Oportunidades profesionales para titulares de CFA

Hay una variedad de oportunidades profesionales en la industria financiera disponibles para personas con la certificación CFA. Las funciones más comunes que asumen los titulares de CFA incluyen:

Analista de inversión. Un analista de inversiones es responsable de investigar y analizar datos financieros para hacer recomendaciones de inversión.

Administrador de portafolio. Un administrador de cartera es responsable de supervisar una cartera de inversiones y tomar decisiones de inversión para lograr objetivos específicos.

Asesor financiero. Un planificador financiero trabaja con los clientes para crear planes financieros que satisfagan sus necesidades y objetivos específicos, incluida la planificación de la jubilación, la planificación de inversiones y la gestión de riesgos.

Analista de investigación. Un analista de investigación es responsable de analizar datos financieros y tendencias del mercado para identificar oportunidades de inversión y hacer recomendaciones de inversión.

Administrador de riesgos. Un administrador de riesgos es responsable de identificar, analizar y gestionar los riesgos asociados con las inversiones financieras.

examen CFA

Para convertirse en poseedor certificado de CFA, los candidatos deben cumplir con los criterios de elegibilidad y aprobar los tres niveles del examen CFA. El examen se ofrece tres veces al año y requiere un tiempo de estudio importante, recomendándose 300 horas para cada nivel.

El examen pone a prueba rigurosamente el conocimiento de los candidatos sobre instrumentos de inversión, clases de activos, gestión de carteras, ética y planificación patrimonial.

Cada nivel del examen tiene un enfoque diferente: el Nivel I cubre conocimientos básicos, el Nivel II enfatiza el análisis complejo y el Nivel III se enfoca en la gestión de carteras.

Después de aprobar el examen y convertirse en miembro del CFA Institute, las personas deben pagar cuotas anuales y cumplir con los estándares del Instituto.

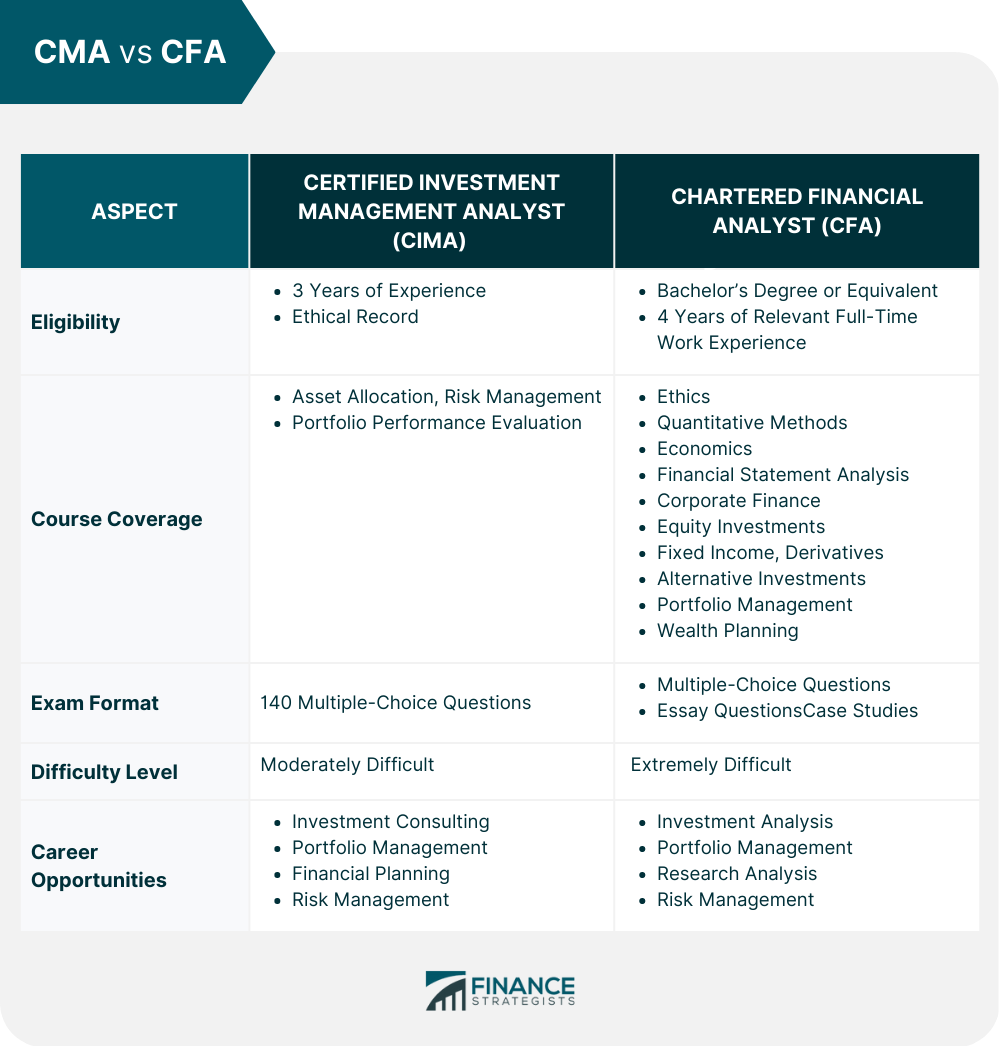

Diferencias entre CIMA y CFA

CIMA y CFA son certificaciones profesionales en la industria financiera, pero existen diferencias significativas en el tipo y enfoque de los cursos, requisitos de certificación, formato de examen, nivel de dificultad y oportunidades profesionales.

Tipo de cursos

El curso CIMA está diseñado para brindar a las personas experiencia en gestión financiera estratégica, con un enfoque en áreas como asignación de activos, gestión de riesgos y evaluación del desempeño de carteras.

Por el contrario, el curso CFA está dirigido a profesionales que trabajan en informes y análisis de inversiones, con énfasis en áreas como la ética, el análisis de estados financieros y la planificación patrimonial.

Enfoque principal de los cursos.

Si bien ambas certificaciones cubren la gestión de inversiones, el curso CIMA se centra más en el asesoramiento en materia de inversiones, mientras que el curso CFA se centra en el análisis y la gestión de inversiones.

Requisitos de certificación

Para calificar para la certificación CIMA, los candidatos deben tener al menos tres años de experiencia profesional en asesoría de inversiones o un campo relacionado.

Por el contrario, los candidatos deben tener una licenciatura o cuatro años de experiencia laboral relevante a tiempo completo para ser considerados para la certificación CFA.

Formato del examen y nivel de dificultad.

El examen de certificación CIMA tiene una duración de cinco horas e incluye 140 preguntas de opción múltiple.

El examen de certificación CFA consta de tres niveles, y cada nivel tiene un enfoque diferente y un formato de examen riguroso que incluye preguntas de opción múltiple, preguntas de ensayo y estudios de casos.

Oportunidades profesionales

Los titulares de CIMA tienen oportunidades profesionales en asesoramiento de inversiones, gestión de carteras, planificación financiera y gestión de riesgos.

Los titulares de CFA tienen oportunidades profesionales en análisis de inversiones, gestión de carteras, análisis de investigaciones y gestión de riesgos.

CIMA vs CFA: tabla comparativa

Para comparar y contrastar aún más las certificaciones CIMA y CFA, la siguiente tabla proporciona un resumen de sus diferencias en varios aspectos.

CIMA vs. CFA: ¿Qué certificación debo elegir?

Al decidir qué certificación obtener, las personas deben considerar sus intereses personales y objetivos profesionales.

Aquellos interesados en asesoramiento de inversiones y gestión financiera estratégica pueden encontrar que la certificación CIMA se adapta mejor a sus objetivos.

Por otro lado, las personas interesadas en el análisis de inversiones, la gestión de carteras y el análisis de investigaciones pueden encontrar que la certificación CFA es más adecuada.

Además de los intereses personales, los candidatos deben evaluar los requisitos de admisión y el formato de examen de cada certificación.

Para CIMA, los candidatos deben tener al menos tres años de experiencia en asesoramiento de inversiones o un campo relacionado, mientras que para CFA, los candidatos deben tener una licenciatura o equivalente o cuatro años de experiencia profesional relevante a tiempo completo.

Otro factor importante a considerar es el mercado laboral y las oportunidades profesionales en la industria que le interesa.

Los candidatos deben investigar las perspectivas profesionales de los titulares de CIMA y CFA y evaluar qué certificación les ofrecerá las mejores oportunidades en el campo deseado.

La conclusión

Las certificaciones CIMA y CFA son dos certificaciones populares en la industria financiera que pueden ayudar a las personas a ampliar sus conocimientos y habilidades.

Ambas certificaciones indican un alto nivel de experiencia en el campo financiero, pero difieren significativamente en el tipo y enfoque de los cursos, requisitos de certificación, formato de examen, nivel de dificultad y oportunidades profesionales.

Por lo tanto, las personas deben considerar sus intereses personales y objetivos profesionales, los requisitos de licencia y el mercado laboral para decidir qué certificación se adapta mejor a ellos.

A medida que la industria financiera continúa evolucionando, una certificación profesional como CIMA o CFA puede ayudar a las personas a mantenerse competitivas y avanzar en sus carreras.

En última instancia, las personas deben tomarse el tiempo para investigar y evaluar cada certificación para determinar qué certificación les brindará la mejor oportunidad para lograr sus objetivos profesionales.

Preguntas frecuentes sobre CIMA frente a CFA

La certificación CIMA se centra en la gestión financiera estratégica, mientras que la certificación CFA se centra en el análisis y la gestión de inversiones. También tienen diferentes criterios de admisión y formatos de examen.

CIMA requiere que los candidatos tengan una licenciatura o equivalente, así como experiencia profesional relevante. Para CFA, los candidatos deben tener una licenciatura o equivalente o estar en el último año de su programa de licenciatura.

Las certificaciones CIMA y CFA pueden conducir a carreras en gestión de inversiones, análisis financiero, gestión de carteras, gestión de riesgos y más.

Elegir entre CIMA y CFA depende de sus objetivos e intereses profesionales. CIMA se centra más en asesoramiento de inversiones y construcción de carteras, mientras que CFA se centra más en análisis e investigación de inversiones.

Sí, es posible poseer la certificación CIMA y CFA. Sin embargo, obtener ambas certificaciones requiere una importante inversión de tiempo y dinero.

[automatic_youtube_gallery type=»search» search=»CIMA frente a CFA

» limit=»1″]