¿Alguna vez te has preguntado cuánto dinero necesitarías para iniciar una pensión? En un mundo lleno de responsabilidades y metas financieras, planificar el futuro se vuelve esencial. En este artículo te daremos las claves para calcular el monto necesario para comenzar una vida de jubilación cómoda y cómo alcanzar esa cifra fijada. ¡No te lo pierdas!

Resumen de pensiones

Una anualidad es un contrato financiero entre un individuo y una compañía de seguros diseñado para proporcionar una fuente regular de ingresos a cambio de una suma global o una serie de pagos.

Este contrato se utiliza a menudo como estrategia para asegurar ingresos durante la jubilación.

Las pensiones sirven como una red de seguridad que reduce el riesgo de que los ahorros sobrevivan. Además, unos ingresos predecibles pueden brindar tranquilidad y ayudar a los jubilados a presupuestar de forma más eficaz sin tener que preocuparse por las fluctuaciones de los mercados financieros.

Las anualidades ofrecen una gran cantidad de beneficios, incluido el crecimiento con impuestos diferidos, ingresos garantizados de por vida y la posibilidad de un beneficio por fallecimiento para los beneficiarios. Además, pueden ajustarse a las necesidades individuales, por ejemplo aumentando los pagos para tener en cuenta la inflación.

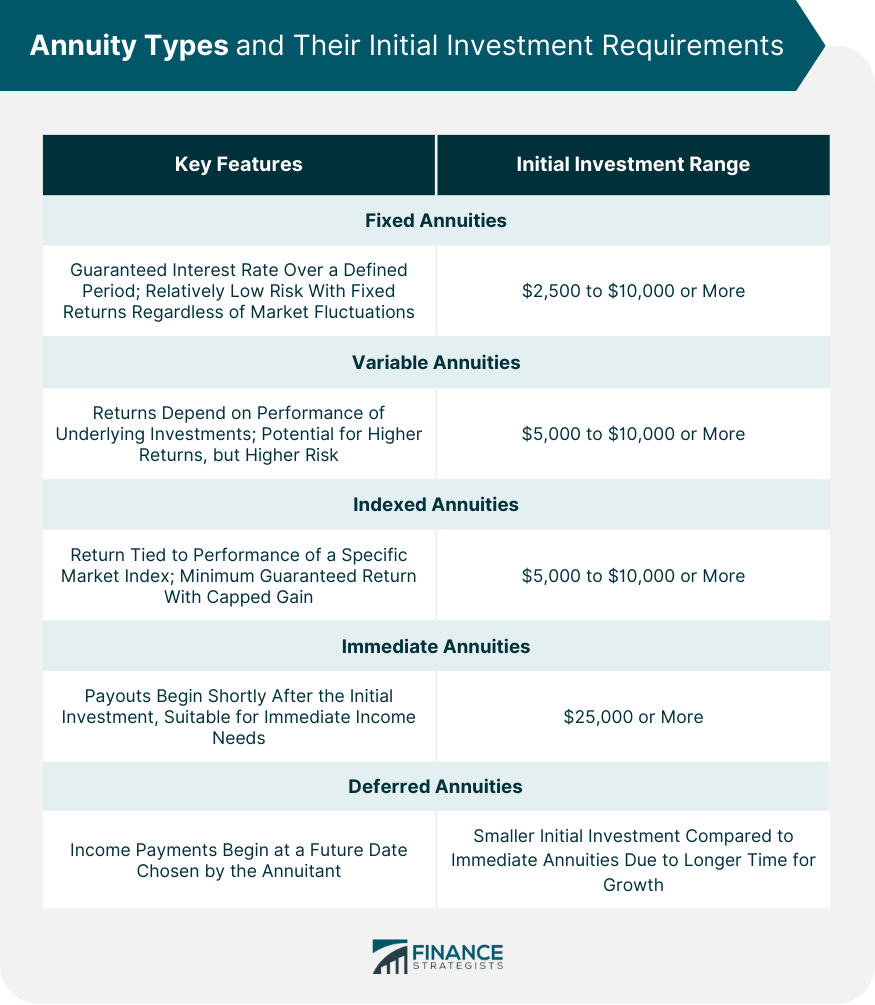

Tipos de anualidades y sus requisitos de inversión inicial

Pensiones fijas

Los términos de un contrato de anualidad fija garantizan una tasa de interés específica durante un período de tiempo definido. Con este tipo de pensión, el riesgo es relativamente bajo porque al inversor se le garantiza una rentabilidad fija independientemente de las fluctuaciones del mercado.

El pago se puede realizar por un período de tiempo específico o durante la vida del beneficiario, proporcionando una fuente de ingresos predecible y segura.

Las anualidades fijas son particularmente adecuadas para personas con aversión al riesgo que valoran la preservación del capital y unos ingresos estables en lugar de posibles mayores rendimientos.

Si bien la inversión inicial mínima requerida para una anualidad fija puede variar significativamente según las pólizas de la compañía de seguros, generalmente comienza desde $2,500. Puede ser hasta $10,000 o más.

Pensiones variables

Estas anualidades permiten a los inversores distribuir su dinero entre diferentes opciones de inversión, como fondos mutuos. Esto significa que el rendimiento de una anualidad variable depende del desempeño de las inversiones subyacentes.

Si bien las anualidades variables pueden ofrecer potencialmente mayores rendimientos, también conllevan un mayor grado de riesgo. La rentabilidad no está garantizada y el valor del contrato de anualidad puede aumentar o disminuir con el éxito de las inversiones elegidas.

Estas anualidades pueden ser una buena opción para aquellos con mayor tolerancia al riesgo y un horizonte temporal más largo, lo que les permite tener más tiempo para recuperarse de posibles caídas del mercado.

Las anualidades variables generalmente requieren una inversión inicial más alta, que generalmente comienza entre $5,000 y $10,000, según el proveedor.

Este mayor desembolso inicial podría compensarse con retornos potencialmente mayores en el largo plazo, suponiendo que las inversiones elegidas tengan un buen desempeño.

Pensiones indexadas

Las anualidades indexadas combinan elementos de anualidades fijas y variables. El rendimiento de una anualidad indexada está vinculado al desempeño de un índice de mercado específico, como el S&P 500.

A diferencia de una anualidad variable, una anualidad indexada generalmente ofrece un rendimiento mínimo garantizado, lo que protege al inversionista de una pérdida total.

Sin embargo, las ganancias suelen ser limitadas, lo que significa que es posible que los inversores no se beneficien plenamente de un buen desempeño del mercado. Esta estructura puede resultar atractiva para personas que buscan un potencial de crecimiento vinculado al mercado pero con cierto grado de protección contra las caídas.

Las anualidades indexadas suelen tener requisitos de inversión inicial similares a los de las anualidades variables, generalmente a partir de entre $5,000 y $10,000 o más.

Sin embargo, esto puede variar según la compañía de seguros y el producto específico. Por lo tanto, los inversores potenciales deberían realizar una investigación exhaustiva o consultar a un asesor financiero antes de tomar una decisión.

Anualidades inmediatas versus anualidades diferidas

El momento en que comienzan los pagos difiere entre anualidades inmediatas y diferidas. Con una anualidad inmediata, el beneficiario recibe ingresos poco después de realizar la inversión inicial, generalmente dentro de un año.

Esta puede ser una buena opción para quienes ya están jubilados y necesitan una fuente de ingresos inmediata.

Por otro lado, una anualidad diferida retrasa los pagos de ingresos hasta una fecha futura elegida por el beneficiario, lo que potencialmente permite una mayor acumulación de valor.

Esto podría ser adecuado para personas que todavía se encuentran en la fase de generación de ingresos y desean acumular grandes ahorros para la jubilación.

La inversión inicial para anualidades inmediatas puede comenzar en $25,000, mientras que las anualidades diferidas pueden comenzar con una inversión inicial más baja porque hay más tiempo para que la inversión crezca antes de que comience el retiro de efectivo.

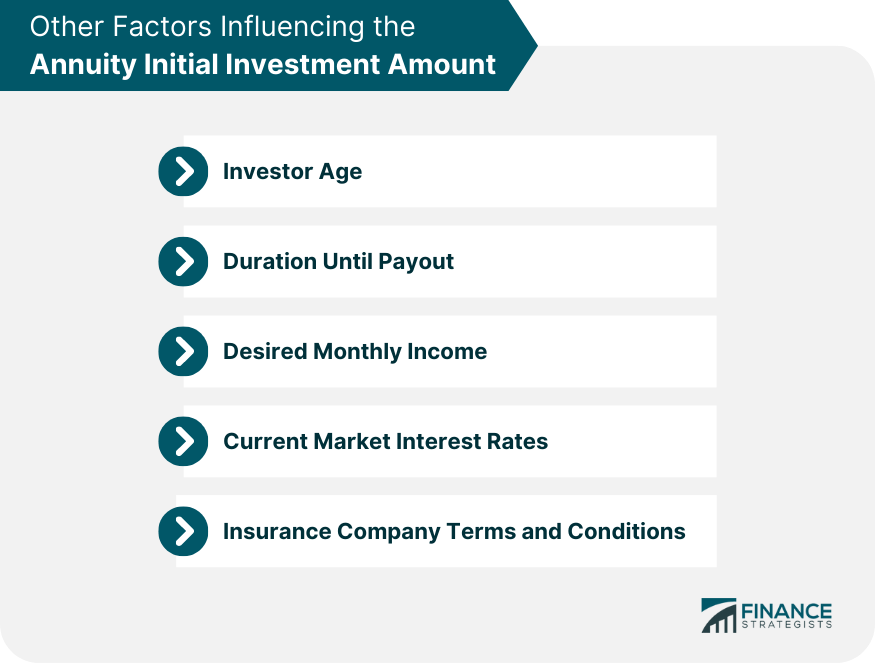

Otros factores que afectan el monto de la inversión inicial de la anualidad

Edad del inversor

La edad juega un papel crucial a la hora de determinar la inversión inicial en pensiones. Esto se debe principalmente a que los pagos de pensión que recibe y el período durante el cual los recibe están estrechamente relacionados con su esperanza de vida.

Los inversores más jóvenes tienen la ventaja del tiempo, lo que les permite un período de acumulación más largo. En tales casos, una inversión inicial menor puede ser suficiente ya que el monto tiene más tiempo para capitalizarse antes de que comience el pago.

Duración hasta el pago

El tiempo entre la inversión inicial y el inicio de los pagos también influye en el importe necesario para iniciar una pensión. Si desea recibir retiros poco después de su inversión, necesitará un monto inicial mayor.

Sin embargo, si puede permitirse el lujo de esperar más, su dinero tendrá más tiempo para crecer, lo que reducirá la cantidad inicial que necesita depositar.

Ingreso mensual deseado

Cuanto mayor sea el ingreso mensual deseado, mayor será la cantidad inicial necesaria para garantizar que la anualidad pueda proporcionar ese nivel de ingreso.

Es fundamental tener una comprensión realista de sus necesidades de ingresos futuras para poder determinar con precisión la inversión inicial para la jubilación.

Tasas de interés actuales del mercado

La influencia de los tipos de interés del mercado sobre la inversión inicial de una pensión es significativa. Cuando las tasas de interés son altas, las compañías de seguros pueden obtener más rendimiento de sus fondos mutuos generales.

Esto significa que tendría que aportar menos dinero a la pensión para recibir unos ingresos futuros determinados. Por el contrario, en un entorno de tipos de interés bajos, es posible que necesite una inversión inicial mayor para mantener el mismo nivel de ingresos.

Términos y condiciones generales de la compañía de seguros.

Las compañías de seguros suelen imponer condiciones especiales en sus contratos de anualidades. Estos incluyen cargos de salida (sanciones por retirar fondos anticipadamente), tarifas y requisitos mínimos de inversión.

Estos pueden influir en el importe inicial necesario para contratar una anualidad.

Por ejemplo, si la empresa tiene tarifas de salida elevadas, puede ofrecer condiciones más atractivas, como una tasa de interés más alta o una inversión inicial más baja.

Por otro lado, si la empresa tiene un requisito de inversión mínima alto, necesitará una cantidad mayor para comprar la anualidad. Comprender estos términos es crucial para elegir el contrato de anualidad adecuado y determinar la inversión inicial.

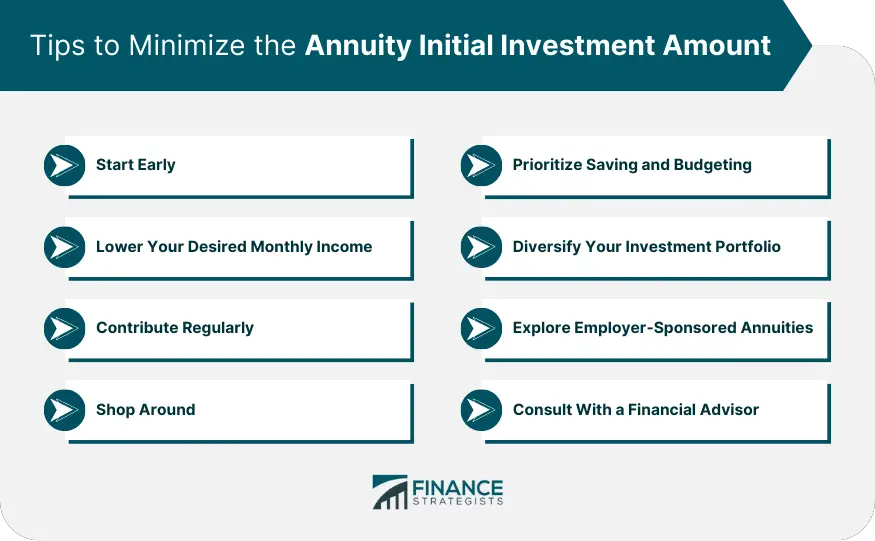

Consejos para minimizar el monto de la inversión inicial para la jubilación

Comenzar temprano

Cuanto antes empiece a invertir, más tiempo tendrá su dinero para crecer. Al comenzar temprano, se beneficia del interés compuesto, lo que reduce la inversión inicial que necesita para lograr los ingresos de jubilación deseados.

Reduzca su ingreso mensual deseado

Si es posible, considere reducir el ingreso mensual que desea obtener de la jubilación. Un pago mensual más bajo da como resultado una menor inversión inicial requerida. Esto requiere una planificación cuidadosa para garantizar que los ingresos reducidos sigan cubriendo sus necesidades durante la jubilación.

Contribuir regularmente

Algunos planes de seguro de pensiones prevén contribuciones durante un período de tiempo más largo, en lugar de una gran suma global por adelantado. Las contribuciones periódicas pueden hacer que una pensión sea más asequible para quienes tienen inversiones iniciales limitadas.

compra compulsiva

Las diferentes compañías de seguros tienen diferentes términos, condiciones y tarifas. Investigue diferentes opciones y elija una compañía de seguros que ofrezca condiciones favorables y una inversión inicial mínima más baja.

Priorizar el ahorro y el presupuesto

Establecer buenos hábitos de ahorro y un presupuesto disciplinado puede ayudarte a acumular el dinero. Medio necesario para iniciar una pensión. Incluso las contribuciones pequeñas y regulares pueden acumularse con el tiempo debido al interés compuesto.

Diversifique su cartera de inversiones

En lugar de invertir todo su dinero en una pensión, considere diversificar su cartera de inversiones. Invertir en acciones, bonos y otros activos podría proporcionar mayores rendimientos y reducir la cantidad que necesita invertir en su jubilación.

Explore las pensiones patrocinadas por el empleador

Algunos empleadores ofrecen opciones de pensión como parte de sus planes de jubilación, que a veces complementan una parte de las contribuciones de los empleados. Esto puede reducir la cantidad que tienes que depositar, reduciendo tu inversión inicial.

Consulta a un asesor financiero

Los asesores financieros pueden brindarle asesoramiento personalizado según su situación financiera y sus objetivos únicos. Pueden ayudarle a navegar por el mundo de la jubilación, ajustar estrategias y crear un plan para alcanzar sus objetivos de ingresos para la jubilación.

Pensamientos finales

Las anualidades pueden ser una valiosa herramienta financiera para las personas que buscan ingresos seguros y predecibles durante la jubilación.

Los diferentes tipos de anualidades tienen diferentes requisitos de inversión inicial: las anualidades fijas generalmente comienzan desde $ 2,500 y las anualidades variables e indexadas requieren una inversión inicial más alta, generalmente desde alrededor de $ 5,000 o más.

La elección entre anualidades inmediatas y diferidas depende de las necesidades de jubilación específicas de una persona, y las anualidades diferidas a menudo requieren una inversión inicial menor. Las anualidades inmediatas pueden comenzar en $25,000.

Otros factores incluyen la edad del inversor, el tiempo hasta que se realiza el pago, los ingresos mensuales deseados, las tasas de interés actuales del mercado y los términos y condiciones de la compañía de seguros.

Se puede minimizar el monto de la inversión inicial comenzando temprano, reduciendo el ingreso mensual deseado, haciendo contribuciones regulares, comparando opciones, ahorrando y presupuestando, diversificando las inversiones, explorando planes de jubilación patrocinados por el empleador y buscando asesoramiento de un asesor financiero.

¿Cuánto dinero necesitas para iniciar una pensión? Preguntas frecuentes

La inversión inicial mínima requerida para una anualidad puede variar significativamente según la compañía de seguros y el tipo de anualidad. Para una anualidad fija, a menudo comienza desde $2,500 y puede llegar hasta $10,000 o más. Para las anualidades variables o indexadas, la inversión inicial generalmente comienza entre $5,000 y $10,000.

Sí, es posible iniciar una anualidad con una cantidad de dinero relativamente pequeña, particularmente con anualidades fijas, que a menudo requieren inversiones iniciales más pequeñas. Sin embargo, el ingreso mensual deseado que le gustaría recibir de su pensión de jubilación determina el monto de la inversión inicial requerida.

Sí, las tasas de interés del mercado desempeñan un papel importante a la hora de determinar la inversión inicial necesaria para una anualidad. Cuando las tasas de interés son altas, las compañías de seguros pueden obtener más rendimiento de sus fondos mutuos generales. Como resultado, tendría que invertir menos dinero para generar una cierta cantidad de ingresos futuros. Sin embargo, en un entorno de tipos de interés bajos, es posible que se requiera una inversión inicial mayor para mantener el mismo nivel de ingresos.

Su edad puede afectar significativamente la inversión inicial de una pensión. Los inversores más jóvenes tienen un horizonte temporal más largo para hacer crecer su dinero, lo que significa que pueden requerir una inversión inicial menor. Por otro lado, si es mayor y desea recibir pagos pronto, probablemente necesitará una cantidad inicial mayor.

Sí, existen diversas estrategias para minimizar la inversión inicial de una pensión. Comience a invertir temprano, reduzca sus ingresos mensuales deseados, haga contribuciones regulares a lo largo del tiempo, investigue y compare los términos y condiciones de diferentes compañías de seguros y aproveche las opciones de jubilación patrocinadas por el empleador. Todo esto puede ayudar a reducir la inversión inicial requerida.

[automatic_youtube_gallery type=»search» search=»¿Cuánto dinero necesitas para iniciar una pensión?

» limit=»1″]