¿Qué es el «impuesto fijo» y cómo puede afectar tus finanzas personales? El concepto de impuesto fijo puede resultar confuso para muchas personas, ya que implica un monto establecido que se debe pagar independientemente de los ingresos o gastos personales. En este artículo, exploraremos en qué consiste este tipo de impuesto, cómo se aplica en diferentes países y cuáles pueden ser sus repercusiones en tu economía. Descubre si el impuesto fijo es realmente justo y cómo puedes manejarlo eficientemente para mantener tus finanzas a flote. ¡Prepárate para adentrarte en el mundo de los impuestos y descubrir cómo el impuesto fijo puede impactar tu bolsillo!

¿Qué es un impuesto fijo?

Un sistema de impuesto único es un impuesto único que se aplica uniformemente a todos los niveles de ingresos, sin tener en cuenta deducciones, exenciones o diferentes tramos impositivos. Simplifica el sistema tributario y facilita que los contribuyentes comprendan y cumplan las leyes tributarias.

El concepto de impuesto único ha sido discutido y analizado por economistas, políticos y expertos en impuestos durante décadas.

Los principales objetivos de introducir un sistema de impuesto único incluyen simplificar la legislación tributaria, promover el crecimiento económico, reducir la evasión fiscal y garantizar la transparencia y la equidad.

Los defensores del impuesto único argumentan que puede aliviar muchos de los problemas asociados con los sistemas tributarios progresivos, que a menudo resultan en complejidad y lagunas que permiten la evasión fiscal.

La idea de un impuesto único se remonta a finales del siglo XIX, cuando el economista estadounidense Henry George abogó por un impuesto uniforme a la propiedad. Con el tiempo, el concepto evolucionó y ganó importancia en diferentes países.

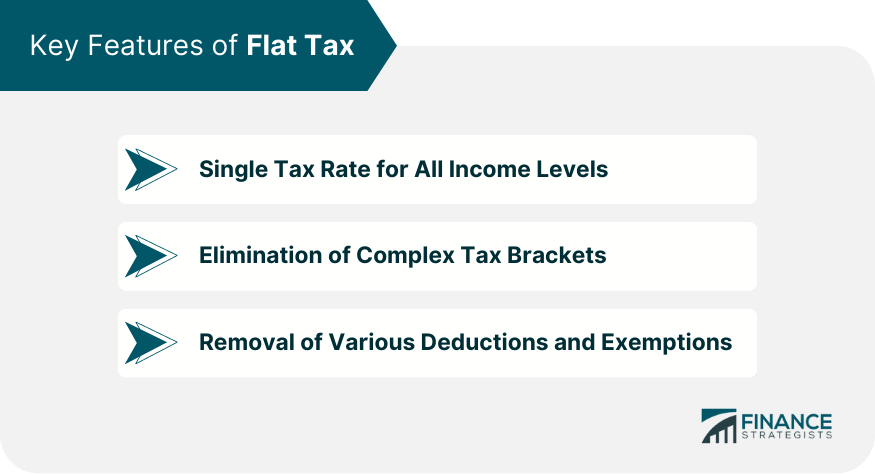

Características clave del impuesto único

Tasa impositiva uniforme para todos los niveles de ingresos

Según un sistema de impuesto único, todas las personas están sujetas a la misma tasa impositiva independientemente de su nivel de ingresos. No existen tramos impositivos progresivos en los que los ingresos más altos tengan que pagar tasas impositivas más altas.

El tipo impositivo único simplifica la estructura impositiva y promueve la equidad porque todos reciben el mismo trato con respecto a sus obligaciones tributarias.

Esta característica elimina la complejidad asociada con múltiples tramos impositivos y facilita que las personas y las empresas comprendan y calculen sus obligaciones tributarias.

Eliminación de tramos impositivos complejos

Los sistemas de impuesto único hacen innecesaria una estructura graduada de tramos impositivos. En los sistemas tributarios progresivos tradicionales, los diferentes niveles de ingresos se gravan con diferentes tasas, lo que crea una estructura tributaria compleja.

Al eliminar el complicado sistema de tramos impositivos, un sistema de impuesto único racionaliza la legislación tributaria y reduce las cargas administrativas tanto para los contribuyentes como para las autoridades tributarias.

Los contribuyentes ya no tienen que navegar por diferentes tasas impositivas en función de sus ingresos, lo que facilita la planificación y el cumplimiento tributario.

Eliminación de diversas deducciones y exenciones.

Otra característica clave de un sistema de impuesto único es la reducción o eliminación de numerosas deducciones y exenciones que existen en los sistemas tributarios progresivos.

Las deducciones y exenciones a menudo complican los cálculos de impuestos y crean oportunidades para la evasión fiscal. Un impuesto fijo elimina muchas de estas deducciones y exenciones, lo que da como resultado una estructura tributaria más simple y transparente.

Al minimizar o eliminar estas exenciones fiscales, un sistema de impuesto único tiene como objetivo promover la justicia y la igualdad para los contribuyentes. Reduce la probabilidad de que los individuos aprovechen las lagunas jurídicas o participen en una planificación fiscal agresiva para reducir sus obligaciones tributarias.

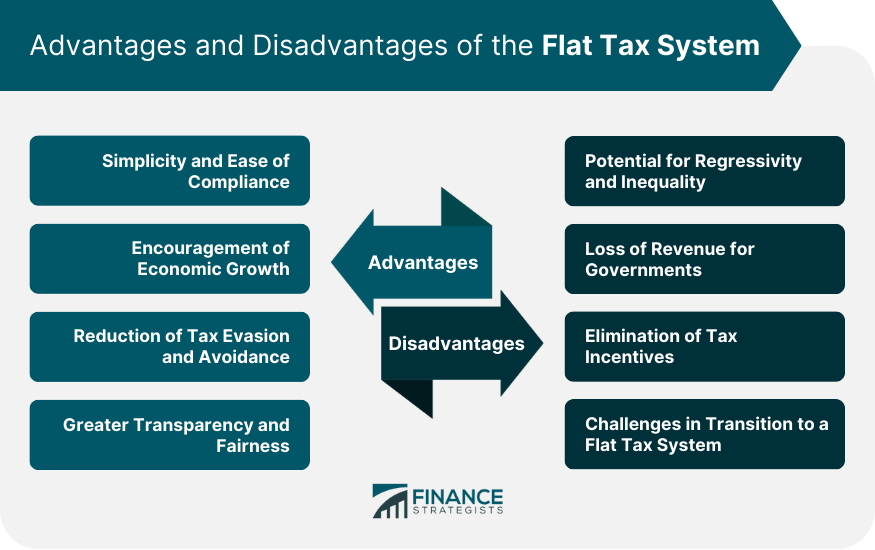

Ventajas del impuesto único

Simplicidad y fácil cumplimiento

Una de las principales ventajas de un sistema de impuesto único es su simplicidad. Con una tasa impositiva única, los contribuyentes pueden calcular fácilmente su obligación tributaria, lo que puede generar menos errores y menores costos administrativos.

Esta simplicidad también contribuye a un mejor cumplimiento, ya que es probable que los contribuyentes se sientan más cómodos al lidiar con leyes tributarias complicadas.

Promover el crecimiento económico

Los defensores de un impuesto único argumentan que puede estimular el crecimiento económico al proporcionar incentivos para el trabajo, la inversión y el espíritu empresarial.

Al reducir la carga fiscal general, las personas y las empresas tienen más ingresos disponibles que pueden invertir o gastar, lo que potencialmente estimula la economía.

Reducir la evasión y la elusión fiscal

Un sistema de impuesto único puede ayudar a minimizar la evasión y elusión fiscal al simplificar el código tributario y eliminar muchas lagunas. Cuando las tasas impositivas son uniformes, hay menos incentivos para que los individuos y las empresas exploten el sistema o participen en una planificación fiscal agresiva.

Más transparencia y equidad

Los sistemas de impuesto único a menudo se consideran más transparentes y justos que los progresivos. Dado que se aplica una tasa impositiva uniforme a todos los niveles de ingresos, los contribuyentes pueden comprender fácilmente sus obligaciones tributarias.

Además, el impuesto fijo puede reducir la influencia de los grupos de interés y los cabilderos que a menudo presionan para obtener exenciones fiscales y lagunas en los sistemas tributarios progresivos.

Desventajas del impuesto único

Potencial de regresividad y desigualdad

Los críticos de los sistemas de impuesto único argumentan que pueden ser regresivos y exacerbar la desigualdad de ingresos. Un sistema de impuesto único generalmente grava a las personas de bajos ingresos que pagan el mismo porcentaje de sus ingresos en impuestos que las personas más ricas.

Esto puede ampliar la brecha de ingresos y afectar desproporcionadamente a las poblaciones vulnerables.

Pérdida de ingresos para los gobiernos

La introducción de un sistema de impuesto único podría conducir a una reducción de los ingresos del gobierno. Las tasas impositivas más bajas pueden requerir que se generen más ingresos para mantener los servicios y programas públicos, lo que podría llevar a recortes del gasto o mayores déficits.

La pérdida de ingresos podría ser particularmente dañina durante las crisis económicas, cuando los gobiernos pueden necesitar aumentar el gasto para estimular el crecimiento.

Eliminación de incentivos fiscales

Un sistema de impuesto único elimina los incentivos y deducciones fiscales que podrían fomentar ciertos comportamientos o actividades, tales como: Por ejemplo, donaciones caritativas o inversiones en energía renovable.

Sin estos incentivos, es menos probable que los contribuyentes participen en actividades que promuevan el bienestar social o contribuyan al crecimiento económico.

Desafíos en la transición a un sistema de impuesto único

La transición de un sistema tributario progresivo a uno uniforme puede ser un desafío. Es posible que los gobiernos necesiten más apoyo de los contribuyentes, las empresas y las partes interesadas que se benefician del sistema existente.

La implementación requiere una planificación, comunicación y evaluación cuidadosas para garantizar una transición sin problemas y minimizar las consecuencias no deseadas.

Impuesto único versus impuesto progresivo

Comparación de los dos sistemas.

Los sistemas de impuesto único y los sistemas de impuesto progresivo difieren en su enfoque de la tributación sobre la renta. Mientras que los sistemas de impuesto fijo aplican una tasa impositiva única a todos los niveles de ingresos, los sistemas impositivos progresivos utilizan múltiples tasas impositivas que aumentan a medida que aumentan los ingresos.

Ambos sistemas tienen sus ventajas y desventajas, y existen debates en curso sobre su eficacia, equidad e impacto económico.

Argumentos a favor y en contra de cada sistema

Los defensores de los sistemas de impuesto único argumentan que son más simples, más transparentes y promueven el crecimiento económico. Los críticos afirman que los sistemas de impuesto único son regresivos y exacerban la desigualdad de ingresos.

Por otro lado, los partidarios de los sistemas tributarios progresivos argumentan que son más justos y proporcionan a los gobiernos los ingresos necesarios.

Los opositores afirman que los sistemas tributarios progresivos son demasiado complejos y crean desincentivos para el trabajo y la inversión.

Enfoques híbridos que combinan elementos de ambos sistemas.

Algunos países han adoptado sistemas impositivos híbridos que combinan elementos de un sistema impositivo único y un sistema impositivo progresivo. Estos enfoques pueden incluir múltiples tasas impositivas de base amplia o una tasa impositiva única con exenciones y deducciones progresivas.

Los sistemas híbridos tienen como objetivo equilibrar la simplicidad y los beneficios de crecimiento económico de los impuestos fijos con los beneficios de equidad y generación de ingresos de los impuestos progresivos.

Alternativas al impuesto único

Impuesto sobre la renta negativo

Un impuesto sobre la renta negativo es una alternativa propuesta a un sistema de impuesto único que brinda apoyo a los ingresos de personas y familias de bajos ingresos.

Bajo este sistema, las personas con ingresos por debajo de cierto umbral reciben pagos del Estado, mientras que las personas con ingresos por encima del umbral pagan impuestos.

Este enfoque aborda la pobreza y la desigualdad de ingresos sin la complejidad y los posibles desincentivos asociados con los programas de bienestar tradicionales.

Impuesto al consumo

Un impuesto al consumo se aplica a las compras de bienes y servicios en lugar de a los ingresos. Este tipo de impuesto se puede implementar como impuesto sobre las ventas, impuesto al consumo o impuesto al valor agregado (IVA).

Los impuestos al consumo desplazan el foco de la tributación del ingreso al gasto, lo que puede fomentar el ahorro y la inversión.

Sin embargo, los impuestos al consumo pueden ser regresivos porque las personas de bajos ingresos suelen gastar una mayor proporción de sus ingresos en bienes y servicios.

Impuesto al Valor Agregado (IVA)

Un impuesto al valor agregado (IVA) es un impuesto al consumo que se aplica en cada etapa de producción y distribución en función del valor agregado de bienes y servicios.

El IVA se utiliza a menudo como la principal fuente de ingresos gubernamentales en muchos países, incluidos los estados miembros de la Unión Europea.

Si bien el IVA es relativamente fácil de administrar y puede generar ingresos significativos, puede afectar desproporcionadamente a las personas de bajos ingresos que gastan una mayor proporción de sus ingresos en consumo.

Impuesto sobre el valor de la propiedad

Un impuesto sobre el valor del terreno (LVT) es un impuesto que se aplica al valor no tasado del terreno en lugar de a sus edificios o mejoras. Los defensores de la LVT argumentan que promueve el uso eficiente de la tierra, desalienta la especulación inmobiliaria y reduce la evasión fiscal.

Sin embargo, implementar un LVT puede ser un desafío debido a las dificultades para valorar con precisión las propiedades y la posible resistencia de los propietarios.

Evaluación de la viabilidad de un impuesto único

Consideraciones económicas

Al evaluar la viabilidad de un sistema de impuesto único, es importante considerar su impacto económico potencial. Los factores a considerar incluyen el impacto en el crecimiento económico, la distribución del ingreso, los ingresos tributarios y el cumplimiento.

Un sistema de impuesto único puede impulsar el crecimiento al alentar la inversión y el espíritu empresarial, pero también podría exacerbar la desigualdad de ingresos y reducir los ingresos del gobierno.

Factores políticos y sociales.

El panorama político y social juega un papel importante en la viabilidad de introducir un sistema de impuesto único. La opinión pública, la influencia de los grupos de interés y las prioridades de los formuladores de políticas pueden afectar la probabilidad de adoptar un impuesto único.

Además, la transición a un sistema de impuesto único puede requerir un capital político significativo, compromisos y una comunicación efectiva con las partes interesadas y el público.

Experiencias y lecciones internacionales

El examen de las experiencias internacionales con sistemas de impuesto único puede proporcionar información valiosa sobre los posibles beneficios, inconvenientes y desafíos de su implementación.

Al analizar las experiencias de países que han adoptado impuestos fijos, como Estonia, Letonia y Rusia, los formuladores de políticas pueden identificar mejores prácticas, evitar posibles obstáculos y adaptar sus enfoques a las circunstancias únicas de sus propios países.

Diploma

Un sistema de impuesto único aplica una tasa impositiva única a todos los niveles de ingresos, eliminando tramos impositivos complejos y diversas deducciones y exenciones. Simplifica la estructura tributaria, aumenta la transparencia y reduce las oportunidades de evasión fiscal.

Sus defensores argumentan que un impuesto único promueve la simplicidad, el crecimiento económico y la equidad. Sin embargo, los críticos expresan preocupación por la regresividad y la posible pérdida de ingresos del gobierno.

Una comparación con los sistemas tributarios progresivos muestra claras ventajas y desventajas de cada enfoque. Algunos países también han introducido sistemas híbridos que combinan elementos de ambos enfoques.

Los sistemas tributarios alternativos, como el impuesto negativo sobre la renta, el impuesto al consumo, el impuesto al valor agregado (IVA) y el impuesto al valor de la tierra, ofrecen diferentes enfoques tributarios.

Al evaluar la viabilidad de un impuesto de tipo único, se deben tener en cuenta factores económicos, políticos y sociales, además de los resultados de la experiencia internacional.

Preguntas frecuentes sobre el impuesto fijo

Un impuesto fijo es un sistema según el cual las personas o empresas pagan impuestos a una tasa fija independientemente de sus ingresos o situación financiera.

Los beneficios de un impuesto único incluyen simplicidad y facilidad de cumplimiento, promoción del crecimiento económico, reducción de la evasión y elusión tributaria y mayor transparencia y equidad en el sistema tributario.

Sí, un impuesto fijo tiene algunas desventajas. Estos incluyen el potencial de regresividad y desigualdad, pérdidas de ingresos para los gobiernos, la eliminación de incentivos fiscales y los desafíos en la transición a un sistema de impuesto único.

Un impuesto fijo aplica una tasa impositiva uniforme a todos los contribuyentes, mientras que un sistema impositivo progresivo aplica diferentes tasas impositivas según los niveles de ingresos. Con un sistema de impuesto único, todos pagan el mismo porcentaje, mientras que con un impuesto progresivo, se aplican tasas impositivas más altas a los ingresos más altos.

Algunas alternativas al impuesto fijo incluyen un impuesto negativo sobre la renta, un impuesto al consumo, un impuesto al valor agregado (IVA) y un impuesto al valor de la propiedad. Estos sistemas alternativos tienen como objetivo abordar diferentes aspectos de la tributación y lograr objetivos específicos.

[automatic_youtube_gallery type=»search» search=»impuesto fijo

» limit=»1″]