¿Estás buscando formas de hacer crecer tus inversiones de manera rápida y segura? ¡No busques más! En este artículo te revelaremos todo lo que necesitas saber sobre las inversiones líquidas. Si estás interesado en obtener rendimientos atractivos sin tener que inmovilizar tu dinero durante largos periodos de tiempo, ¡sigue leyendo! Descubre cómo puedes invertir tu capital de forma inteligente y acceder a tus fondos cuando lo necesites. No pierdas esta oportunidad de adentrarte en el fascinante mundo de las inversiones líquidas ¡Comenzamos!

¿Qué son las inversiones líquidas?

Las inversiones líquidas son activos financieros que se pueden comprar o vender fácilmente en el mercado sin experimentar fluctuaciones significativas de precios.

Estas inversiones ofrecen a los inversores la oportunidad de acceder a sus fondos rápidamente y con una mínima pérdida de valor, lo que puede resultar especialmente beneficioso en momentos de incertidumbre del mercado o necesidades financieras personales.

La liquidez juega un papel crucial en la inversión, ya que permite a los inversores mover fondos entre inversiones, cubrir gastos inesperados o aprovechar nuevas oportunidades de inversión.

Al incluir inversiones líquidas en una cartera, los inversores pueden gestionar mejor su flujo de caja, reducir el riesgo y desarrollar una estrategia de inversión más equilibrada y diversificada.

Las inversiones líquidas tienen múltiples propósitos en una cartera, incluida la generación de ingresos, la preservación del capital y la diversificación. Estos activos también pueden servir como protección contra la volatilidad del mercado y las crisis económicas y ayudar a estabilizar el desempeño general de una cartera.

Al seleccionar inversiones líquidas, se deben considerar factores como la tolerancia al riesgo, el horizonte temporal, los objetivos financieros y la estrategia general de inversión.

Es importante considerar cuidadosamente los riesgos y beneficios potenciales de cada clase de activo para determinar las inversiones más adecuadas para sus necesidades específicas.

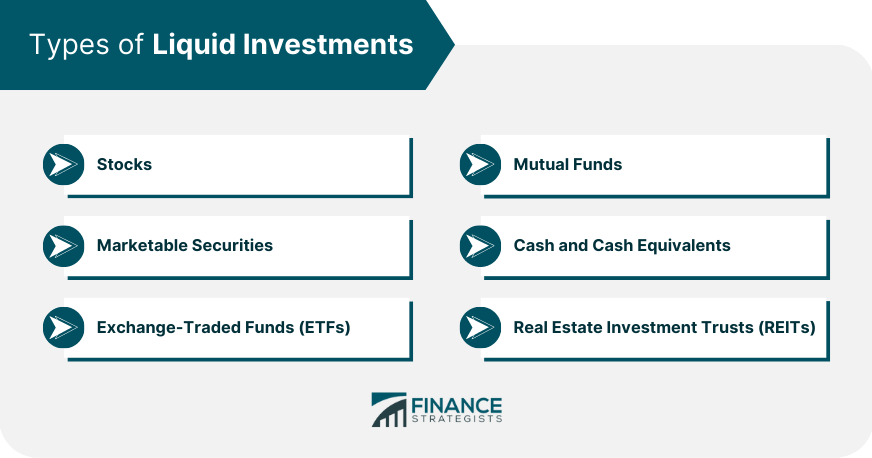

Tipos de inversiones líquidas

Existen diferentes tipos de inversiones líquidas que los inversores pueden incorporar a sus carteras:

Efectivo y equivalentes de efectivo

Guardando cuentas

Las cuentas de ahorro se encuentran entre las inversiones más líquidas de todas. Por lo general, ofrecen una tasa de interés moderada y están asegurados hasta cierto límite por la Corporación Federal de Seguro de Depósitos (FDIC), lo que los convierte en una opción segura para almacenar efectivo.

cuentas del mercado monetario

Las cuentas del mercado monetario son similares a las cuentas de ahorro, pero normalmente ofrecen tasas de interés ligeramente más altas. Estas cuentas invierten en valores de bajo riesgo a corto plazo y también están aseguradas por la FDIC hasta un cierto límite.

Certificados de depósito (CD)

Los certificados de depósito (CD) son depósitos a plazo que pagan una tasa de interés fija durante un plazo específico. Aunque son menos líquidas que las cuentas de ahorro y del mercado monetario debido a la penalización por pago anticipado, aún pueden considerarse inversiones relativamente líquidas a corto plazo.

Valores negociables

billete de tesoreria

Las letras del Tesoro son instrumentos de deuda a corto plazo emitidos por el gobierno de Estados Unidos. Debido a que cuentan con el respaldo del gobierno federal, se consideran inversiones de bajo riesgo y ofrecen un rendimiento modesto.

Papel comercial

El papel comercial son títulos de deuda a corto plazo emitidos por empresas para financiar sus obligaciones a corto plazo. Estas inversiones son generalmente de bajo riesgo, pero pueden estar sujetas a riesgo crediticio dependiendo de la estabilidad financiera del emisor.

Bonos municipales a corto plazo

Los bonos municipales a corto plazo son títulos de deuda emitidos por gobiernos estatales y locales. Estas inversiones generalmente son de bajo riesgo y tienen el beneficio adicional de estar exentas de impuestos federales sobre la renta.

Fondos cotizados en bolsa (ETF)

ETF de acciones

Los fondos cotizados en bolsa (ETF) de acciones invierten en una cartera diversificada de acciones y ofrecen a los inversores acceso a diferentes sectores, industrias y capitalizaciones de mercado. Estas inversiones proporcionan liquidez a través de operaciones sencillas en las bolsas.

ETF de bonos

Los ETF de bonos invierten en bonos y otros títulos de deuda, brindando a los inversores acceso a diferentes tipos de activos de renta fija. Estas inversiones proporcionan liquidez a través de su capacidad para negociarse en bolsas.

ETF de materias primas

Los ETF de materias primas ofrecen a los inversores acceso a diversas materias primas, como metales preciosos, energía y productos agrícolas. Estas inversiones proporcionan liquidez a través de su capacidad para negociarse en bolsas.

Comparte

Acciones de primera línea

Las acciones de primera línea son acciones de empresas establecidas y financieramente estables con un historial comprobado de rentabilidad y confiabilidad. Debido a su amplia aceptación en el mercado y su importante volumen de negociación, estas acciones tienden a ser muy líquidas.

Acciones que pagan dividendos

Las acciones de dividendos son acciones de empresas que pagan periódicamente una parte de sus beneficios a los accionistas en forma de dividendos.

Estas acciones ofrecen ingresos a los inversores y generalmente se consideran inversiones líquidas debido a su popularidad entre los inversores que buscan ingresos.

Fondos de inversión

Fondos mutuos del mercado monetario

Los fondos mutuos del mercado monetario invierten en títulos de deuda de alta calidad a corto plazo, como letras del Tesoro, efectos comerciales y acuerdos de recompra. El objetivo de estos fondos es mantener un valor liquidativo (NAV) estable y proporcionar a los inversores liquidez y preservación del capital.

Fondos de bonos a corto plazo

Los fondos de bonos a corto plazo invierten en valores de renta fija con vencimientos normalmente entre uno y tres años. Estos fondos ofrecen liquidez y una mayor rentabilidad que los fondos del mercado monetario, al tiempo que mantienen un perfil de riesgo relativamente bajo.

Fideicomisos de inversión inmobiliaria (REIT)

Los Fideicomisos de Inversión en Bienes Raíces (REIT) son empresas que poseen, operan o financian bienes inmuebles que generan ingresos. Se negocian en bolsas de valores y ofrecen a los inversores liquidez y potencial de ingresos mediante el pago de dividendos.

Factores que afectan la liquidez de las inversiones.

Varios factores pueden afectar la liquidez de las inversiones, entre ellos:

Condiciones de mercado

Las condiciones del mercado, como el crecimiento económico, las tasas de interés y el sentimiento de los inversores, pueden afectar la demanda y la liquidez de determinadas inversiones.

Volumen de comercio

Los volúmenes de negociación más altos suelen indicar una mayor liquidez, ya que es más fácil comprar o vender un activo sin afectar significativamente su precio.

Estabilidad economica

Las inversiones en regiones o industrias económicamente estables son generalmente más líquidas debido a su perfil de riesgo más bajo y su evolución más predecible.

Regulaciones y Restricciones

Ciertas inversiones pueden estar sujetas a restricciones o limitaciones regulatorias que pueden afectar su liquidez.

Horizonte de tiempo

Las inversiones con horizontes de inversión más cortos tienden a ser más líquidas porque los inversores pueden acceder más fácilmente a sus fondos sin sanciones importantes ni pérdida de valor.

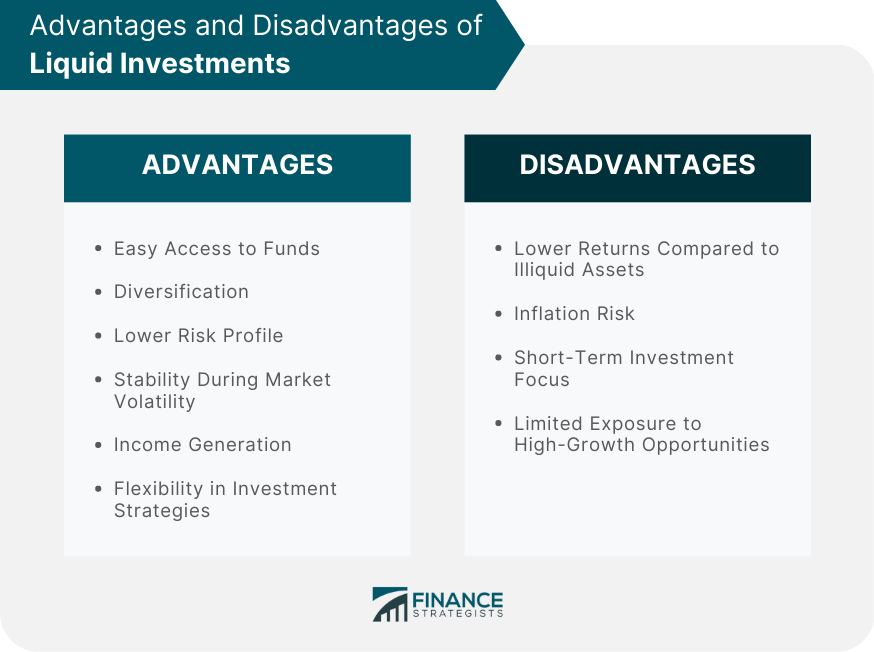

Ventajas de las inversiones líquidas

Las inversiones líquidas ofrecen varias ventajas, entre ellas:

Fácil acceso a los fondos

Los inversores pueden convertir rápida y fácilmente inversiones líquidas en efectivo para satisfacer sus necesidades financieras o aprovechar nuevas oportunidades de inversión.

Diversificación

Incluir una variedad de inversiones líquidas en una cartera puede ayudar a distribuir el riesgo y minimizar el impacto de las fluctuaciones del mercado en el desempeño general.

Perfil de riesgo más bajo

Las inversiones líquidas tienden a tener un perfil de riesgo más bajo en comparación con los activos ilíquidos, lo que las hace adecuadas para inversores conservadores o aquellos que buscan preservar el capital.

Estabilidad en la volatilidad del mercado

Las inversiones líquidas pueden servir como amortiguador durante períodos de volatilidad del mercado y ayudar a estabilizar el desempeño general de una cartera.

Generación de ingreso

Algunas inversiones líquidas, como acciones de dividendos y ETF de bonos, pueden proporcionar a los inversores un flujo constante de ingresos.

Flexibilidad en las estrategias de inversión

Las inversiones líquidas ofrecen flexibilidad, lo que permite a los inversores ajustar fácilmente sus estrategias de inversión y adaptarse a las condiciones cambiantes del mercado o a las circunstancias financieras personales.

Desventajas de las inversiones líquidas

A pesar de sus ventajas, las inversiones líquidas también presentan algunas desventajas:

Rentabilidades más bajas en comparación con activos ilíquidos

Las inversiones líquidas generalmente ofrecen rendimientos más bajos en comparación con los activos ilíquidos como los bienes raíces o el capital privado, lo que puede limitar el potencial de crecimiento de una cartera.

Riesgo de inflación

Los rendimientos de algunas inversiones líquidas, como Es posible que el efectivo y sus equivalentes tengan que mantenerse al día con la inflación, reduciendo con el tiempo el poder adquisitivo del capital invertido.

Enfoque de inversión a corto plazo

Centrarse en inversiones líquidas puede llevar a una mentalidad de inversión a corto plazo y potencialmente hacer que los inversores pierdan oportunidades de crecimiento a largo plazo.

Acceso limitado a oportunidades de alto crecimiento.

Es posible que las inversiones líquidas no proporcionen exposición a sectores o clases de activos de alto crecimiento, lo que puede limitar el potencial de una apreciación significativa del capital dentro de una cartera.

Evaluación del papel de los activos líquidos en una cartera

Para integrar eficazmente inversiones líquidas en una cartera, los inversores deben considerar los siguientes factores:

Evaluación de objetivos financieros individuales.

Comprender sus propios objetivos financieros, como: La planificación de la jubilación, el ahorro para una vivienda o la financiación de la educación pueden ayudar a determinar la asignación adecuada de inversiones líquidas.

Determinación de la tolerancia al riesgo.

La tolerancia al riesgo de un inversor juega un papel importante a la hora de decidir la proporción de inversiones líquidas en una cartera.

Los inversores conservadores pueden preferir una mayor asignación a activos líquidos, mientras que los inversores más agresivos pueden optar por invertir una porción menor en estos activos.

Estimar el horizonte temporal

El horizonte de inversión o el período de tiempo durante el cual un inversor desea mantener una inversión influye en la asignación a inversiones líquidas.

Los horizontes temporales más cortos requieren una mayor asignación a activos líquidos, mientras que los horizontes temporales más largos pueden permitir una mayor concentración en activos ilíquidos con mayor potencial de crecimiento.

Estrategias de diversificación de cartera

Una cartera bien diversificada debe incluir una combinación de inversiones líquidas y ilíquidas para optimizar los rendimientos ajustados al riesgo. Asignar una parte de la cartera a inversiones líquidas puede contribuir a la estabilidad y reducir el riesgo general de la cartera.

Realineación y ajuste de asignaciones

Revisar y ajustar periódicamente la asignación de activos líquidos en una cartera puede garantizar que la estrategia de inversión siga siendo coherente con los objetivos financieros, la tolerancia al riesgo y el horizonte temporal del inversor.

Mejores prácticas para invertir en activos líquidos

Para aprovechar al máximo las inversiones líquidas, los inversores deben seguir las siguientes mejores prácticas:

Realizar una investigación exhaustiva

Los inversores deben investigar y analizar cuidadosamente varias opciones de inversión líquida para determinar su idoneidad en función de los objetivos financieros, la tolerancia al riesgo y la estrategia de inversión.

Diversificar dentro de las clases de activos

La diversificación dentro de las clases de activos líquidos puede ayudar a distribuir el riesgo y mejorar el rendimiento general de una cartera.

Monitorear la inversión regularmente

El seguimiento periódico de las inversiones líquidas puede ayudar a los inversores a mantenerse informados sobre las condiciones del mercado y ajustar sus estrategias de inversión de manera oportuna cuando sea necesario.

Mantenga un fondo de emergencia separado

Un fondo de emergencia debe estar separado de la cartera de inversiones principal y consistir en activos de alta liquidez, como efectivo y equivalentes de efectivo, para brindar un acceso rápido a los fondos en caso de necesidades financieras imprevistas.

Revisar y ajustar la asignación periódicamente

Los inversores deben revisar y ajustar periódicamente su asignación de liquidez para garantizar que siga alineándose con sus objetivos financieros, su tolerancia al riesgo y su horizonte temporal.

Busque asesoramiento profesional si es necesario.

El asesoramiento de un asesor financiero o un profesional de inversiones puede ayudar a los inversores a tomar decisiones informadas sobre las inversiones líquidas más adecuadas para su situación financiera individual.

Diploma

En resumen, las inversiones líquidas desempeñan un papel crucial en las carteras de inversión, ya que brindan fácil acceso a fondos, diversificación, perfil de riesgo más bajo, estabilidad durante la volatilidad del mercado, generación de ingresos y flexibilidad en las estrategias de inversión.

Existen diferentes tipos de inversiones líquidas, como efectivo y equivalentes de efectivo, valores negociables, fondos cotizados en bolsa, acciones, fondos mutuos y fideicomisos de inversión inmobiliaria.

Sin embargo, las inversiones líquidas también tienen algunas desventajas, como por ejemplo: B. rendimientos más bajos en comparación con los activos ilíquidos, riesgo de inflación, orientación de inversión a corto plazo, exposición limitada a oportunidades de alto crecimiento y la necesidad de una evaluación cuidadosa de los objetivos financieros individuales, la tolerancia al riesgo y el horizonte temporal.

Para obtener el máximo beneficio de las inversiones líquidas, los inversores deben realizar investigaciones exhaustivas, diversificar dentro de las clases de activos, monitorear las inversiones con regularidad, mantener un fondo de emergencia separado, revisar y ajustar la asignación con regularidad y buscar asesoramiento profesional cuando sea necesario.

Al considerar estos factores, los inversores pueden integrar eficazmente inversiones líquidas en sus carteras y optimizar los rendimientos ajustados al riesgo.

Preguntas frecuentes sobre inversiones líquidas

Las inversiones líquidas son activos que se pueden convertir fácilmente en efectivo sin una pérdida significativa de valor. Los ejemplos incluyen acciones, bonos, fondos mutuos y fondos cotizados en bolsa (ETF).

Las inversiones líquidas permiten a los inversores acceder rápidamente al efectivo cuando lo necesitan sin tener que vender activos con pérdidas ni pagar importantes tarifas de transacción. También proporcionan una forma de diversificar una cartera y gestionar el riesgo.

Las inversiones líquidas suelen negociarse activamente en un mercado público y tienen altos volúmenes de negociación. Además, suelen ser fáciles de comprar y vender, con bajos costos de transacción y restricciones mínimas sobre cuándo y cómo pueden comercializarse.

Las mejores prácticas para invertir en activos líquidos incluyen realizar una investigación exhaustiva, diversificar dentro de las clases de activos, monitorear periódicamente la inversión, mantener un fondo de emergencia separado y revisar y ajustar periódicamente la asignación. Si es necesario, también es recomendable buscar asesoramiento profesional.

No, no todas las inversiones líquidas son de bajo riesgo. Aunque pueden negociarse fácilmente y convertirse en efectivo, el valor de las inversiones líquidas aún puede fluctuar ampliamente dependiendo de las condiciones del mercado y otros factores. Es importante que los inversores consideren cuidadosamente su tolerancia al riesgo y sus objetivos de inversión al seleccionar inversiones líquidas para su cartera.

[automatic_youtube_gallery type=»search» search=»Inversiones liquidas

» limit=»1″]