El ahorro para el retiro es uno de los aspectos más importantes de nuestra vida financiera. Sin embargo, puede resultar abrumador elegir la mejor opción de ahorro para nuestras necesidades y objetivos futuros. En este artículo, exploraremos dos opciones populares: el IRA SIMPLE y el IRA SEP. Descubre las diferencias y ventajas de cada uno y encuentra la opción que se adapte mejor a tus metas de jubilación. ¡No pierdas la oportunidad de asegurar tu futuro financiero de la manera más efectiva posible!

IRA SIMPLE versus IRA SEP: descripción general

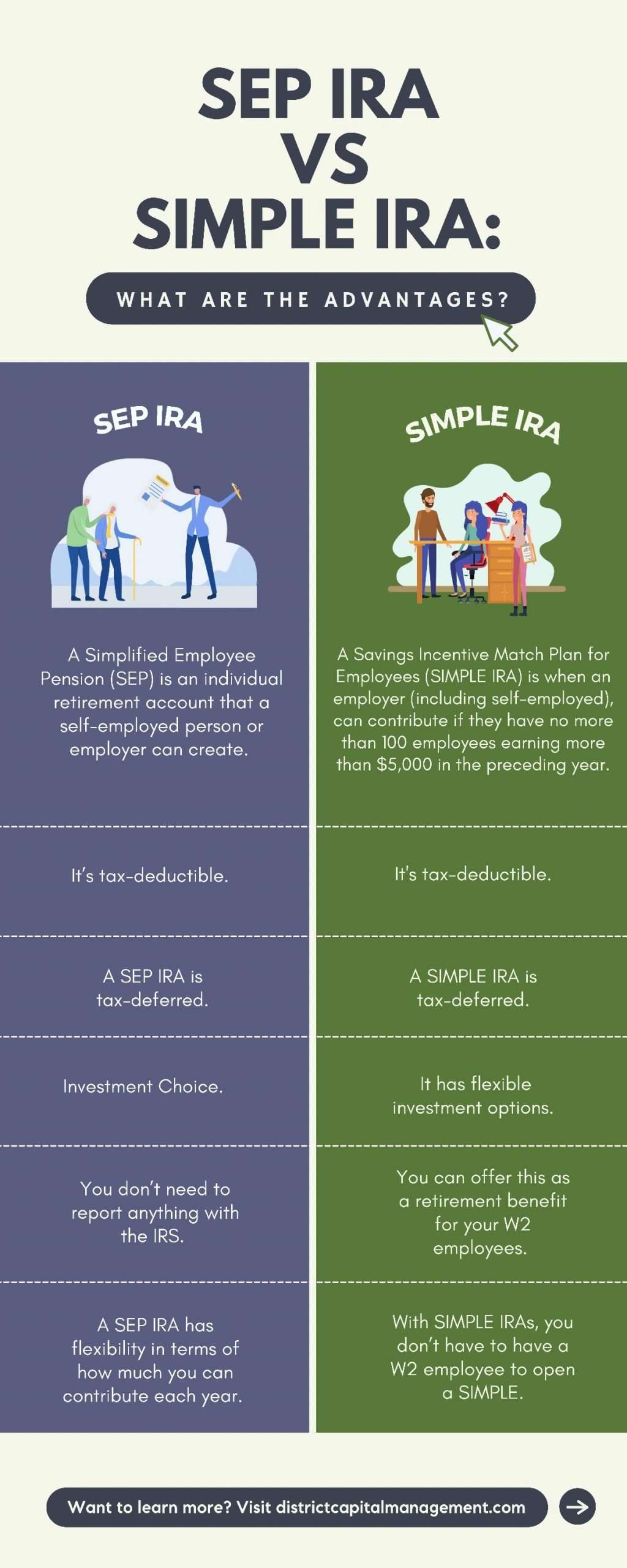

SIMPLE IRA y SEP IRA son dos tipos de cuentas que ofrecen ventajas fiscales a trabajadores autónomos y propietarios de pequeñas empresas. Ambas son cuentas de jubilación diseñadas para ayudar a las personas a ahorrar para la jubilación.

La SIMPLE IRA está diseñada específicamente para empresas con hasta 100 empleados y la SEP IRA es ideal para empresas más grandes con más de 100 empleados. Ambos tipos de IRA tienen sus propias características y ventajas únicas.

Una IRA SIMPLE permite a los empleadores realizar contribuciones en nombre de sus empleados. Por otro lado, una SEP IRA sólo permite a los empleadores hacer contribuciones ellos mismos.

Además, una IRA SIMPLE tiene un límite de contribución anual de $15,500 por empleado (a partir de 2023), mientras que una SEP IRA tiene un límite de contribución anual del 25% del salario de cada empleado $66,000 – el que sea menor (a partir de 2023).

¿Tiene preguntas sobre las IRA? haga clic aquí.

¿Qué es una cuenta IRA SIMPLE?

Una IRA SIMPLE es un plan de jubilación que suelen utilizar las pequeñas empresas y los trabajadores autónomos. Significa Plan de contrapartida de incentivos de ahorro para empleados y permite a los empleados realizar contribuciones a una cuenta IRA con impuestos diferidos.

Los empleadores también pueden optar por igualar las contribuciones de los empleados o hacer contribuciones voluntarias de hasta el 3% de la compensación de cada empleado elegible.

Requisitos de participación

Para tener una IRA SIMPLE, los empleadores deben tener 100 o menos empleados que ganen al menos $5,000 cada año.

A todos los empleados elegibles se les debe permitir participar en el plan, excepto los miembros del sindicato y los extranjeros no residentes que no reciben ingresos de un empleador en los Estados Unidos.

El empleador debe realizar contribuciones equivalentes o no electivas para sus empleados elegibles o enfrentar una multa del 25% por diferir las contribuciones electivas de los empleados.

Cómo funciona

Los empleados aportan dólares antes de impuestos de su salario a sus propias cuentas de jubilación independientes (IRA).

Luego, los empleadores les pagan dólar por dólar hasta el 3% de su salario anual u ofrecen contribuciones no voluntarias equivalentes al 2% del salario de cada empleado elegible. Esto se aplica independientemente de si los propios empleados aportan algo.

Todos estos fondos se invierten en fondos mutuos, acciones, bonos, ETF u otras opciones disponibles a través de la institución financiera específica que ofrece el plan SIMPLE IRA.

Límites de contribución

Los planes SIMPLE IRA permiten a los empleadores y empleados invertir más dinero que las cuentas de jubilación tradicionales, como los planes 401(k). El monto total que se puede depositar por año es de $15,500 a partir del 2023.

Los empleados de 50 años o más pueden ser elegibles para realizar contribuciones adicionales de recuperación, según las reglas de su plan SIMPLE IRA.

Pros y contras de una IRA SIMPLE

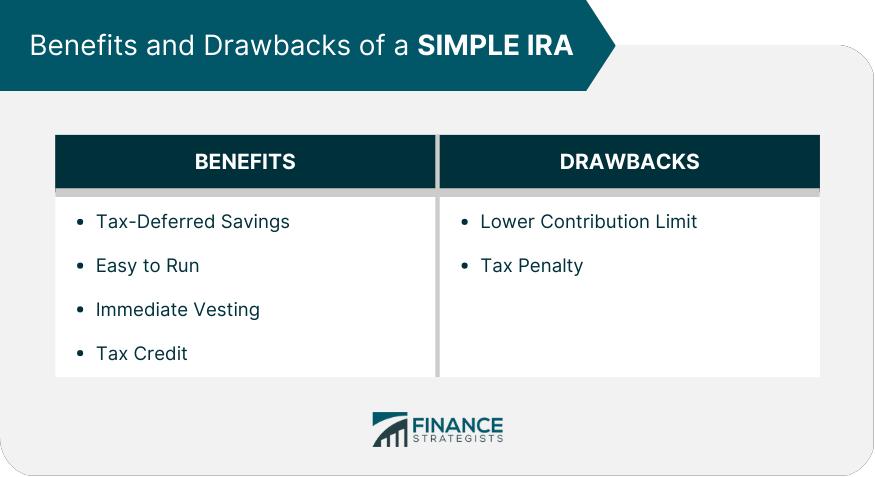

Una IRA SIMPLE es un plan de jubilación que las pequeñas empresas pueden ofrecer a sus empleados y, como cualquier opción de inversión, tiene sus propias ventajas y desventajas.

Ventajas de una IRA SIMPLE

Las ventajas de una IRA SIMPLE incluyen los ahorros de los empleados con impuestos diferidos, su relativa facilidad de configuración, la adquisición inmediata de contribuciones y la elegibilidad para créditos fiscales.

Ahorros con impuestos diferidos

Una IRA SIMPLE permite a los empleados contribuir con ingresos antes de impuestos, que luego se difieren con impuestos hasta la jubilación. Esto significa que el empleado no tiene que pagar impuestos sobre el dinero depositado en la cuenta hasta que lo retire, lo que reduce efectivamente su ingreso imponible.

Fácil de ejecutar

Configurar un plan IRA SIMPLE es bastante fácil y requiere poco esfuerzo tanto para el empleador como para el empleado. Esto hace que la implementación de un plan de este tipo sea atractiva para empresas o empleadores con menos recursos.

Además, debido a que las contribuciones se deducen antes de impuestos, los empleados deben completar menos trámites que con las cuentas 401(k) tradicionales.

Adquisición inmediata

Debido a que este tipo de plan de jubilación permite que las contribuciones se consoliden de inmediato, los empleados pueden comenzar a ahorrar para la jubilación sin tener que esperar años para acceder a sus cuentas.

Crédito fiscal

Al configurar la cuenta, los empleadores que configuran una IRA SIMPLE pueden ser elegibles para recibir un crédito fiscal por valor de hasta $500 por año durante tres años. El préstamo está destinado a ayudar a los propietarios de pequeñas empresas a establecer opciones de ahorro para la jubilación para ellos y sus empleados.

Desventajas de una IRA SIMPLE

Por otro lado, también existen algunas desventajas, incluido un límite de contribución más bajo y sanciones fiscales adicionales.

Límite de contribución inferior

La cantidad máxima que un empleado puede aportar cada año (en 2023) es menor que la de otros tipos de planes, con un límite individual de $15,500 por año y un límite de contribución de recuperación de $3,500 (para personas de 50 años o más).

En comparación, el límite máximo de contribución individual para 401(k) o 403(b) es $67,500 en 2023 y $73,500 en 2023 para empleados de 50 años o más, con un subsidio de contribución adicional de recuperación de $6,500 (para edades de 50 y más viejo).

Sanción tributaria

Además de los impuestos federales regulares incurridos al retirarse de un plan SIMPLE IRA en la edad de jubilación, las personas enfrentan una multa adicional del 10% si los fondos se retiran antes de la adquisición total de derechos (lo que demora dos años).

Por lo tanto, las personas deben pensar detenidamente su presupuesto antes de dar marcha atrás en dichos planes.

¿Qué es una IRA de Pensión Simplificada para Empleados (SEP)?

Una Cuenta de Jubilación Individual (IRA) de Pensión Simplificada para Empleados (SEP) es un plan de jubilación para empresas y autónomos.

Permite a los empleadores realizar contribuciones deducibles de impuestos a las cuentas IRA de sus empleados y ofrece las mismas ventajas fiscales que otros planes de jubilación patrocinados por empleadores, como los 401(k) o los planes de pensiones tradicionales.

Requisitos de participación

Para ser elegible para abrir una SEP IRA, debe ser un empleado o un trabajador autónomo. Los empleadores también pueden establecer planes SEP para sus empleados. Además, las cuentas deben cumplir con ciertos requisitos del Servicio de Impuestos Internos para calificar para la ley tributaria.

Cómo funciona

El empleador establece y deposita dinero en la cuenta SEP-IRA de cada empleado a nombre del empleado. Sin embargo, el empleado sigue siendo responsable de gestionar las inversiones por cuenta propia.

Todos los fondos aportados por un empleador van directamente a la IRA tradicional del empleado sin requerir ningún papeleo adicional por parte del empleado. En este sentido, es similar a un 401(k).

El empleador podrá realizar aportes como otros aportes calificados al plan, tales como: B. Los fondos 401(k) se pueden deducir de sus impuestos sobre la renta, lo que resulta en un ahorro fiscal inmediato de hasta el 28%.

Límites de contribución

Las IRA SEP tienen límites de contribución más altos que otros tipos de IRA: hasta el 25% de la compensación anual de los empleados o un máximo de $66,000 en 2023 para personas que trabajan por cuenta propia.

Los empleadores no están obligados a pagar una cotización todos los años. Sin embargo, en este caso, deben hacer contribuciones iguales a las cuentas de todos los empleados elegibles siempre que cada empleado cumpla con los requisitos mínimos de edad/servicio.

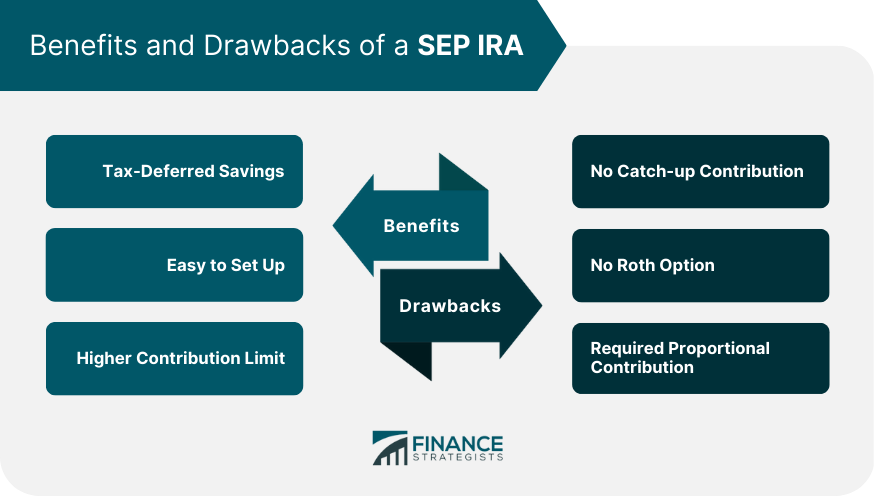

Pros y contras de una IRA de Pensión Simplificada para Empleados (SEP)

Una SEP IRA permite a los propietarios de pequeñas empresas y a los trabajadores autónomos ahorrar para la jubilación con relativamente poco esfuerzo administrativo, pero como ocurre con cualquier opción de inversión, es importante sopesar los pros y los contras.

Ventajas de una IRA SEP

Las ventajas incluyen ahorros con impuestos diferidos, fácil configuración y un límite de contribución más alto.

Ahorros con impuestos diferidos

Una SEP IRA le permite depositar dólares antes de impuestos en la cuenta y diferir cualquier pago de impuestos hasta una fecha posterior. Esto da como resultado una reducción inmediata de la renta imponible, lo que puede dar lugar a un mayor rendimiento general de la inversión.

Fácil de configurar

Configurar una cuenta IRA SEP es mucho más fácil que los planes tradicionales de ahorro para la jubilación, como los planes 401(k). Generalmente, sólo se requieren formularios y documentos básicos, que pueden completarse en minutos u horas en lugar de días o semanas.

Límite de contribución más alto

Las SEP IRA ofrecen límites de contribución más altos que muchos otros tipos de cuentas de jubilación, lo que significa un mayor potencial de ahorro con el tiempo. El límite de contribución de 2019 es de $56,000 por año o el 25 por ciento de su ingreso total (lo que sea menor).

Desventajas de una IRA SEP

También existen algunas desventajas, incluida la falta de contribuciones de recuperación u opciones Roth y la necesidad de contribuciones prorrateadas.

Sin contribución de recuperación

A diferencia de las cuentas de jubilación tradicionales como las 401(k), las IRA SEP no permiten contribuciones de recuperación para personas de 50 años o más al final del año, lo que significa que las personas mayores de 50 años pierden posibles rendimientos de sus inversiones.

Sin opción Roth

Las IRA SEP no ofrecen la misma oportunidad de ahorrar dinero después de impuestos que las IRA Roth, lo que las hace menos atractivas para las personas que esperan que su tasa impositiva sea más alta durante la jubilación que ahora.

Contribución proporcional requerida

Finalmente, al configurar una SEP IRA, el empleador debe realizar contribuciones proporcionales entre los empleados inscritos en el plan. Esto significa que si usted aporta el 10% de su salario a este tipo de plan mientras otro empleado aporta el 1%, igualará exactamente sus aportaciones en un 10%.

Esto podría generar problemas con los empleados si uno siente que está haciendo demasiado y otro no hace lo suficiente.

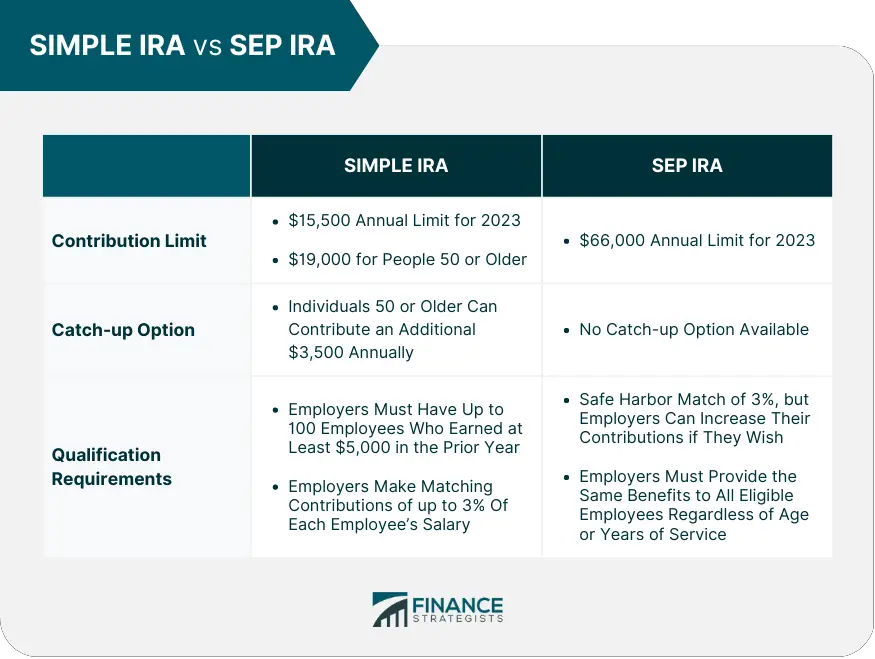

IRA SIMPLE frente a IRA SEP: diferencias clave

Las principales diferencias entre una IRA SIMPLE y una IRA SEP son los límites de contribución, las opciones de actualización y los requisitos de calificación. La siguiente tabla compara estos dos planes de jubilación.

IRA SIMPLE versus IRA SEP: ¿Qué plan es el adecuado para usted?

Decidir entre una IRA SIMPLE o una IRA SEP puede resultar difícil. Para facilitar la decisión, es importante considerar los costos, los límites de contribución y la complejidad.

La principal diferencia entre los dos tipos de planes son los límites de contribución anual. Un plan SIMPLE tiene un máximo de $15,500 para 2023 y no tiene opción de ponerse al día, en comparación con $66,000 para participantes de 50 años o más en un plan SEP.

Además, los empleadores pueden aportar hasta un 3% (puerto seguro), pero pueden aumentar las aportaciones si así lo desean. Esto significa que los autónomos pueden ahorrar más dinero con un plan SEP que con un plan SIMPLE.

En términos de carga administrativa, ambos planes son relativamente fáciles de configurar y gestionar.

Los requisitos de calificación para un SIMPLE son ligeramente más simples que para un SEP: los empleadores deben tener hasta 100 empleados y cada uno de ellos ganó al menos $5,000 en el año anterior. En contraste, para calificar para un SEP, un empleador debe ofrecer beneficios iguales independientemente de la edad o los años de servicio.

En última instancia, qué plan es mejor para usted depende de su situación individual.

Para los trabajadores por cuenta propia con ingresos más altos y que buscan límites de contribución más altos, la SEP puede ser una mejor opción.

Por otro lado, si tiene menos empleados o ingresos más bajos, SIMPLE puede tener más sentido desde una perspectiva administrativa y de costos.

La conclusión

Cuando se trata de planes de jubilación para pequeñas empresas, las opciones pueden ser abrumadoras. Dos de las opciones más comunes son SIMPLE IRA y SEP IRA.

Ambos tienen ventajas y desventajas. Para tomar la decisión correcta, es importante saber cuál es mejor para su situación.

Un plan de Pensión Simplificada para Empleados (SEP) generalmente es más fácil de configurar y calificar para un plan SIMPLE IRA. Las contribuciones las realiza el empleador sin deducción fiscal y no pueden exceder el 25% del salario o compensación de un empleado elegible.

Un plan SIMPLE permite a los empleadores hacer una contribución más alta (hasta un 3%) sin deducciones fiscales. Además, independientemente de la edad, solo hay un límite de contribución para un plan SIMPLE ($13,000 por año), mientras que aquellos de 50 años o más pueden contribuir hasta $56,000 por año para un plan SEP.

Existen diferencias notables entre estos dos planes. Además del monto de las contribuciones, existen otras distinciones importantes, como los requisitos de calificación y la complejidad administrativa.

Los requisitos de calificación de un plan SIMPLE son ligeramente más simples que los de un plan SEP porque los empleadores deben tener 100 participantes que ganaron al menos $5,000 el año anterior.

Por el contrario, cuando se utiliza un SEP, un empleador debe proporcionar beneficios iguales independientemente de la edad o los años de servicio.

En última instancia, la opción que mejor se adapte a sus necesidades depende de su situación individual.

Si trabaja por cuenta propia o tiene menos empleados, crear un SIMPLE puede tener más sentido administrativo debido a los límites de contribución más bajos.

Sin embargo, si tiene ingresos más altos y desea realizar las máximas contribuciones, puede tener más sentido considerar la posibilidad de crear una SEP.

Preguntas frecuentes sobre IRA SIMPLE y IRA SEP

Una SEP (Pensión de Empleado Simplificada) permite a los empleadores establecer cuentas de jubilación individuales para ellos y sus empleados. Por el contrario, un SIMPLE (Plan de contrapartida de incentivos de ahorro para empleados) es un plan patrocinado por el empleador que permite a los empleados contribuir a los ingresos antes de impuestos con un salario diferido. Ambos planes ofrecen opciones de ahorro para la jubilación con ventajas fiscales, pero tienen diferentes límites de contribución y diferentes requisitos de elegibilidad.

No, solo puedes tener uno de estos tipos de planes a la vez. Si utiliza el Formulario 5305-SEP, no puede tener un plan de jubilación que no sea un SEP. Cuando un empleador establece un plan SIMPLE IRA, no puede tener ningún otro tipo de plan de jubilación, independientemente del método utilizado para crearlo.

Para una SEP IRA en 2023, el límite de contribución es de hasta el 25% del salario de un empleado o $66,000, lo que sea menor. Para una IRA SIMPLE, el límite de contribución es de $15,500 (para 2023), y los empleados de 50 años o más pueden realizar contribuciones adicionales para ponerse al día según las reglas de su plan.

Las contribuciones a un plan SEP las realiza directamente el empleador en las cuentas de los empleados. Por el contrario, las contribuciones a las IRA SIMPLE implican contribuciones del empleado y del empleador a cada cuenta por separado.

Sí, pero los cambios deben completarse dentro de ciertos plazos específicos para garantizar el cumplimiento de las reglas del IRS.

[automatic_youtube_gallery type=»search» search=»IRA SIMPLE versus IRA SEP

» limit=»1″]