Cuando se trata de proteger nuestros activos y asegurar un futuro financiero estable, las pólizas de seguro vinculadas a la inversión, también conocidas como ILP, se presentan como una opción atractiva. Estas pólizas combinan los beneficios de un seguro de vida con la oportunidad de invertir en el mercado financiero, brindando a los asegurados la posibilidad de hacer crecer su patrimonio mientras se protegen a sí mismos y a sus seres queridos. En este artículo, exploraremos en detalle qué son las pólizas de seguro vinculadas a la inversión, cómo funcionan y los beneficios que pueden ofrecer. Si estás interesado en obtener más información sobre cómo sacarle el máximo partido a tu inversión, ¡continúa leyendo!

¿Qué son las pólizas de seguro vinculadas a la inversión (ILP)?

Una póliza de seguro vinculado a la inversión (ILP) es un producto financiero que combina los beneficios del seguro de vida con opciones de inversión. Esto significa que los asegurados disfrutan de la protección del seguro de vida y al mismo tiempo participan del potencial de rentabilidad de diversos fondos de inversión.

Las primas pagadas por el tomador del seguro se dividen entre el componente de seguro, que ofrece una suma asegurada en caso de muerte o invalidez permanente, y el componente de inversión, que invierte en diversos fondos como acciones, bonos o instrumentos del mercado monetario.

Esta estructura única ofrece a los asegurados el potencial de apreciación del capital y cobertura de seguro personalizable según sus necesidades individuales, tolerancia al riesgo y objetivos financieros.

Tipos de pólizas de seguro vinculadas a inversiones

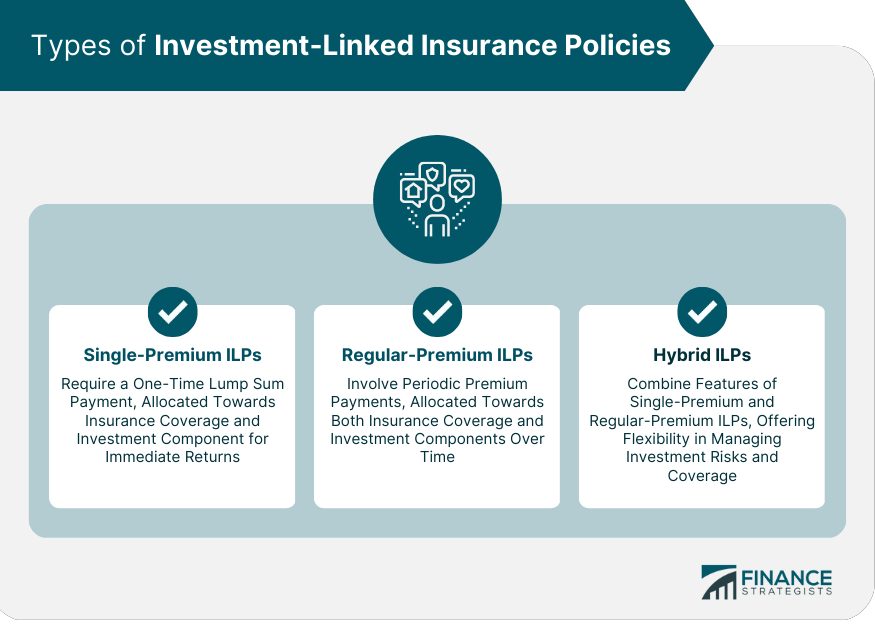

Hay tres tipos principales de pólizas de seguro vinculadas a inversiones: ILP de prima única, ILP de prima regular e ILP híbridas.

ILP de prima única

Los ILP de prima única requieren un pago único de una suma global. Esta prima se asigna luego al componente de inversión y protección del seguro, proporcionando al tomador del seguro acceso inmediato a los rendimientos potenciales de los fondos de inversión seleccionados.

ILP premium regulares

Los ILP de primas regulares son pagos de primas regulares que generalmente se realizan mensual, trimestral o anualmente. Estos pagos se asignan tanto a la cobertura de seguro como a los componentes de inversión, lo que permite a los asegurados construir gradualmente su cartera de inversiones con el tiempo.

ILP híbridos

Los ILP híbridos combinan las características de los ILP premium único y premium estándar. Permiten a los asegurados realizar un pago inicial único, seguido de pagos regulares de primas. Esta estructura proporciona flexibilidad en la gestión de riesgos de inversión y cobertura de seguros.

Componentes de las pólizas de seguro vinculadas a la inversión

Los ILP constan de dos componentes principales: el componente de seguro y el componente de inversión.

Componente de seguro

Cobertura de seguro de vida

El objetivo principal del componente de seguro es proporcionar cobertura de seguro de vida. En caso de fallecimiento o invalidez permanente total del tomador del seguro, se paga a los beneficiarios una suma asegurada predeterminada.

Conductores adicionales

Los ILP se pueden personalizar con cláusulas adicionales para mejorar la cobertura. Estas cláusulas pueden incluir seguro de enfermedades críticas, seguro de accidentes personales o protección de ingresos, según las necesidades del asegurado.

Componente de inversión

Tipos de fondos mutuos

El componente de inversión de los ILP ofrece una variedad de fondos mutuos para elegir, incluidas acciones, bonos e instrumentos del mercado monetario. Los asegurados pueden elegir fondos en función de su tolerancia al riesgo y sus objetivos de inversión.

Premios

Una parte de las primas pagadas se destina a los fondos de inversión seleccionados. La tasa de asignación puede variar según los términos del contrato y la preferencia del asegurado.

Gestión de fondos

Los fondos de inversión son administrados por administradores de fondos profesionales que monitorean y ajustan activamente la cartera para optimizar la rentabilidad y gestionar los riesgos.

Ventajas del seguro vinculado a la inversión

El seguro vinculado a la inversión ofrece varias ventajas que lo convierten en un producto financiero atractivo para determinadas personas.

Cobertura de seguro personalizable

Los ILP ofrecen flexibilidad para elegir la cobertura de seguro según las necesidades del titular de la póliza. Pueden elegir niveles de cobertura más altos o más bajos y agregar cláusulas adicionales para satisfacer sus necesidades individuales.

Potencial de mayores retornos

Al combinar seguro e inversión, los ILP ofrecen el potencial de obtener mayores rendimientos en comparación con las pólizas de seguro de vida tradicionales. El componente de inversión permite a los asegurados participar en el rendimiento de los fondos seleccionados y, por tanto, ofrece la posibilidad de crecimiento del capital.

Flexibilidad en el pago de primas y asignación de fondos

Los ILP ofrecen flexibilidad en las opciones de pago de primas, lo que permite a los asegurados elegir entre estructuras de prima única, prima regular o híbrida. Los asegurados también pueden ajustar sus asignaciones de fondos mutuos para reflejar su cambiante tolerancia al riesgo y sus objetivos financieros.

Beneficios fiscales

En algunos países, los pagos de primas y las ganancias de inversiones de las ILP pueden recibir ventajas fiscales. Esto puede mejorar el retorno general de la inversión para los asegurados.

Riesgos y desventajas de las pólizas de seguro vinculadas a la inversión

A pesar de sus posibles ventajas, las ILP también conllevan ciertos riesgos y desventajas que deben tenerse en cuenta.

Riesgos de inversión

Los ILP están sujetos a las fluctuaciones del mercado y el desempeño de los fondos mutuos no está garantizado. Los asegurados pueden sufrir pérdidas si las inversiones subyacentes tienen un rendimiento inferior.

Además, la cobertura del seguro puede verse afectada si los fondos de inversión son insuficientes para mantener las primas requeridas.

Tarifas y cargos

Los ILP suelen incluir varias tarifas y cargos, como por ejemplo: B. Honorarios de administración de fondos, honorarios de administración de pólizas y honorarios de venta. Estos costos pueden reducir los rendimientos potenciales del componente de inversión.

Garantías limitadas sobre rentabilidad y protección del capital

A diferencia de los seguros de vida tradicionales, los ILP no ofrecen rendimientos garantizados ni protección del capital. El valor del componente de inversión está directamente relacionado con el rendimiento de los fondos seleccionados, que pueden ser volátiles.

Posibilidad de cobertura de seguro inadecuada.

Debido a que los ILP se centran tanto en seguros como en inversiones, existe el riesgo de que la cobertura del seguro no sea suficiente para las necesidades del asegurado. Los asegurados deben considerar cuidadosamente sus requisitos de seguro y asegurarse de que el ILP brinde la protección adecuada.

Factores a considerar antes de elegir un ILP

Antes de decidirse a comprar un ILP, hay varios factores a considerar.

Objetivos de inversión y tolerancia al riesgo

Los tomadores de pólizas deben tener una comprensión clara de sus objetivos de inversión y tolerancia al riesgo. Esto les ayudará a elegir fondos de inversión adecuados y garantizar que el ILP se alinee con sus objetivos financieros.

Necesidades de seguro

Es esencial realizar una evaluación exhaustiva de las necesidades de seguro del asegurado. Esto incluye evaluar los niveles de cobertura deseados, cláusulas adicionales y opciones de pago de primas para garantizar que el ILP brinde la protección adecuada.

Horizonte temporal y requisitos de liquidez

Los ILP suelen ser productos financieros a largo plazo. Los asegurados deben considerar su horizonte de inversión y sus necesidades de liquidez antes de comprometerse con una ILP, ya que un retiro anticipado puede dar lugar a sanciones o rendimientos reducidos.

Análisis coste-beneficio

Se debe realizar un análisis de costo-beneficio para comparar los retornos y costos potenciales del ILP con otros productos financieros como los seguros de vida tradicionales o las inversiones individuales.

ILP versus pólizas de seguro de vida tradicionales

Al elegir un producto financiero adecuado, es importante comparar las características, ventajas y desventajas de los ILP y los seguros de vida tradicionales.

Comparación de funciones

Los ILP combinan cobertura de seguro y opciones de inversión, ofreciendo el potencial de obtener mayores rendimientos y una cobertura de seguro personalizable. Por el contrario, los seguros de vida tradicionales se centran principalmente en brindar protección garantizada con opciones de inversión limitadas.

ventajas y desventajas

Los ILP ofrecen el potencial de obtener mayores rendimientos y protección flexible, pero también implican riesgos y tarifas de inversión. El seguro de vida tradicional ofrece protección y estabilidad garantizadas, pero es posible que no ofrezca oportunidades de inversión significativas ni cobertura personalizable.

Elija la póliza adecuada para sus necesidades individuales

La decisión entre un ILP y un seguro de vida tradicional depende de las necesidades individuales, la tolerancia al riesgo y los objetivos financieros del individuo. Es importante considerar cuidadosamente los pros y los contras de cada opción antes de tomar una decisión.

Regulación y supervisión de pólizas de seguros vinculados a inversiones

Para garantizar la protección de los asegurados y mantener la estabilidad del mercado, los ILP están sujetos a regulación y supervisión por parte de las autoridades pertinentes.

Autoridades regulatorias

Los ILP están regulados por las autoridades financieras y de seguros de cada jurisdicción. Estas juntas hacen cumplir reglas y políticas para garantizar la transparencia, solvencia y equidad de los ILP y sus proveedores.

Requisitos de divulgación

Los proveedores de seguros están obligados a revelar información relevante sobre el ILP, como por ejemplo: B. Comisiones, comisiones, rentabilidad del fondo y condiciones del seguro. Esto permite a los asegurados tomar decisiones informadas al seleccionar un ILP.

Medidas de protección del inversor

Los reguladores implementan medidas de protección a los inversores tales como: B. Requisitos de adecuación de capital y sistemas de compensación de los asegurados para proteger los intereses de los asegurados en caso de insolvencia del proveedor u otras perturbaciones financieras.

Cómo adquirir una póliza de seguro vinculada a la inversión

El proceso de compra de un ILP implica varios pasos para garantizar que se seleccione la póliza correcta.

Elegir un proveedor de seguros

Los asegurados deben investigar y comparar diferentes proveedores de seguros, considerando factores como la reputación, la estabilidad financiera y el servicio al cliente. Para garantizar el éxito a largo plazo del ILP, es esencial seleccionar un proveedor fiable y digno de confianza.

Comprender los documentos y términos de las políticas

Antes de comprar un ILP, los asegurados deben leer y comprender detenidamente los documentos, los términos y condiciones de la póliza. Esto incluye la lectura de declaraciones de divulgación de productos, hojas informativas de fondos y contratos de políticas para garantizar que el ILP satisfaga sus necesidades y expectativas.

Consejos de un asesor financiero

Para aquellos que no están seguros de sus necesidades de seguros e inversión o necesitan ayuda para elegir el ILP adecuado, el asesoramiento de un asesor financiero puede resultar beneficioso.

Un asesor calificado puede ayudar a evaluar las necesidades individuales, la tolerancia al riesgo y los objetivos financieros y brindar recomendaciones personalizadas.

Diploma

El seguro de inversión ofrece una combinación única de cobertura de seguro y oportunidades de inversión, lo que lo convierte en una opción atractiva para determinadas personas. Sin embargo, también conllevan riesgos y posibles desventajas.

Antes de elegir un ILP, es importante comprender las características, ventajas y desventajas y considerar las necesidades personales, la tolerancia al riesgo y los objetivos financieros. Con una planificación cuidadosa y una toma de decisiones informada, los ILP pueden desempeñar un papel valioso en el logro de objetivos financieros a largo plazo.

Preguntas frecuentes sobre pólizas de seguro vinculado a inversiones (ILP).

Las pólizas de seguro vinculadas a la inversión (ILP) son pólizas de seguro de vida que proporcionan tanto un componente de seguro de vida como un componente de inversión, con las primas del titular de la póliza invertidas en varios fondos vinculados a la inversión.

Las pólizas de seguro tradicionales se centran principalmente en el componente de seguro de vida, y las primas pagadas por los asegurados se destinan a la cobertura del seguro. Por otro lado, las pólizas de seguro vinculadas a la inversión (ILP) permiten a los asegurados invertir sus primas en varios fondos vinculados a la inversión, proporcionando rendimientos potenciales de la inversión además de cobertura de seguro de vida.

Las ventajas de las pólizas de seguro vinculadas a la inversión (ILP) incluyen rendimientos potenciales de la inversión, flexibilidad para ajustar los niveles de cobertura y la capacidad de cambiar entre diferentes fondos según las condiciones del mercado y las preferencias de riesgo personales.

Las pólizas de seguro vinculadas a inversiones (ILP) implican riesgos ya que el valor de las inversiones puede fluctuar y no hay garantía de rendimiento. Además, los asegurados pueden enfrentar sanciones por retiro anticipado o terminación de la póliza.

Las pólizas de seguro vinculado a inversiones (ILP) pueden ser adecuadas para personas que se sienten cómodas con los riesgos de inversión y buscan protección de seguro de vida y el potencial de obtener retornos de la inversión. Es importante considerar la situación financiera personal y la tolerancia al riesgo antes de decidir invertir en un ILP.

[automatic_youtube_gallery type=»search» search=»Pólizas de seguro vinculadas a la inversión (ILP)

» limit=»1″]