¿Estás interesado en vender anualidades pero no estás seguro qué licencia necesitas? ¡No te preocupes! En este artículo, te explicaremos todo lo que debes saber sobre las licencias necesarias para vender anualidades. Descubrirás qué tipo de licencia se requiere, los requisitos para obtenerla y cómo aprovechar al máximo este emocionante campo. Si quieres emprender una carrera en la venta de anualidades, sigue leyendo para obtener toda la información que necesitas. ¡Comencemos!

Resumen de pensiones

definición

Las anualidades son productos financieros contractuales que proporcionan un flujo constante de ingresos y, por lo general, están diseñadas para proporcionar ingresos para la jubilación. Los ofrecen las compañías de seguros mediante los cuales el asegurado paga primas en la anualidad para aumentar los fondos con el tiempo.

En un momento determinado, la llamada fase de anualización, el emisor comienza a realizar pagos periódicos al beneficiario.

Importancia de la concesión de licencias al vender anualidades

Obtener una licencia no es sólo un requisito legal para vender anualidades, sino también una piedra angular para establecer la credibilidad y confiabilidad en la industria de servicios financieros.

La licencia garantiza que el vendedor de anualidades tenga el conocimiento, las habilidades y la ética necesarios para ayudar a los clientes a tomar decisiones financieras que sean consistentes con sus objetivos a largo plazo.

Los estrictos procedimientos y requisitos de concesión de licencias están diseñados para garantizar que sólo personas calificadas y competentes estén autorizadas a vender productos financieros complejos, como seguros de pensiones.

Los clientes a menudo confían los ahorros de toda su vida o sus fondos de jubilación a contratos de anualidades, lo que resalta la importancia crítica de que los asesoren profesionales éticos y con conocimientos.

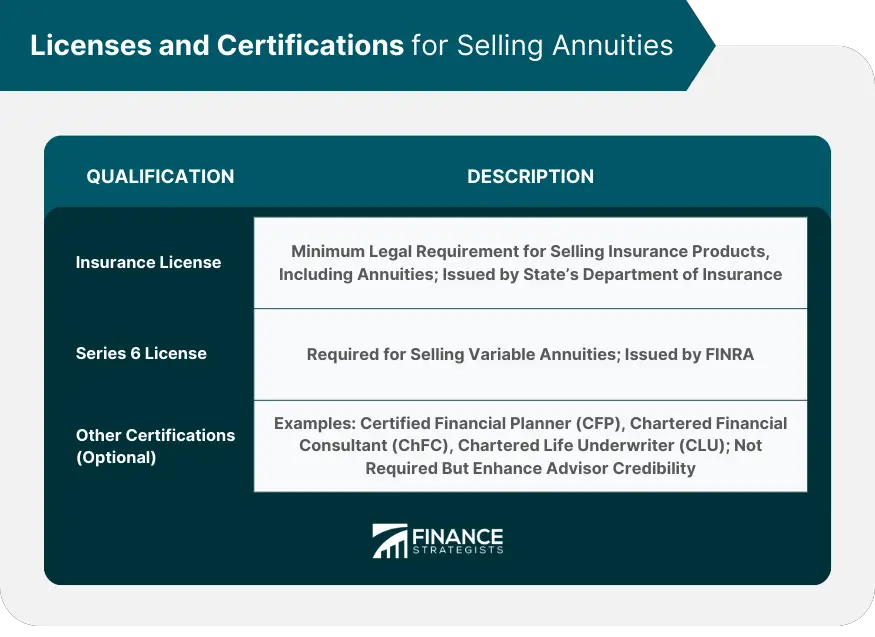

Necesidad principal: licencia de seguro.

definición

La licencia de seguros permite a las personas vender productos de seguros, incluidas anualidades. En los Estados Unidos, cada estado tiene su propio regulador de seguros, comúnmente conocido como Departamento de Seguros, que regula el proceso de concesión de licencias.

Si bien los requisitos para la licencia de seguros pueden variar un poco de un estado a otro, generalmente incluyen capacitación previa a la licencia, un examen de licencia y una verificación de antecedentes.

Pasos para obtener una licencia de seguro

Formación antes de la licencia

La capacitación previa a la licencia suele ser el primer paso para obtener una licencia de seguros. La mayoría de los estados requieren una cierta cantidad de horas de capacitación previa a la obtención de la licencia, generalmente entre 20 y 40 horas.

Esta capacitación proporciona conocimientos básicos sobre los principios de seguros, la ética y las leyes y regulaciones específicas de cada país.

Investigación

Después de completar la capacitación previa a la obtención de la licencia, el siguiente paso es aprobar el examen estatal de licencia de seguros. Esta prueba integral evalúa la comprensión del solicitante sobre las leyes de seguros, la ética y varios tipos de seguros, incluidas las anualidades.

Verificación de antecedentes y toma de huellas dactilares

Antes de solicitar una licencia, los solicitantes generalmente deben someterse a una verificación de antecedentes y a una toma de huellas dactilares. Este paso tiene como objetivo garantizar que el solicitante no tenga antecedentes penales y así demostrar su idoneidad para un puesto de confianza.

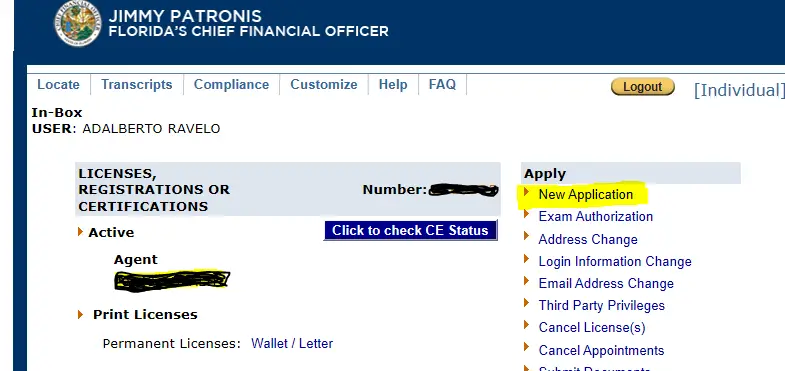

Presentar la solicitud de licencia

Después de completar con éxito la capacitación previa a la licencia, aprobar el examen y aprobar la verificación de antecedentes, los solicitantes pueden enviar su solicitud de licencia al departamento de seguros del estado.

Luego de revisar y aprobar la solicitud, la autoridad expide la licencia de seguro.

Mantenimiento y formación

Una licencia de seguro una vez adquirida no es válida indefinidamente. Los titulares de licencia deben cumplir con los requisitos de educación continua y renovar su licencia periódicamente de acuerdo con las regulaciones estatales.

La educación continua garantiza que los profesionales de seguros se mantengan actualizados con los cambios de la industria y los estándares éticos.

Licencia Serie 6: Para vender anualidades variables

definición

Una licencia Serie 6 emitida por la Autoridad Reguladora de la Industria Financiera (FINRA) permite al titular vender anualidades variables y otros productos de inversión.

La licencia indica que el titular comprende estos complejos productos financieros y ha aprobado un examen exhaustivo para comprobar este conocimiento.

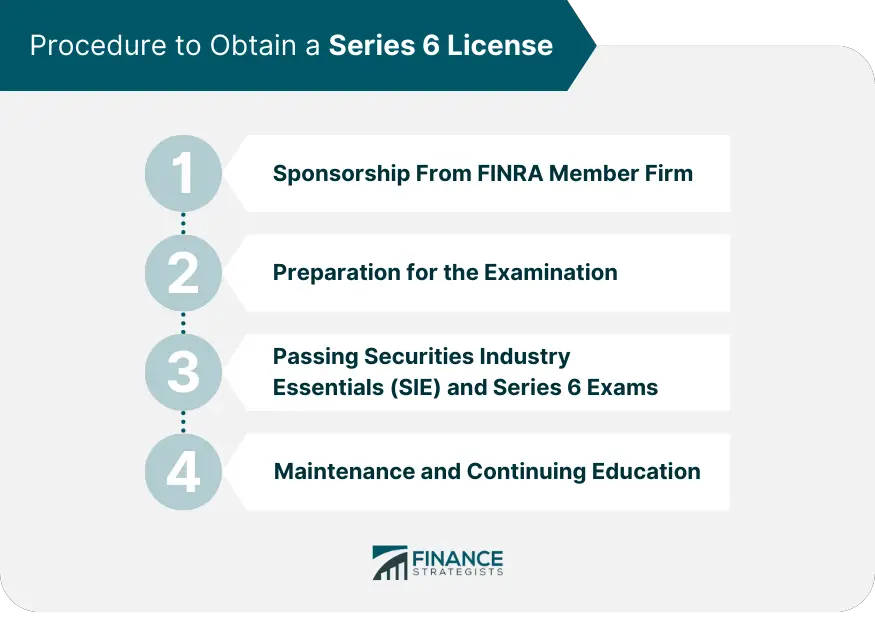

Procedimiento para adquirir una licencia Serie 6

Patrocinado por la firma miembro de FINRA

Para comenzar el proceso de licencia de la Serie 6, una persona debe estar patrocinada por una firma miembro de FINRA. Esta empresa normalmente proporciona recursos educativos y de capacitación para prepararse para el examen.

Preparación para el examen

Este paso implica un examen exhaustivo de las características del producto de inversión, las normas regulatorias y las consideraciones éticas. Muchos aspirantes a licenciatarios utilizan cursos de preparación para exámenes, guías de estudio y exámenes de práctica para prepararse.

Aprobar los exámenes Securities Industry Essentials (SIE) y Serie 6

El proceso de concesión de licencia implica aprobar dos exámenes: el examen SIE, que proporciona una descripción general completa de la industria de valores, y el examen Serie 6, que se centra específicamente en empresas de inversión y productos de contratos variables.

Mantenimiento y formación

Al igual que una licencia de seguro, la licencia Serie 6 requiere un mantenimiento continuo. Para mantener su licencia, los titulares de licencia deben completar los requisitos de educación continua y cumplir con los Estándares de conducta profesional de FINRA.

Certificaciones adicionales para la venta de anualidades

Planificador financiero certificado (CFP)

La designación de Planificador Financiero Certificado, otorgada por la Junta de Estándares de Planificador Financiero Certificado, indica que un asesor financiero cumple con rigurosos estándares profesionales y se adhiere a un código de ética.

Si bien la designación CFP no es necesaria para vender anualidades, sí aumenta la credibilidad y competencia de un asesor financiero.

Consultor financiero colegiado (ChFC)

La designación de Consultor Financiero Colegiado, otorgada por el Colegio Americano de Servicios Financieros, representa experiencia en planificación financiera integral. Al igual que la designación CFP, el ChFC puede mejorar la reputación y las habilidades de un profesional financiero.

Suscriptores de vida autorizados (CLU)

La designación Chartered Life Underwriter, también presentada por el American College of Financial Services, indica experiencia en seguros de vida y planificación patrimonial.

Debido a la estrecha relación entre las anualidades y los seguros de vida, esta designación puede resultar particularmente beneficiosa para los profesionales que venden anualidades.

Consideraciones éticas y de cumplimiento al vender anualidades

Autoridades regulatorias

departamentos de seguros estatales

Estas agencias regulan la venta de productos de seguros, incluidas anualidades, en sus respectivos estados.

Son responsables de otorgar licencias a los agentes y compañías de seguros, aprobar la venta de productos de seguros y garantizar el cumplimiento de las leyes y regulaciones estatales de seguros.

También investigan las quejas de los consumidores y toman medidas coercitivas contra agentes o empresas que violan las leyes estatales.

Autoridad Reguladora de la Industria Financiera

FINRA es una organización autorreguladora que supervisa a los corredores de bolsa y sus representantes registrados en los Estados Unidos.

Aunque las anualidades como productos de seguros están reguladas principalmente a nivel estatal, las anualidades variables caen dentro del ámbito de la FINRA porque implican inversiones en valores.

FINRA establece, audita y hace cumplir el cumplimiento de las reglas y políticas que rigen la venta de anualidades variables. También ofrece servicios de resolución de disputas en materia de consumo.

Comisión de Bolsa y Valores de EE. UU. (SEC)

La SEC es una agencia federal que protege a los inversores, mantiene mercados justos, ordenados y eficientes y facilita la formación de capital. Al igual que FINRA, la SEC también regula las anualidades variables como productos de valores.

La SEC exige que se proporcione un prospecto a los consumidores cuando se venden anualidades variables para informarles sobre los objetivos, estrategias, riesgos y costos de la inversión.

Regulaciones importantes además de las licencias.

Estándares de idoneidad y mejor interés

Una de las normas más importantes a la hora de vender anualidades es la regla de idoneidad. Esta regla requiere que las recomendaciones de jubilación de los asesores financieros se ajusten a la situación financiera y los objetivos a largo plazo del cliente.

Esto requiere una comprensión de la tolerancia al riesgo, la situación financiera, la situación fiscal y los objetivos de inversión del cliente.

Muchos estados también han adoptado un estándar de interés superior que exige que los asesores financieros actúen en el mejor interés de sus clientes, incluso si entra en conflicto con sus intereses.

Requisitos de divulgación

Otra regulación importante se refiere a la divulgación. El asesor financiero debe proporcionar información clara y detallada sobre el producto de anualidad.

Estos incluyen los términos y condiciones, las tarifas y cargos, los riesgos y recompensas potenciales y las posibles sanciones por retiro anticipado.

Para las anualidades variables que se consideran valores, la SEC exige que se proporcione un prospecto al comprador. Este documento debe contener información detallada sobre la inversión, incluidos los riesgos, beneficios y costos asociados con la anualidad.

Disposiciones antifraude

Las ventas de anualidades están sujetas a las disposiciones antifraude de las leyes federales y estatales. Estas disposiciones prohíben prácticas fraudulentas como la tergiversación u omisión de hechos materiales.

Requisitos de mantenimiento de registros

Los asesores financieros también están sujetos a requisitos de mantenimiento de registros. Estos requisitos requieren que los asesores mantengan registros precisos y detallados de sus interacciones con los clientes, incluidas sus recomendaciones, la base de esas recomendaciones y cualquier divulgación proporcionada.

Mejores prácticas para vender anualidades

Comprenda las necesidades de sus clientes

Para brindar el mejor asesoramiento, debe comprender la situación financiera, las necesidades y los objetivos a largo plazo de su cliente.

Considere factores como la tolerancia al riesgo del cliente, los planes de jubilación, la salud y los posibles gastos futuros.

Al comprender plenamente las necesidades y objetivos financieros de sus clientes, podrá ofrecerles el producto de anualidad más adecuado.

Conozca su producto

Las anualidades pueden ser productos financieros complejos. Por lo tanto, es importante tener un conocimiento profundo de las características, beneficios y posibles inconvenientes de las anualidades que vende.

Esto incluye la capacidad de explicar términos y condiciones complejos de una manera que los clientes puedan entender fácilmente.

Se transparente

La transparencia es clave. Comprenda los términos y condiciones, beneficios, riesgos y costos de los productos de anualidades que vende.

La divulgación completa genera confianza y ayuda a los clientes a tomar decisiones informadas. Además, la transparencia no es sólo un imperativo ético; Es un requisito reglamentario.

Brindar un servicio personalizado

Cada cliente es único, al igual que sus necesidades y objetivos financieros. Adapta tu servicio a las necesidades de cada cliente. Revise periódicamente su plan financiero y sus contratos de anualidades y ajústelos a medida que cambien sus circunstancias.

Manténgase actualizado sobre las tendencias y cambios de la industria

La industria de servicios financieros está en continua evolución. Manténgase actualizado sobre las tendencias de la industria, cambios de productos y actualizaciones regulatorias. Este conocimiento le permite brindar asesoramiento relevante y le ayuda a cumplir con las regulaciones de la industria.

Involúcrate en la educación continua

Participe en cursos de educación continua para aumentar sus conocimientos financieros y mantenerse al tanto de los cambios en la industria. Además, muchas licencias financieras requieren capacitación continua para su renovación.

Practicar técnicas de venta éticas.

Evite tácticas de ventas de alta presión que podrían llevar a los clientes a tomar decisiones apresuradas. En su lugar, anteponga los mejores intereses de sus clientes y guíelos para que tomen decisiones informadas.

Construir relaciones a largo plazo

Vender anualidades no se trata de ventas rápidas. Se trata de construir relaciones a largo plazo basadas en la confianza. Al mostrarles a sus clientes que realmente se preocupa por su bienestar financiero, es más probable que los retenga como clientes y obtenga sus referencias.

Siga las pautas legales

Cumpla siempre con las regulaciones de las autoridades reguladoras como FINRA, SEC y agencias de seguros estatales. El incumplimiento puede tener consecuencias graves, incluidas multas, revocación de licencia y responsabilidad legal.

Pensamientos finales

Obtener una licencia para vender anualidades no es sólo un requisito legal, sino también un paso crucial para establecer credibilidad y confiabilidad en la industria de servicios financieros.

El requisito principal para vender anualidades es una licencia de seguro, que incluye cumplir con los requisitos previos a la licencia, aprobar un examen de licencia y completar una verificación de antecedentes.

Además, la licencia Serie 6 emitida por FINRA permite a las personas vender anualidades variables y otros productos de inversión, lo que requiere el patrocinio de una firma miembro y aprobar exámenes exhaustivos.

Obtener certificaciones adicionales, como Planificador financiero certificado, Consultor financiero colegiado o Suscriptor de vida colegiado, puede mejorar la credibilidad y la experiencia de un asesor financiero en la venta de planes de jubilación.

Las consideraciones éticas y de cumplimiento desempeñan un papel importante en la venta de anualidades, con reguladores como los reguladores estatales de seguros, FINRA y la SEC que supervisan la industria y hacen cumplir las normas de idoneidad, mejores intereses, requisitos de divulgación y regulaciones antifraude.

Además de las licencias, los asesores financieros deben comprender las necesidades de los clientes, tener un amplio conocimiento de los productos que venden, ser transparentes, brindar un servicio personalizado, mantenerse informados, utilizar técnicas de ventas éticas, construir relaciones a largo plazo y seguir pautas regulatorias.

Al cumplir con los requisitos reglamentarios y de licencia y adherirse a estas mejores prácticas, los asesores financieros pueden asegurarse de estar bien equipados para guiar a los clientes a través de las complejidades de los productos de jubilación, ganarse su confianza y navegar de manera responsable en la industria de servicios financieros en constante evolución.

¿Qué licencia se requiere para vender anualidades? Preguntas frecuentes

En los Estados Unidos, las personas que desean vender anualidades generalmente deben obtener una licencia de seguro federal. Esta licencia les permite vender legalmente productos de seguros, incluidas anualidades, dentro de cada estado. Además, las personas necesitan una licencia Serie 6 de la Autoridad Reguladora de la Industria Financiera (FINRA) para vender anualidades variables y otros productos.

Sí, los requisitos para obtener una licencia de seguro para vender anualidades pueden variar según el estado. Sin embargo, los requisitos generales incluyen completar un curso previo a la obtención de la licencia, aprobar un examen de licencia y completar una verificación de antecedentes. Además, algunos estados pueden tener requisitos adicionales de capacitación o educación continua.

En general, además de sus calificaciones de asesor financiero, los asesores financieros que quieran vender anualidades también deben tener una licencia de seguros. Si bien los asesores financieros pueden brindar asesoramiento y asesoramiento sobre anualidades, la venta de productos de anualidades generalmente requiere una licencia de seguro adecuada.

Sí, si planea vender anualidades en varios estados, generalmente necesitará obtener una licencia en cada estado individual en el que planea hacer negocios. El proceso y los requisitos para obtener licencias pueden variar de un estado a otro.

No, los títulos de trabajo por sí solos no suelen brindar a las personas la posibilidad de vender anualidades sin una licencia de seguro. Incluso si alguien tiene una designación financiera reconocida, como un Planificador Financiero Certificado (CFP), aún debe obtener la licencia de seguro necesaria para vender anualidades legalmente. Sin embargo, las designaciones financieras aumentan la credibilidad y la experiencia de un asesor financiero al vender anualidades.

[automatic_youtube_gallery type=»search» search=»¿Qué licencia se requiere para vender anualidades?

» limit=»1″]