En el mundo financiero, uno de los pilares fundamentales es la figura del banco depositario. Este actor jugó un papel crucial en la historia, ya que su principal objetivo es salvaguardar los activos financieros y ofrecer seguridad a los clientes. En este artículo, exploraremos en profundidad qué es un banco depositario, cómo funciona y por qué es tan importante en el ámbito bancario. Además, analizaremos algunos ejemplos destacados en la industria y cómo estos bancos desempeñan un papel clave en el mundo de las inversiones. ¡Prepárate para adentrarte en el fascinante mundo del banco depositario y descubrir su relevancia en el panorama actual!

¿Qué es un custodio?

Un custodio es una institución financiera o empresa profesional que posee activos financieros para individuos, familias o inversores institucionales. Tiene propiedad física de valores y otros activos como acciones, bonos, certificados de depósito (CD), mercancías, joyas y arte.

Los custodios también son responsables de mantener registros, gestionar los flujos de efectivo y cobrar dividendos. También se le puede pedir que compre y venda valores. Al proporcionar estos servicios, los bancos custodios protegen los intereses de los inversores.

También son fundamentales para el funcionamiento exitoso de muchos grandes fondos mutuos, fondos mutuos, planes de pensiones, cuentas de jubilación individuales (IRA), planes 401(k) y otras carteras administradas.

Cómo funcionan los bancos custodios

Los servicios de custodia generalmente incluyen cuatro elementos clave: custodia de activos, contabilidad de actividades de activos, prestación de apoyo para el cumplimiento normativo y prestación de servicios adicionales de valor añadido, como cambio de divisas o gestión de efectivo.

Son responsables de la custodia y gestión de la custodia de valores como acciones o bonos. Esto incluye registrar la propiedad, cobrar dividendos y pagos de intereses y proporcionar estados de cuenta mensuales o trimestrales.

A veces los inversores piden a los custodios que negocien valores en su nombre. Por lo tanto, los custodios pueden actuar como intermediarios, asegurando que el activo negociado llegue al propietario adecuado y que el inversor reciba el pago correspondiente.

Los custodios tienen una responsabilidad fiduciaria hacia sus clientes, lo que significa que deben anteponer los intereses del cliente y garantizar que todas las transacciones cumplan con las leyes y regulaciones aplicables.

Por último, los custodios pueden ser responsables de la apreciación de otros activos como joyas o obras de arte. Al mismo tiempo, aseguran contra pérdidas o daños y proporcionan informes periódicos para documentar el valor a lo largo del tiempo.

¿Cuánto cuestan las tarifas de custodia?

Las tarifas varían según el banco custodio. Generalmente, estas tarifas incluyen una tarifa fija o una tarifa de saldo de cuenta, como un porcentaje del total de activos bajo administración (AUM). Dependiendo del tamaño de la cuenta y la estructura de tarifas, esta tarifa suele oscilar entre el 0,2% y el 1%.

Cuando las empresas de corretaje actúan como custodios, normalmente renuncian a las tarifas de custodia y, en cambio, reciben comisiones o tarifas de transacción por ejecutar operaciones de inversión.

Algunos custodios también cobran tarifas de transacción por abrir, transferir fondos o realizar depósitos y retiros en la cuenta de un individuo. Los custodios también pueden cobrar tarifas de mantenimiento por otros servicios como banca en línea, pago de facturas, etc. Formularios de impuestoo extractos bancarios.

Factores a considerar al elegir un custodio

Los servicios de custodia ayudan a garantizar la seguridad de sus activos. Antes de contratar a un administrador, considere lo siguiente:

Accesibilidad

Debe ser fácil trabajar con un custodio y ofrecer múltiples métodos de comunicación, incluidas llamadas telefónicas, SMS, correo electrónico y chat en vivo. Busque un cuidador que esté disponible para ayudarle si necesita ayuda o respuestas a sus preguntas. Considere también la accesibilidad de la ubicación de la oficina del custodio.

Honorarios de custodia

Es importante considerar las tarifas, ya que pueden acumularse rápidamente. Algunos custodios pueden cobrar una tarifa fija, mientras que otros pueden cobrar tarifas basadas en la cantidad de transacciones o intercambios que realice en un período determinado. También se pueden aplicar cargos adicionales por transferencias bancarias o depósitos de cheques.

Ofertas de productos

Los diferentes bancos custodios ofrecen diferentes servicios y productos. Por ejemplo, si invierte en acciones, fondos cotizados en bolsa (ETF) o fondos mutuos, busque un custodio que proporcione herramientas comerciales y de investigación. Además, siempre es preferible un servicio de atención al cliente servicial.

Plataforma tecnológica

La plataforma tecnológica específica que utilizan puede significar flexibilidad y facilidad de acceso, especialmente cuando se realizan transacciones en línea. También le da una idea de cómo el custodio se adapta a la innovación, una buena señal que aumenta su confianza y seguridad.

Finalmente, asegúrese de buscar la ayuda de un asesor financiero calificado. Pueden brindarle más información sobre los diferentes custodios y sus servicios, ayudándolo a tomar una decisión informada basada en sus necesidades y objetivos financieros específicos.

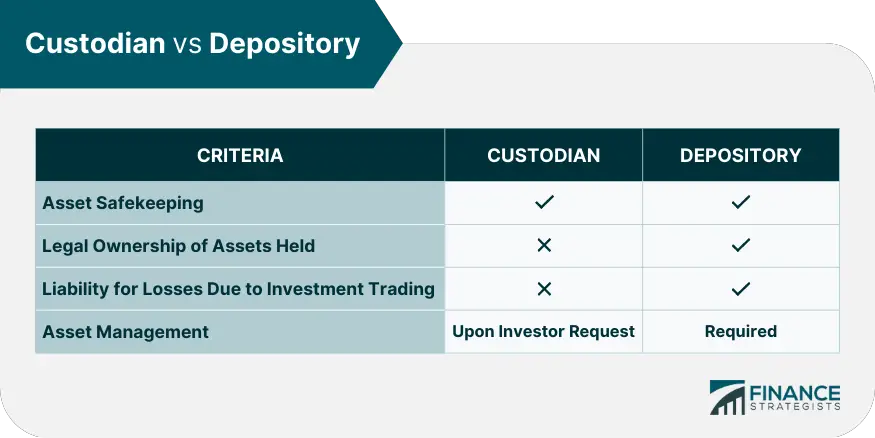

Custodio frente a depositario

Tanto los bancos custodios como las instituciones depositarias ofrecen servicios de gestión de activos. Una diferencia clave es su responsabilidad sobre estos activos. Un depositario normalmente tiene propiedad legal y control sobre los activos. Los bancos custodios no lo hacen.

Los depositarios deben realizar la gestión de activos y administrar, emitir, comprar y vender activos y valores bajo su custodia de acuerdo con los lineamientos legales y regulatorios. Los custodios sólo hacen esto cuando los inversores se lo solicitan.

Los depositarios son responsables de todas las pérdidas derivadas de las actividades de inversión. Por otro lado, de los custodios sólo se espera que garanticen que las transacciones se completen con éxito y sólo son responsables de pérdidas, daños o negligencias generales.

Mientras que los bancos custodios brindan custodia de activos y valores financieros, los custodios amplían el alcance de los servicios de un custodio.

Una cuenta de valores que mantiene valores financieros permite la transferencia contable de estos activos, así como la compensación y liquidación.

Por ejemplo el Corporación de Compensación y Fideicomiso de Depósito (DTCC) ofrece servicios de compensación y liquidación y actúa como depositario de los valores gestionados.

Pensamientos finales

Los bancos custodios garantizan la custodia segura de los activos de un inversor. Mantienen registros, gestionan los flujos de efectivo e informan extractos bancarios. También podrán gestionar inversiones y actuar como intermediarios en nombre de sus clientes.

Al igual que los custodios, desempeñan un papel crucial en la protección de sus activos. Sin embargo, tienen menos responsabilidad y control sobre los activos que gestionan.

Al elegir un custodio, considere su accesibilidad, las tarifas que cobra, sus ofertas de servicios y la plataforma tecnológica que utiliza.

También es importante buscar el asesoramiento de un asesor financiero calificado para que lo oriente y asesore en la toma de su decisión.

Preguntas frecuentes sobre el banco custodio

Un banco custodio garantiza la custodia, la gestión de activos, el registro y el procesamiento de las transacciones financieras de los inversores. También puede trabajar como corredor en el comercio de valores. El banco depositario también registra cualquier cambio en la cuenta y puede informar a los clientes sobre sus inversiones de manera oportuna.

Los custodios son fundamentales porque brindan protección y supervisión para evitar la mala gestión o el fraude. Garantizan que los activos financieros se mantengan seguros y que se protejan los intereses del propietario de los activos.

Los bancos custodios suelen ganar dinero cobrando una comisión por sus servicios. Estas tarifas generalmente se basan en los activos bajo administración, aunque algunos custodios también pueden cobrar una tarifa anual o basada en transacciones o ganar comisiones.

Una diferencia clave es la responsabilidad y el control de los activos poseídos. Los custodios tienen propiedad, autoridad y responsabilidad legal sobre los diversos activos bajo su custodia. Si bien ambos son responsables de proteger los activos, los custodios sólo son responsables de pérdidas, daños o negligencias generales y no de las pérdidas que surjan de la negociación.

Esto depende de tus activos, el tipo de inversiones que quieras realizar y el riesgo que asumas. Si invierte en acciones, bonos, fondos mutuos, fondos cotizados en bolsa (ETF) u otros valores registrados, probablemente necesitará un custodio.

[automatic_youtube_gallery type=»search» search=»banco depositario

» limit=»1″]