El certificado de depósito negociable (NCD) es una herramienta financiera que ha ganado popularidad en los últimos años debido a su versatilidad y beneficios para los inversores. Se trata de un instrumento que combina las características de un certificado de depósito tradicional con la posibilidad de ser negociado en el mercado secundario. En este artículo, exploraremos en detalle qué es un certificado de depósito negociable, cómo funciona y por qué es una opción atractiva para aquellos que buscan diversificar sus inversiones.

¿Qué es un Certificado de Depósito Negociable (NCD)?

Un certificado de depósito negociable (NCD) es un tipo de instrumento de inversión de depósito fijo ofrecido por bancos y otras instituciones financieras.

A diferencia de los certificados de depósito normales, un NCD es negociable, lo que significa que puede venderse antes de su vencimiento o transferirse a otra parte en el mercado secundario.

Las NCD suelen emitirse en denominaciones grandes, a menudo a partir de 100.000 dólares o más, lo que las convierte en una opción de inversión popular para los inversores institucionales. Tienen un tipo de interés fijo y un plazo específico, normalmente entre unas pocas semanas y un año.

Debido a su comerciabilidad y vencimiento relativamente corto, las NCD ofrecen a los inversionistas un mayor nivel de liquidez en comparación con los certificados de depósito tradicionales, al tiempo que brindan un rendimiento confiable y de riesgo relativamente bajo.

Características del certificado de depósito negociable (NCD)

denominación

Los NCD suelen emitirse en denominaciones grandes, que a menudo superan los 100.000 dólares, lo que los convierte en un instrumento popular entre los inversores institucionales.

Madurez

La duración de las ENT puede variar desde unas pocas semanas hasta un año, aunque la mayoría de las ENT tienen una duración de tres a seis meses.

tasa de interés

La tasa de interés de una NCD es fija y suele ser más alta que la de una cuenta de ahorro normal. La tasa de interés depende de las condiciones del mercado que prevalecen en el momento de la emisión.

Negociabilidad

A diferencia de los CD tradicionales, los NCD son negociables y pueden comercializarse en el mercado secundario. Este atributo ofrece a los inversores un mayor nivel de liquidez.

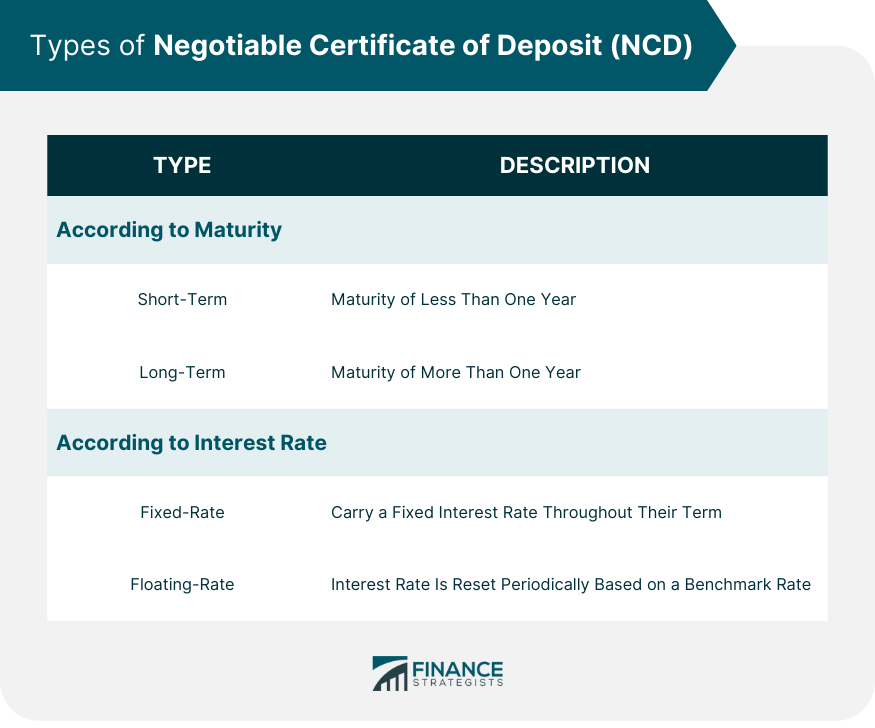

Tipos de certificados de depósito negociables (NCD)

En términos de madurez

Las ENT se pueden clasificar en enfermedades no transmisibles de corto y largo plazo según su nivel de madurez. Las ENT a corto plazo tienen un vencimiento inferior a un año, mientras que las ENT a largo plazo tienen un vencimiento superior a un año.

En cuanto a la tasa de interés

Dependiendo de la tasa de interés, existen dos tipos de ENT: ENT de tasa fija y ENT de tasa variable. Las ENT de tasa de interés fija tienen una tasa de interés fija durante toda su vigencia, mientras que la tasa de interés de las ENT de tasa de interés variable se ajusta periódicamente en función de una tasa de interés de referencia.

Mecanismo de certificado de depósito negociable (NCD)

Proceso de creación

Al crear una NCD, un banco o institución financiera decide el monto a pedir prestado, la tasa de interés a ofrecer y la fecha de vencimiento. Luego, la NCD se emite mediante un proceso llamado suscripción.

Proceso comercial y de negociación.

Las ENT pueden comercializarse en el mercado secundario. El precio al que se negocia una ENT en el mercado secundario depende de varios factores, incluida la solvencia de la institución emisora, el vencimiento y las tasas de interés vigentes.

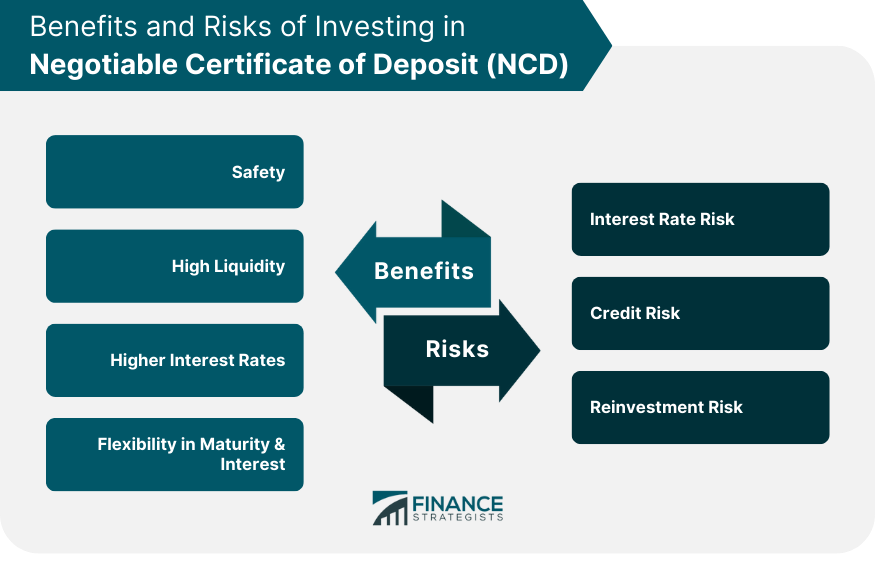

Beneficios de invertir en un certificado de depósito negociable (NCD)

Seguridad: Las ENT se consideran una inversión segura ya que están respaldadas por el banco o institución financiera emisora.

Liquidez: debido a que los CDN son negociables, ofrecen mayor liquidez que los CD tradicionales. Los inversores pueden vender sus NCD en el mercado secundario antes del vencimiento si necesitan acceder a sus fondos.

Tasas de interés más altas: las ENT suelen ofrecer tasas de interés más altas en comparación con las cuentas de ahorro y otras opciones similares de inversión a corto plazo.

Flexibilidad: Las ENT ofrecen a los inversores flexibilidad en términos de tenencia y opciones de pago de intereses. Los inversores pueden elegir entre ENT de corto y largo plazo, así como entre ENT de tasa fija y variable.

Riesgos asociados con los certificados de depósito negociables (NCD)

Riesgo de tasa de interés: el valor de una ENT puede disminuir si las tasas de interés del mercado aumentan. Esto se debe a que los pagos de intereses fijos de una ENT son menos atractivos en comparación con otras inversiones con tasas de interés más altas. Este riesgo es más pronunciado en el caso de las enfermedades no transmisibles de larga duración.

Riesgo crediticio: aunque las NCD generalmente se consideran seguras, existe el riesgo de que el banco o institución emisora incumpla sus obligaciones. Este riesgo es generalmente bajo para las instituciones bien calificadas, pero puede aumentar en tiempos de tensión financiera.

Riesgo de reinversión: El riesgo de que un inversionista tenga que reinvertir el principal o los pagos de intereses a una tasa de interés más baja que la NCD original. Este riesgo surge cuando una NCD vence en un entorno de bajas tasas de interés.

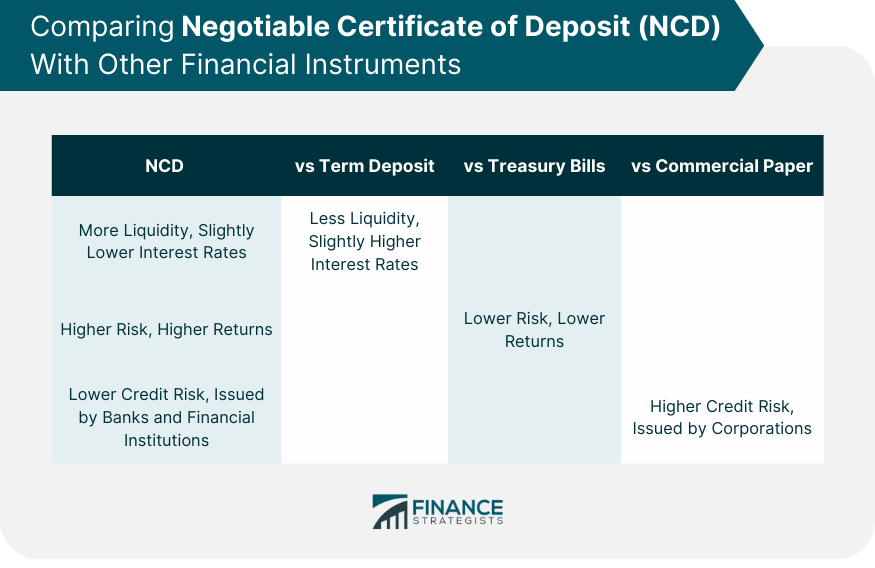

Comparación de certificados de depósito negociables (NCD) con otros instrumentos financieros

NCD vs depósito fijo

Si bien tanto las NCD como los depósitos a plazo ofrecen rendimientos fijos y se consideran seguros, las NCD ofrecen mayor liquidez debido a su comerciabilidad. Por otro lado, los depósitos a plazo pueden ofrecer tasas de interés ligeramente más altas para los inversores minoristas.

NCD frente a letras del Tesoro

Las letras del Tesoro son instrumentos de deuda a corto plazo emitidos por el gobierno y se consideran libres de riesgo.

Aunque las NCD también ofrecen un riesgo bajo, conllevan más riesgo que las letras del Tesoro debido al riesgo crediticio potencial de la institución emisora. Sin embargo, las ENT suelen ofrecer mayores rendimientos para compensar este riesgo adicional.

ENT versus papel comercial

El papel comercial son títulos de deuda a corto plazo emitidos por empresas. Si bien las ENT y los efectos comerciales son similares en muchos aspectos, la principal diferencia radica en el riesgo crediticio.

Los papeles comerciales suelen conllevar un mayor riesgo crediticio que los NCD emitidos por bancos e instituciones financieras.

Papel del certificado de depósito negociable (NCD) en la economía

Efectos sobre la oferta monetaria

Las ENT desempeñan un papel crucial en el control de la oferta monetaria en la economía. Cuando los bancos emiten NCD, aumentan la oferta monetaria al crear más liquidez a corto plazo. Por el contrario, cuando se canjean las ENT, la oferta monetaria disminuye.

Impacto en las tasas de interés

La emisión de NCD también afecta las tasas de interés. Cuando la demanda de ENT es alta, los bancos pueden emitirlas a tasas de interés más bajas. Por el contrario, cuando la demanda es baja, es posible que los bancos deban ofrecer tasas de interés más altas para atraer inversores.

Marco regulatorio de los certificados de depósito negociables (NCD)

Autoridades regulatorias

En Estados Unidos, las enfermedades no transmisibles están reguladas por la Reserva Federal y la Oficina del Contralor de la Moneda (OCC). Garantizan que los bancos cumplan con todas las regulaciones necesarias al emitir NCD y que los inversores estén adecuadamente protegidos.

Requisitos de conformidad

Los bancos y las instituciones financieras deben cumplir varios requisitos de cumplimiento al emitir NCD. Estas incluyen mantener registros adecuados, revelar toda la información necesaria a los inversores y garantizar que la emisión de NCD no dé lugar a una concentración excesiva de riesgos.

Línea de fondo

Los certificados de depósito negociables (NCD) son vehículos de inversión versátiles que ofrecen múltiples beneficios a los inversores. Ofrecen seguridad, tasas de interés más altas, liquidez y flexibilidad en términos de plazos y opciones de pago de intereses.

Los inversores institucionales prefieren las NCD debido a sus grandes denominaciones y su negociabilidad en el mercado secundario.

Sin embargo, las enfermedades no transmisibles también plantean ciertos riesgos. Al invertir en ENT, se debe considerar el riesgo de tasa de interés, el riesgo de crédito y el riesgo de reinversión, particularmente en el caso de ENT a largo plazo o durante períodos de tensión financiera.

Al comparar las NCD con otros instrumentos financieros, ofrecen mayor liquidez que los depósitos a plazo y rendimientos potencialmente más altos que las letras del Tesoro. Además, los NCD conllevan un menor riesgo crediticio en comparación con los papeles comerciales.

En la economía, las ENT desempeñan un papel fundamental a la hora de controlar la oferta monetaria e influir en las tasas de interés. Las autoridades reguladoras como la Reserva Federal y la Oficina del Contralor de la Moneda garantizan el cumplimiento y la protección de los inversores al emitir NCD.

En general, las ENT representan una opción de inversión importante para quienes buscan un equilibrio entre seguridad, liquidez y mayores rendimientos.

Preguntas frecuentes sobre Certificados de Depósito Negociables (NCD).

Las ENT son títulos de deuda a corto plazo emitidos por bancos o instituciones financieras. Tienen un tipo de interés fijo, una fecha de vencimiento específica y son negociables, es decir, pueden comprarse o venderse en el mercado secundario.

Las características clave de las NCD incluyen su denominación (generalmente emitidas en denominaciones grandes), vencimiento (de unas pocas semanas a un año), tasa de interés fija (generalmente más alta que las cuentas de ahorro regulares) y negociabilidad (se pueden pagar hasta negociar en el mercado secundario). ).

A diferencia de los depósitos a plazo, los NCD son negociables y ofrecen mayor liquidez. En comparación con las letras del Tesoro, conllevan un riesgo ligeramente mayor pero ofrecen mayores rendimientos. En comparación con los papeles comerciales, los NCD generalmente tienen un riesgo crediticio menor porque son emitidos por bancos e instituciones financieras.

Aunque las enfermedades no transmisibles generalmente se consideran una inversión segura, plantean ciertos riesgos. Estos incluyen el riesgo de tasa de interés (el valor de una NCD puede caer si las tasas de interés del mercado aumentan), el riesgo de crédito (el riesgo de que el banco emisor no cumpla con sus obligaciones) y el riesgo de reinversión (el riesgo de tener que reinvertir el principal o los intereses). . pagos a una tasa más baja).

La tecnología, en particular los avances de las tecnologías financieras como la cadena de bloques y la inteligencia artificial, pueden hacer que el proceso de comercio de ENT sea más eficiente y transparente. Esto podría potencialmente atraer a más inversores al mercado de las ENT y tener un impacto significativo en su dinámica futura.

[automatic_youtube_gallery type=»search» search=»Certificado de depósito negociable (NCD)

» limit=»1″]