¡Descubre los beneficios exclusivos de ser un suscriptor de vida autorizado (CLU)! Si estás interesado en asegurar un futuro financiero estable y protegido, este artículo es para ti. Los suscriptores de vida autorizados son individuos que han obtenido una certificación especializada en planificación financiera y seguros. En este artículo te daremos todos los detalles sobre cómo convertirte en un CLU y cómo esto puede abrirte las puertas a un mundo lleno de oportunidades profesionales y personales. ¡No te lo pierdas!

¿Qué es un asegurador de vida autorizado (CLU)?

Un suscriptor de vida colegiado (CLU) es un profesional financiero que tiene un buen conocimiento del mercado de seguros de vida y del proceso de suscripción. El Colegio Americano de Servicios Financieros confiere tal título.

Una credencial CLU exime a un profesional de los cursos previos a la obtención de la licencia y de los requisitos de certificación de suscripción de la mayoría de los estados.

CLU tiene conocimientos sobre seguros de vida que van más allá de los estándares generales y básicos de seguros de vida.

La certificación proporciona a los asesores un conocimiento profundo del proceso de suscripción de la industria de seguros de vida, la ley de seguros de vida y las pautas generales de evaluación de riesgos.

¿Tiene alguna pregunta financiera? haga clic aquí.

¿Qué hacen los suscriptores de seguros de vida?

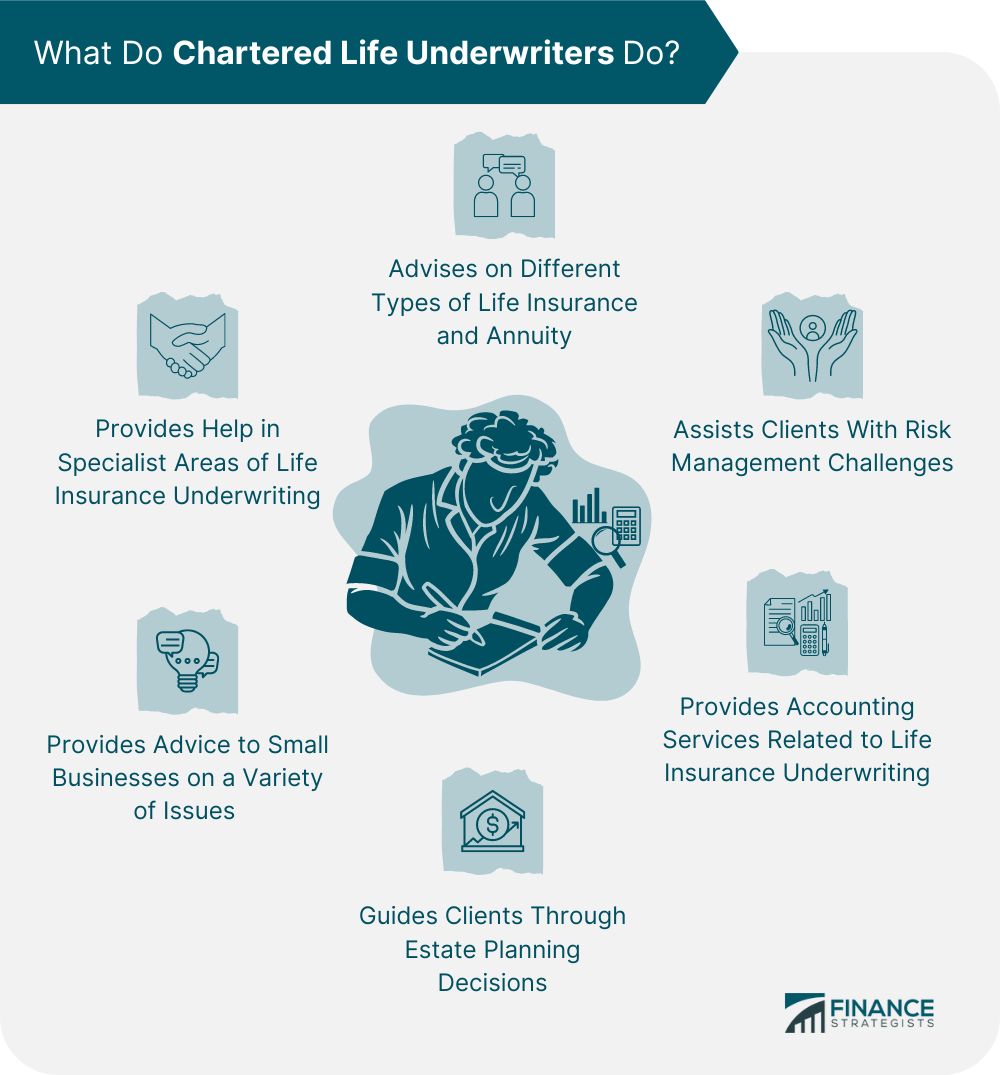

La certificación CLU equipa a los profesionales con los fundamentos del seguro de vida para las complejidades de la suscripción y les permite brindar los siguientes servicios:

- Asesoramiento sobre los distintos tipos de seguros de vida y seguros de pensiones

- Apoyar a los clientes con desafíos de gestión de riesgos, p. B. Riesgos asociados a recursos, pasivos, propiedades y activos financieros al adquirir un seguro de vida

- Servicios de contabilidad para los componentes legales de los seguros de vida, tales como: B. Conceptos básicos de derecho contractual, derechos de propiedad, derechos de los acreedores, designación de beneficiarios, disposición del producto, seguro contra accidentes y más.

- Ayudar a los clientes con decisiones de planificación patrimonial, como testamentos y acuerdos de fideicomiso.

- Asesoramos a pequeñas empresas en una variedad de temas, tales como: B. sobre aspectos fiscales y legales de la organización empresarial, planificación de sucesiones, transferencia de una empresa familiar, disposición de por vida de inversiones comerciales y más

- Ofrezca asistencia en áreas especializadas de suscripción de seguros de vida de su elección, con opciones que incluyen planificación financiera, impuestos sobre la renta, planificación de jubilación, inversiones y trabajo con personas con discapacidades y familias que cuidan a seres queridos con necesidades especiales.

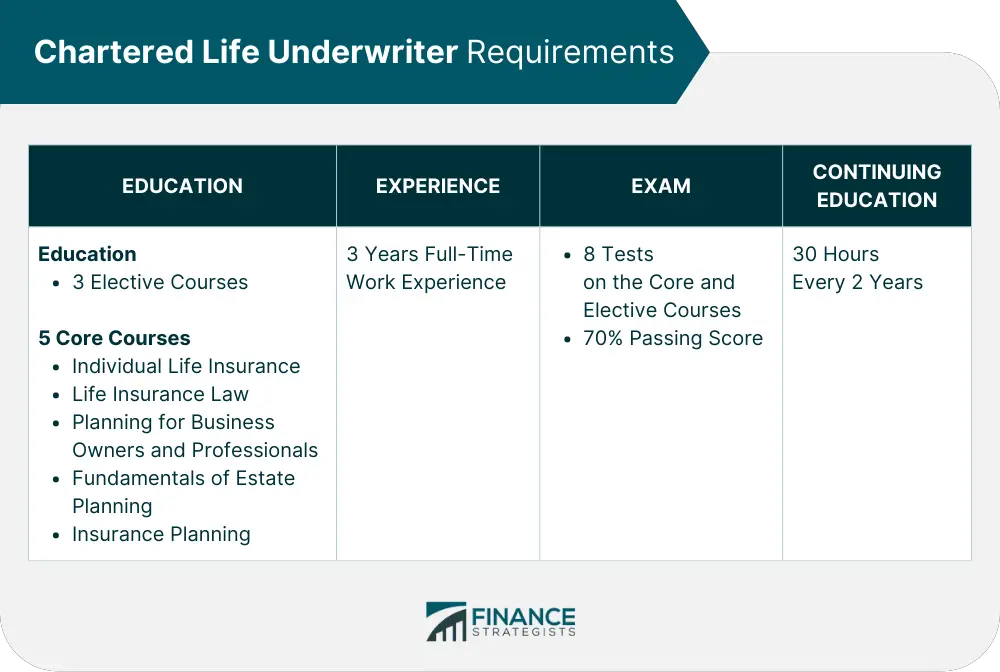

Calificaciones y requisitos de capacitación para suscriptores de seguros de vida autorizados

Antes de que un profesional pueda convertirse en CLU, debe cumplir con ciertos requisitos educativos y de experiencia:

Capacitación

Los futuros CLU deben completar un total de ocho cursos de posgrado, tres optativas y cinco cursos que incluyen temas de seguros de vida individuales, derecho de seguros de vida, planificación para empresarios y profesionales, fundamentos de la planificación patrimonial y planificación de seguros.

Se pueden tomar como materias optativas temas sobre inversiones, planificación de la jubilación, beneficios grupales e impuestos sobre la renta. Estos cursos se están llevando a cabo Camino personal y disponible como contenido digital a través de seminarios web, conferencias interactivas, foros de discusión y participación de los educadores.

Experiencia

Dentro de los cinco años anteriores a recibir la certificación, los candidatos a CLU deben tener al menos tres años de experiencia profesional en el campo de los seguros.

Un título universitario de una institución reconocida puede contar como un año de experiencia laboral.

La experiencia a tiempo parcial se convierte en puntos por hora y 2000 puntos equivalen a un año de experiencia laboral.

Investigación

Los solicitantes de CLU deben aprobar ocho exámenes que el American College administra con frecuencia. Vue Pearson Red de centros de pruebas.

Cada prueba se centra en uno de los cinco cursos obligatorios o las tres optativas. Tiene una duración de 2 horas y contiene 100 preguntas. Se requiere una puntuación mínima del 70% para aprobar todas las pruebas.

Educación continua

Para mantener una certificación CLU, se deben completar 30 horas de crédito de educación continua cada dos años. Estos créditos deben ser de proveedores acreditados de American College y deben incluir una hora de curso de ética.

Costos para convertirse en un asegurador de vida autorizado

El proceso de convertirse en CLU requiere algunos recursos financieros. La matrícula cubre todos los precios de los cursos CLU, incluidos todos los materiales de estudio necesarios, el acceso a recursos de aprendizaje en línea, la evaluación y los costos de envío.

Un solo curso cuesta $ 850, pero también están disponibles los precios de paquetes de 3 platos ($ 2260), paquetes de 4 platos ($ 2900) y paquetes de 5 platos ($ 3500).

Los seminarios web pregrabados para los cursos CLU requeridos HS 323, HS 324 y HS 331 se ofrecen sin costo adicional.

Se pueden transferir algunos cursos de otras certificaciones, como Planificador financiero certificado (CFP) o Consultor financiero colegiado (ChFC).

¿Por qué contratar a un asegurador de vida autorizado?

Los suscriptores de seguros de vida son vitales para ayudar a las personas a desarrollar su seguridad financiera. Ofrecen una variedad de soluciones de seguros que protegen los activos de sus clientes y les brindan tranquilidad.

Obtenga una buena oferta en seguros de vida

Las CLU tienen conocimiento interno de la industria de seguros de vida, lo que les permite negociar las mejores tarifas en nombre de sus clientes.

Un empresario que ofrece seguros a sus empleados.

Como propietario de un negocio, usted tiene necesidades de seguro de vida únicas que la mayoría de las personas no tienen. Una CLU puede decirle todo lo que necesita saber para decidir qué pólizas adquirir para usted y sus empleados.

También pueden asesorarlo sobre la formación legal de una empresa, planificación de sucesión, transferencia de una empresa familiar y otros asuntos.

Mejorar el valor de la propiedad

Una CLU puede ser una buena consideración porque está bien versada en planificación patrimonial. Pueden ayudarlo a mantener sus activos actuales y brindarle seguridad financiera durante la jubilación.

La conclusión

La designación Chartered Life Underwriter se otorga a profesionales financieros con experiencia en el mercado de seguros de vida y el proceso de suscripción.

Las CLU utilizan sus habilidades avanzadas para ayudar a sus clientes a lograr una mayor seguridad financiera a través de seguros de vida y anualidades.

Seleccionan la póliza adecuada para cada cliente haciendo coincidir su situación con las opciones de seguro de vida disponibles y obtienen las mejores tarifas para garantizar que sus finanzas se preserven y continúen acumulando crecimiento financiero.

Convertirse en una CLU requiere años de experiencia en seguros, completar cursos en el American College que cuestan $850 cada uno y aprobar una serie de exámenes.

Además, deben completar cursos de educación continua cada dos años para mantener su certificación.

Los suscriptores de seguros de vida son vitales para ayudar a las personas a mantener su seguridad financiera. Ofrecen opciones de seguros que protegen los activos de sus clientes y les brindan una sensación de seguridad.

Preguntas frecuentes sobre el asegurador de vida autorizado (CLU).

Un asegurador de vida autorizado es un profesional financiero que se especializa en seguros de vida y el proceso de suscripción. Ayudan a las personas a crear y mantener su seguridad financiera a través de pólizas de seguro adaptadas a las necesidades del cliente.

Los solicitantes deben esperar dedicar de 50 a 70 horas a estudiar por curso. El programa se completa al propio ritmo del candidato. Sin embargo, la mayoría de los estudiantes completan el plan de estudios después de 15 a 24 meses.

Para convertirse en un asegurador de vida autorizado, debe tener al menos tres años de experiencia en seguros. Luego deberás completar los cursos que ofrece el American College y aprobar los exámenes. Una vez certificado, deberá asistir a cursos de educación continua cada dos años para mantener su certificación.

La designación de Chartered Life Underwriter es un título respetado en el sector de seguros. Indica que tiene conocimientos y experiencia especializados en seguros de vida y anualidades. Puede ofrecer a los clientes la mejor póliza posible que se adapte a sus necesidades. Además, demuestra que está comprometido a mantener sus habilidades al completar la educación continua cada dos años. Este es un premio importante y puede ayudarle a conseguir más clientes y salarios más altos.

El examen Chartered Life Underwriter requiere un amplio conocimiento del sector de seguros. El examen cubre varios temas, incluidos productos de seguros y planificación financiera y patrimonial. Para aprobar el examen, necesita un conocimiento profundo de los principios y regulaciones de los seguros de vida.

[automatic_youtube_gallery type=»search» search=»Suscriptores de vida autorizados (CLU)

» limit=»1″]