¿Ahorrando para tu jubilación? Las cuentas IRA son una excelente opción para hacer crecer tus fondos y asegurar un futuro financiero estable. Pero, ¿sabías que no estás limitado a una sola cuenta IRA? En este artículo, descubrirás cuántas cuentas IRA puedes tener y cómo aprovechar al máximo esta herramienta de inversión. Sigue leyendo para aprender cómo diversificar tus ahorros de jubilación y maximizar tus beneficios fiscales.

¿Cuántas cuentas IRA puedes tener?

Hay muchos tipos diferentes de acuerdos de jubilación individuales (IRA) que una persona puede tener.

Algunas de estas IRA están patrocinadas por el empleador, como la SIMPLE-IRA (Plan de igualación de incentivos de ahorro para empleados) o la SEP-IRA (Pensión simplificada para empleados).

También existen cuentas IRA que cualquier persona con ingresos del trabajo puede abrir sin la necesidad de un empleador que las apoye. Estas son la IRA tradicional y la Roth IRA.

El Servicio de Impuestos Internos (IRS) no limita la cantidad de cuentas IRA que puede tener.

Por ejemplo, puede abrir una IRA tradicional y una Roth IRA al mismo tiempo, o elegir tener varias IRA de ambos tipos.

Sin embargo, todas estas IRA todavía están sujetas a sus respectivos límites de contribución.

Entonces, incluso si decide tener varias cuentas de jubilación, debe seguir las reglas del límite de contribución anual para cada una.

¿Tiene preguntas sobre las IRA? haga clic aquí.

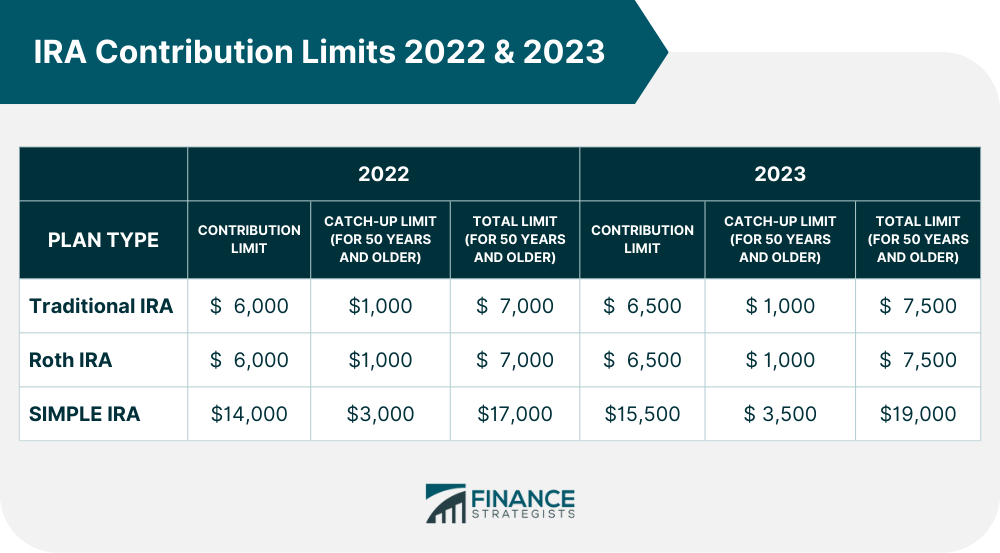

Límites de contribución de IRA para 2022 y 2023

Esta parte del artículo se centra en los límites de las cuentas IRA dentro de los cuales las personas pueden contribuir, independientemente de si un empleador patrocinador también contribuye o no.

No se incluyeron otros tipos de IRA, como la SEP IRA, donde solo los empleadores pueden contribuir.

Para el año fiscal 2022, el IRS establece un límite de $6,000 en las contribuciones a las cuentas IRA tradicionales y Roth.

Sin embargo, las personas de 50 años o más pueden hacer $1,000 adicionales como contribución de recuperación, limitando su contribución total a $7,000.

En 2023, habrá un aumento en los límites de contribución de las cuentas IRA tradicionales y Roth. El nuevo límite es de $6,500.

Para las personas de 50 años o más, hay una contribución adicional de recuperación de $1,000, lo que eleva su límite de contribución total a $7,000.

Para los planes SIMPLE IRA, el límite es de $14,000 para 2022. Para aquellos de 50 años o más, hay una contribución de recuperación de $3,000, lo que hace que su límite de contribución total sea de $17,000.

En 2023, el límite de contribución aumentará a $15,500 en 2023.

Las contribuciones de recuperación para las personas de 50 años o más también aumentarán a $3,500, lo que elevará su límite total de contribución a $19,000.

¿Cómo funciona tener varias IRA?

Las personas con IRA SIMPLE pueden maximizar sus límites de contribución, aceptar contribuciones adicionales del empleador y mantener cualquier cantidad de IRA tradicionales o Roth.

Sin embargo, si contribuyen más que el límite en todas las cuentas combinadas, el IRS les cobrará una multa impositiva del 6%.

Por ejemplo, María, de 26 años, tiene una IRA SIMPLE patrocinada por su empleador actual, OW Restaurant.

También tiene otras cuentas de jubilación, que consisten en una IRA tradicional y una IRA Roth, que abrió cuando comenzó a obtener ingresos.

En 2022, María aportó la cantidad máxima de $14,000 a su IRA SIMPLE y recibió una contribución adicional de $1,000 de su empleador.

Ese mismo año, también contribuyó $5,500 a su Roth IRA y $500 a su IRA tradicional, para un total de $6,000.

Dado que el límite de contribución combinado de todas las cuentas IRA tradicionales y Roth no puede exceder los $6,000 en 2022, a María no se le cobrará ningún monto. impuesto de penalización del 6%.

Las personas que no tienen una IRA SIMPLE sino que tienen varias IRA, ya sea tradicional o Roth, tampoco pueden exceder el límite de contribución para todas las cuentas combinadas.

Si calculan mal y donan demasiado, también se les cobrará una multa del 6%.

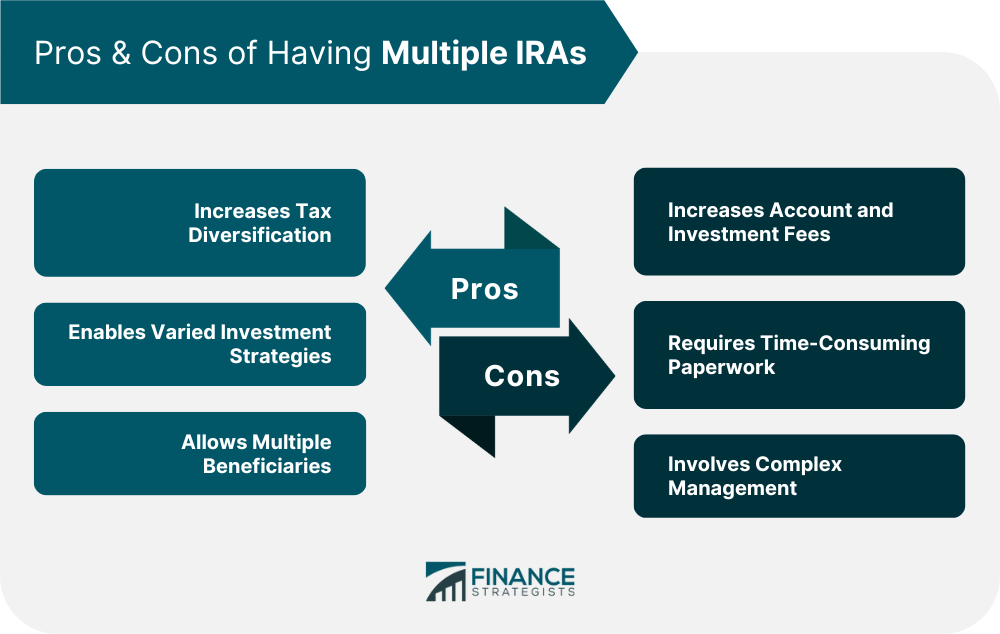

Ventajas de las IRA múltiples

Existen varios beneficios al tener varias cuentas IRA:

Aumenta la diversificación fiscal

Los diferentes tipos de IRA le permiten disfrutar de diferentes ventajas fiscales. Si tiene una IRA tradicional, puede recibir contribuciones deducibles de impuestos.

Si tiene una cuenta IRA Roth, es posible que las contribuciones no sean deducibles de impuestos actualmente, pero los retiros pueden estar libres de impuestos durante la jubilación.

Permite una variedad de estrategias de inversión.

Puedes utilizar diferentes estrategias de inversión en cada cuenta. Puede utilizar una cuenta para inversiones a largo plazo y otra para operaciones a corto plazo.

Las cuentas separadas también facilitan la gestión de distribuciones desde una cuenta específica sin afectar otras cuentas.

Permite múltiples beneficiarios

Es más fácil atender a diferentes beneficiarios si tiene varias cuentas IRA.

Puede utilizar una cuenta como herencia para su cónyuge, otra para sus hijos y una tercera para fines benéficos.

Esto puede ayudar a evitar desacuerdos sobre a quién debe destinarse el dinero después de su muerte.

Desventajas de las IRA múltiples

Abrir varias cuentas IRA también tiene desventajas:

Aumenta las tarifas de cuenta y de inversión.

Varias cuentas IRA pueden generar más tarifas de cuenta y costos de inversión.

Si no se controla de cerca, puede afectar significativamente el rendimiento de sus ahorros para la jubilación y reducir el rendimiento general de sus inversiones.

Requiere papeleo que requiere mucho tiempo

Si administra varias cuentas, debe realizar un seguimiento de todas las cuentas por separado y enviar formularios separados para cada cuenta.

Por ejemplo, es posible que deba proporcionar otra información a su IRS. Formulario 5498.

Para la mayoría de las personas, este puede ser un proceso complicado y que requiere mucho tiempo.

Incluye gestión compleja

La planificación de la jubilación puede complicarse porque hay que considerar las diferentes cuentas y cómo pueden verse afectadas por los cambios en las normas fiscales y los posibles riesgos de inversión.

Para lograr un rendimiento estable, es posible que deba utilizar diferentes estrategias y asignaciones de activos.

¿Debería tener varias cuentas IRA?

Tener varias cuentas IRA puede ser una ventaja en determinadas situaciones y una desventaja en otras. Todo depende de sus objetivos financieros individuales y de su estrategia de jubilación.

Si disfruta de diferentes ventajas fiscales, le gustaría nombrar varios beneficiarios o prefiere probar diferentes estrategias de inversión, varias cuentas IRA podrían ser adecuadas para usted.

Sin embargo, es posible que varias cuentas IRA no sean una buena opción si no desea lidiar con trámites que requieren mucho tiempo, tarifas de cuenta más altas o un proceso administrativo complejo.

También es importante considerar si tiene suficiente dinero para abrir y mantener varias cuentas. De lo contrario, es posible que desees priorizar una cuenta y concentrarte en maximizar su límite de contribución.

Si está considerando varias cuentas IRA, es posible que desee consultar con un asesor financiero y analizar si esta es la mejor opción para usted, teniendo en cuenta sus objetivos de jubilación y su situación actual.

Pensamientos finales

El IRS no impone ningún límite a la cantidad de cuentas IRA que una persona puede tener. Sin embargo, cualquier cuenta IRA que abra debe cumplir con sus respectivos límites de contribución anual.

Si calcula mal y deposita demasiado, se le cobrará una multa impositiva del 6%.

Múltiples IRA pueden aumentar la diversificación fiscal, permitir diferentes estrategias de inversión y facilitar tener múltiples beneficiarios.

Sin embargo, también puede generar tarifas de cuenta y costos de inversión más altos y generar trámites que consumen mucho tiempo y un proceso administrativo complejo.

Por lo tanto, es importante considerar sus objetivos financieros individuales y su estrategia de jubilación antes de decidir si varias cuentas IRA son la opción correcta para usted.

¿Cuántas cuentas IRA puedes tener? Preguntas frecuentes

Sí, puede tener varias cuentas IRA. El IRS no limita la cantidad de cuentas IRA que puede abrir. Sin embargo, cada cuenta debe estar sujeta a sus respectivos límites de contribución anual. Si calcula mal y deposita demasiado, se le cobrará una multa impositiva del 6%.

Si la diversificación fiscal es importante o desea designar varios beneficiarios, abrir varias cuentas IRA puede resultar beneficioso. Sin embargo, una IRA puede ser preferible si no desea pagar tarifas de cuenta adicionales o lidiar con trámites que requieren mucho tiempo.

Los beneficios de las IRA múltiples incluyen una mayor diversificación fiscal, la capacidad de emplear diferentes estrategias de inversión y la facilidad de asignar múltiples beneficiarios.

Las desventajas de las cuentas IRA múltiples incluyen tarifas de cuenta más altas, trámites que requieren mucho tiempo y la complejidad de administrar varias cuentas.

Una IRA tradicional incurre en una multa por retiro anticipado del 10 % en todos los retiros antes de los 59 años y medio. Se permiten excepciones, como si el dinero se retira para gastos médicos calificados. Por el contrario, las contribuciones Roth IRA se pueden retirar en cualquier momento sin penalización, mientras que las ganancias se pueden retirar sin penalización después de que la cuenta haya estado abierta durante al menos cinco años.

[automatic_youtube_gallery type=»search» search=»¿Cuántas cuentas IRA puedes tener?

» limit=»1″]