¿Debo convertir mi 401k en bonos? Esta es una pregunta que muchos inversionistas se hacen en estos tiempos inciertos. La pandemia ha afectado la economía de manera significativa, provocando que algunos se planteen modificar sus estrategias de inversión. En este artículo, exploraremos los pros y los contras de convertir tu plan de jubilación en bonos y te brindaremos información clave para que puedas tomar una decisión informada. Si estás pensando en hacer cambios en tu 401k, ¡no te pierdas esta lectura!

401k y bonos: descripción general

Entendiendo los 401k

Un 401k es un plan de jubilación patrocinado por el empleador. Permite a los empleados ahorrar e invertir una parte de su salario antes de que se deduzcan los impuestos. La principal ventaja de un 401k son sus ventajas fiscales: el dinero no paga impuestos hasta que se retira de la cuenta.

Los bonos y su papel en la inversión.

Los bonos, por otro lado, son instrumentos de renta fija que representan un préstamo que un inversionista otorga a un prestatario, generalmente una empresa o un gobierno.

Cuando compras un bono, en realidad estás prestando dinero al emisor a cambio de pagos regulares de intereses y la devolución del valor nominal del bono al vencimiento.

Los bonos son una parte esencial de cualquier cartera de inversiones bien diversificada. A menudo se consideran más seguras que las acciones porque si las mantiene hasta el vencimiento, recuperará toda su inversión inicial además de los intereses devengados.

Sin embargo, como ocurre con cualquier decisión financiera, convertir un plan 401k por completo en bonos no debe tomarse a la ligera.

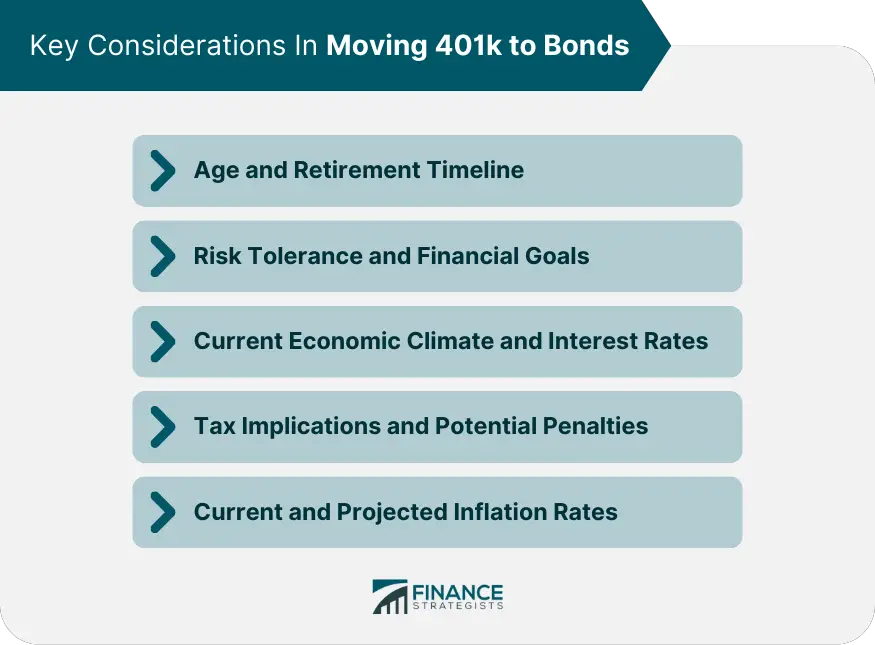

Factores y consideraciones clave al convertir de 401k a bonos

Cronograma de edad y jubilación

En general, cuanto más joven seas, más riesgos podrás correr. Esto se debe a que tienes más tiempo para recuperarte de posibles pérdidas.

Por el contrario, la preservación del capital se vuelve cada vez más importante a medida que aumentan las pensiones. Los bonos pueden resultar atractivos en esta situación debido a su perfil de riesgo más bajo y su rendimiento constante.

Tolerancia al riesgo y objetivos financieros.

Algunas personas pueden manejar las fluctuaciones importantes del mercado, mientras que otras pierden el sueño ante fluctuaciones menores. Es importante evaluar honestamente su tolerancia al riesgo y asegurarse de que se alinee con sus objetivos financieros.

Si tiene aversión al riesgo o desea unos ingresos estables durante la jubilación, los bonos podrían ser una opción adecuada.

Clima económico actual y tipos de interés

Las condiciones económicas generales y las tasas de interés pueden tener un gran impacto en la decisión de convertir un plan 401k en bonos. Cuando las tasas de interés son altas, los bonos recién emitidos generan rendimientos más altos, lo que los hace más atractivos.

Sin embargo, es posible que los bonos no proporcionen el rendimiento deseado en un entorno de tipos de interés bajos.

Implicaciones fiscales y posibles sanciones

Cada vez que retira dinero de una cuenta 401k tradicional antes de los 59 años y medio, el retiro está sujeto a impuestos sobre la renta ordinarios y a una multa por retiro anticipado del 10%. Es importante consultar a un asesor fiscal para comprender plenamente todas las posibles implicaciones fiscales.

Tasas de inflación actuales y previstas

Normalmente, los bonos tienen rendimientos más bajos que las acciones. En un entorno de alta inflación, es posible que los rendimientos de los bonos no sigan el ritmo de la inflación, lo que con el tiempo conduce a una reducción del poder adquisitivo.

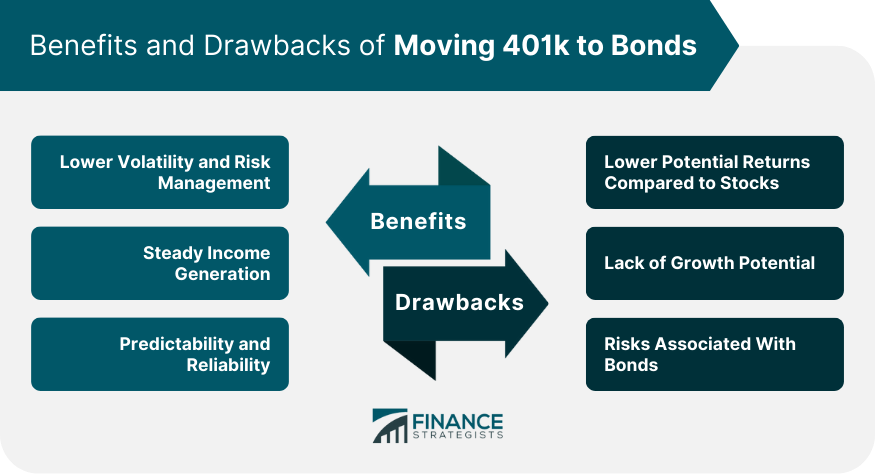

Beneficios potenciales de convertir 401k en bonos

Menor volatilidad y gestión de riesgos.

Los bonos, en particular los bonos gubernamentales y los bonos corporativos de alta calidad, suelen ser menos volátiles que las acciones. Por lo tanto, invertir en bonos podría brindarle un camino más fluido y predecible hacia sus objetivos financieros, especialmente si está cerca de la jubilación y tiene una menor tolerancia al riesgo.

Generación de ingresos estable

Cuando compra un bono, el emisor se compromete a pagarle una determinada tasa de interés durante un período de tiempo determinado y luego devolverle el principal cuando venza el bono.

Esta característica puede hacer que los bonos sean atractivos para los jubilados que buscan una fuente predecible de ingresos para financiar su vida post-laboral.

Previsibilidad y confiabilidad

Los bonos, particularmente aquellos con altas calificaciones crediticias, ofrecen un nivel de previsibilidad y confiabilidad que puede resultar atractivo. Si un emisor de bonos incumple, usted sabe exactamente cuánto recibirá y cuándo.

Esta previsibilidad puede ayudar con la planificación financiera y brindar un nivel de comodidad que no siempre está disponible con otras inversiones.

Posibles desventajas de convertir de 401k a bonos

Menores rendimientos potenciales en comparación con las acciones

Aunque los bonos suelen ser menos riesgosos que las acciones, también suelen ofrecer rendimientos más bajos. A largo plazo, esto podría conducir a una reducción de los ahorros para la jubilación.

Si aún faltan muchos años para jubilarse, puede que valga la pena soportar la volatilidad adicional que conllevan las acciones a cambio de rendimientos potencialmente más altos.

Falta de potencial de crecimiento

A diferencia de las acciones, los bonos no ofrecen potencial de apreciación del capital. El mejor escenario para un tenedor de bonos es que el emisor realice todos los pagos de intereses programados y reembolse el principal en su totalidad al vencimiento.

Esta característica puede hacer que sea más difícil alcanzar tus objetivos financieros, especialmente si tienes un horizonte de inversión largo.

Riesgos asociados con los bonos

Siempre existe el riesgo de que el emisor del bono incumpla y los tenedores de bonos ya no puedan realizar los pagos de intereses esperados o incluso su inversión original.

Además, los bonos son sensibles a las tasas de interés. Cuando las tasas de interés suben, el precio de los bonos existentes cae. Esto puede generar pérdidas si tiene que vender un bono antes del vencimiento.

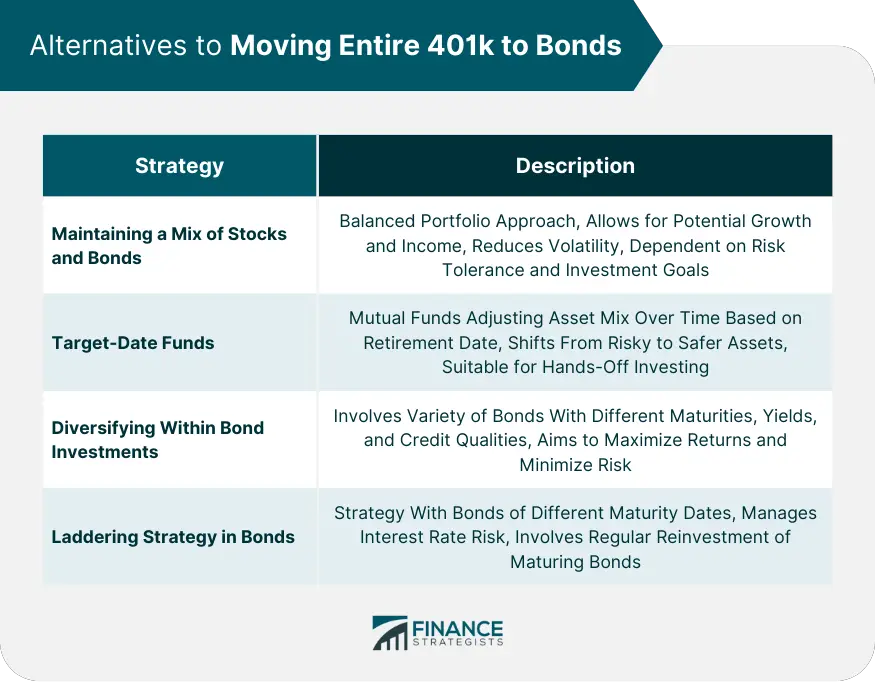

Alternativas para convertir 401k completo en bonos

Mantener una combinación de acciones y bonos

Una alternativa a convertir 401k completos en bonos es adoptar un enfoque de cartera equilibrada. Esto permite un crecimiento potencial de las acciones, mientras que los bonos pueden generar ingresos y reducir la volatilidad de la cartera.

La combinación correcta depende de su tolerancia al riesgo individual, sus objetivos financieros y su horizonte de inversión.

Fondos con fecha objetivo

Los fondos objetivo son un tipo de fondo mutuo que ajusta automáticamente la combinación de activos con el tiempo según la fecha de jubilación seleccionada.

Inicialmente están muy sesgados hacia inversiones más riesgosas, como acciones, pero a medida que se acerca la fecha límite, el fondo automáticamente cambia a inversiones más seguras, como bonos. Esta puede ser una buena alternativa si busca un enfoque sencillo para la planificación de la jubilación.

Diversificación dentro de las inversiones en bonos

Las inversiones se realizan en diferentes tipos de bonos con diferentes plazos, rendimientos y calificaciones crediticias. Esto le permite maximizar potencialmente el rendimiento, minimizar el riesgo y garantizar un flujo de caja constante.

Estrategia de escalera de bonos

Una escalera de bonos es una estrategia en la que se invierte en varios bonos con diferentes fechas de vencimiento. Cuando cada bono vence, reinvierte el capital en un nuevo bono.

Esta puede ser una forma eficaz de gestionar el riesgo de tipos de interés, ya que invierte periódicamente en nuevos bonos, que deberían reflejar los tipos de interés actuales del mercado.

Consejos adicionales para decidir convertir 401k en bonos

Busque asesoramiento financiero profesional

Dadas las complejidades y las posibles implicaciones de convertir un 401k en bonos, es recomendable buscar el asesoramiento de un profesional financiero. Pueden brindarle asesoramiento personalizado en función de sus circunstancias individuales y ayudarlo a comprender los riesgos y oportunidades potenciales.

Utilice estrategias de planificación financiera a largo plazo

Esto incluye pensar en cuánto tiempo espera vivir, qué estilo de vida desea llevar durante la jubilación y cuáles serán los costos de atención médica. También debes considerar otras fuentes de ingresos para la jubilación, como la Seguridad Social o las pensiones.

Identificar posibles impactos en el estilo de vida de jubilación

Las decisiones de inversión que tome hoy pueden tener un impacto significativo en su estilo de vida durante la jubilación.

Es importante pensar en cómo los diferentes escenarios podrían afectar su capacidad para permitirse las cosas que desea hacer durante la jubilación, como por ejemplo: B. Viajes, pasatiempos o apoyo económico a familiares.

La conclusión

La decisión de convertir completamente un 401k en bonos debe considerarse cuidadosamente, teniendo en cuenta varias consideraciones importantes, como la edad, el cronograma de jubilación, la tolerancia al riesgo, los objetivos financieros, el clima económico actual, las tasas de interés, las implicaciones fiscales y las tasas de inflación.

Si bien los bonos ofrecen ventajas como una menor volatilidad, una generación constante de ingresos, previsibilidad y confiabilidad, existen posibles desventajas a considerar, que incluyen rendimientos potenciales más bajos, potencial de crecimiento limitado y el riesgo de incumplimiento de los bonos y fluctuaciones de las tasas de interés.

Para quienes buscan un enfoque equilibrado, mantener una combinación de acciones y bonos o considerar fondos específicos puede ofrecer potencial de crecimiento y al mismo tiempo reducir la volatilidad.

La diversificación dentro de las inversiones en bonos y el uso de una estrategia de escalera también pueden tener un efecto positivo en la gestión de riesgos y la optimización de la rentabilidad.

Las estrategias de planificación financiera a largo plazo y la consideración de las implicaciones del estilo de vida de la jubilación son aspectos esenciales a considerar al tomar decisiones de inversión.

Es importante consultar a un asesor financiero u otro profesional financiero para comprender las implicaciones individuales y tomar decisiones informadas basadas en circunstancias personales.

¿Debo convertir 401k en bonos? Preguntas frecuentes

Convertir su 401k en bonos puede brindarle beneficios como menor volatilidad y gestión de riesgos, generación constante de ingresos y previsibilidad. Los bonos, especialmente los bonos gubernamentales y los bonos corporativos de alta calidad, suelen ser menos volátiles que las acciones y brindan un camino más sencillo hacia sus objetivos financieros, especialmente si tiene una menor tolerancia al riesgo o está a punto de jubilarse.

Una posible desventaja es la menor rentabilidad potencial en comparación con las acciones. Aunque los bonos generalmente son menos riesgosos, generalmente ofrecen rendimientos más bajos, lo que puede conducir a menores ahorros para la jubilación a largo plazo. Además, los bonos no tienen el potencial de crecimiento de las acciones y están sujetos al riesgo de incumplimiento por parte del emisor del bono.

Sí, hay alternativas a considerar. Una opción es mantener una cartera equilibrada que incluya una combinación de acciones y bonos para permitir un crecimiento potencial a través de las acciones, mientras que los bonos proporcionan ingresos y reducen la volatilidad de la cartera. Otra alternativa es invertir en fondos con fecha objetivo, que ajustan automáticamente la combinación de activos a la fecha de jubilación que haya elegido.

Además de los posibles pros y contras de convertir su 401k en bonos, es importante considerar factores como sus estrategias de planificación financiera a largo plazo, incluida la esperanza de vida, el estilo de vida de jubilación deseado y los posibles costos de atención médica. También es importante evaluar el impacto en su estilo de vida de jubilación y determinar si se alinea con sus objetivos y necesidades financieras. Buscar el consejo de un profesional financiero le ayudará a evaluar todos estos factores y tomar una decisión informada.

Para minimizar el riesgo, puede utilizar estrategias de diversificación al invertir en bonos. Las inversiones se realizan en diferentes tipos de bonos con diferentes plazos, rendimientos y calificaciones crediticias. Al diversificarse, puede potencialmente maximizar el rendimiento, minimizar el riesgo y garantizar un flujo de caja constante. Otra estrategia es utilizar un enfoque de escalera de bonos, en el que se invierte en bonos con diferentes fechas de vencimiento para distribuir el riesgo y gestionar las fluctuaciones de las tasas de interés.