La gestión de la cartera es una parte crucial para el éxito financiero. Ya sean inversiones, ahorros o gastos diarios, administrar nuestra cartera de manera eficiente nos permitirá alcanzar nuestras metas económicas. En este artículo, exploraremos las mejores prácticas y estrategias para una gestión efectiva de la cartera, ayudándote a tomar decisiones informadas para maximizar tus recursos. Descubre cómo optimizar tu cartera y asegurar un futuro financiero sólido.

¿Qué es la gestión de carteras?

La gestión de cartera es una estrategia de inversión bien planificada basada en los objetivos y la tolerancia al riesgo del inversor. La gestión de cartera implica seleccionar y monitorear inversiones como acciones, bonos y fondos mutuos.

El objetivo principal de la gestión de cartera es invertir de una manera que maximice la rentabilidad y minimice los riesgos para lograr los objetivos financieros.

La gestión de la cartera se puede realizar con la ayuda de un profesional, por su cuenta o mediante un servicio automatizado.

Tipos de gestión de cartera

Hay cuatro enfoques comunes para la gestión de carteras, que se explican a continuación:

Gestión activa de cartera

Se trata de un tipo de gestión de cartera que tiene como objetivo generar rentabilidades superiores al índice de referencia del mercado. Estos implican estrategias complicadas y agresivas, como inversiones a corto plazo, compras y ventas regulares, sincronización de los mercados y más.

Gestionar con éxito una cartera requiere investigación, diligencia, planificación cuidadosa y seguimiento continuo. Además, se requiere un amplio conocimiento de los valores involucrados y su comportamiento en diversas circunstancias.

Gestión pasiva de carteras

Este tipo de gestión de inversiones intenta replicar el desempeño de un índice o punto de referencia. Las estrategias de cartera pasiva permiten a los inversores beneficiarse de inversiones a largo plazo en fondos indexados de bajo costo y fondos mutuos que siguen índices de referencia populares.

Si bien esto no siempre da como resultado rendimientos estelares, aún puede proporcionar rendimientos consistentes a lo largo del tiempo con menor riesgo que las estrategias comerciales activas.

Gestión discrecional de carteras

Este tipo de gestión de cartera permite a los profesionales tomar decisiones sobre las tenencias de un cliente sin requerir la aprobación continua del inversor.

Es ideal para clientes que valoran la experiencia de un asesor de inversiones registrado y desean que otra persona administre ciertos aspectos de sus finanzas.

Gestión no discrecional

Este enfoque requiere que el inversor participe activamente en cada decisión, incluida qué inversiones comprar y vender. El gestor sólo ofrece asesoramiento y orientación sobre la compra o venta de inversiones, pero no tiene la última palabra.

Los inversores pueden controlar totalmente su cartera y su exposición al riesgo y tomar decisiones basadas en su conocimiento y experiencia.

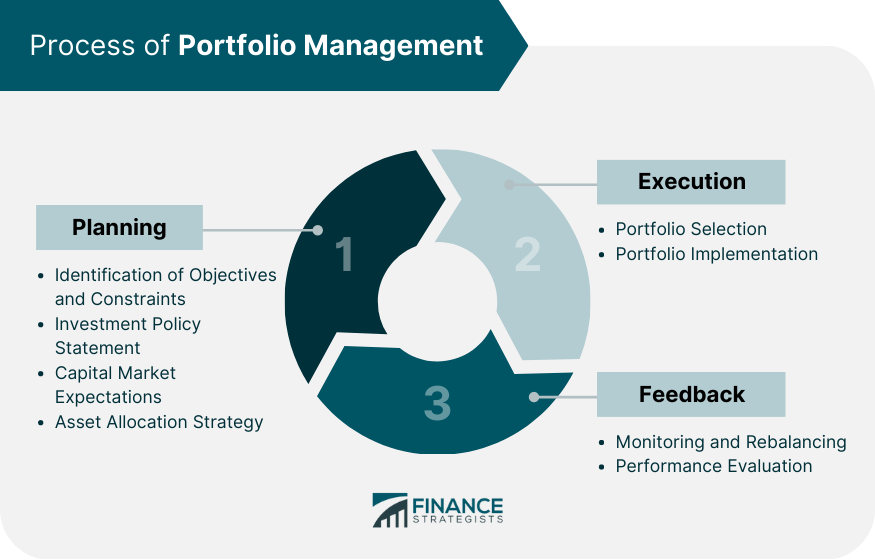

Proceso de gestión de cartera

Un proceso de gestión de cartera es un enfoque sistemático para tomar decisiones de inversión. Tener éxito requiere una planificación, ejecución y retroalimentación cuidadosas.

Paso 1: planificación

Un proceso eficaz de gestión de cartera comienza con una planificación cuidadosa. Incluye los siguientes pasos:

Identificación de objetivos y limitaciones.

Identificar los objetivos de inversión que se relacionan con los resultados deseados para el cliente en términos de rentabilidad y riesgo. De manera similar, identifique restricciones que se relacionen con limitaciones en las decisiones o elecciones de inversión.

Declaración de política de inversión

Crear un plan eficaz Declaración de política de inversión Esto proporciona una valiosa orientación para las decisiones de asignación de recursos de los inversores.

Expectativas del mercado de capitales

Formule expectativas de riesgo y rendimiento para diferentes clases de activos para ayudar a los inversores a evaluar los rendimientos potenciales de las inversiones y determinar las perspectivas a largo plazo.

Estrategia de asignación de activos

Hay dos estrategias a considerar aquí: estratégica y táctica. Una estrategia de asignación estratégica de activos es una estrategia a largo plazo que requiere un reequilibrio regular para garantizar que no se desvíe de sus objetivos.

Por otro lado, una estrategia táctica de asignación de activos adopta un enfoque más activo que responde a las condiciones cambiantes del mercado. Esto significa que a pesar de tener un plan a largo plazo, a menudo se realizan cambios para lograr beneficios a corto plazo.

Paso 2: Ejecución

La implementación es el siguiente paso crucial después de completar la fase de planificación de la cartera. Aquí es donde se deben tomar decisiones importantes sobre varios aspectos de la cartera para poder ejecutarla correctamente.

Selección de cartera

Un inversor decide qué activos incluir en su cartera. Para garantizar un resultado favorable, las expectativas de riesgo y rendimiento deben equilibrarse teniendo en cuenta factores externos como la inflación y los impuestos.

Implementación de cartera

Una ejecución de cartera mal administrada y en el momento adecuado puede generar costos de transacción significativos. Al ejecutar una cartera, es importante considerar los costos tanto explícitos como implícitos.

Los costos explícitos son gastos cuantificables que aparecen en el libro de caja de una empresa y se utilizan para calcular la rentabilidad.

Los costos implícitos no están definidos y no se marcan como gastos. Cuando una empresa asigna sus recursos, pierde la oportunidad de beneficiarse de desplegarlos en otra parte. Estos son los costos operativos de un sistema.

Paso 3: Comentarios

Todos los cambios se revisan minuciosamente para garantizar que sean coherentes con los objetivos a largo plazo.

Monitoreo y reequilibrio

Un administrador de cartera debe monitorear y evaluar periódicamente la exposición al riesgo dentro de la cartera para reequilibrarla de acuerdo con la asignación estratégica de activos.

Evaluación del desempeño

La evaluación de una cartera en función de los rendimientos absolutos y relativos proporciona una imagen completa de sus fortalezas y debilidades. Esto ayuda a que las carteras alcancen su máximo potencial y brinda a los inversores la tranquilidad de saber que sus fondos están bien administrados.

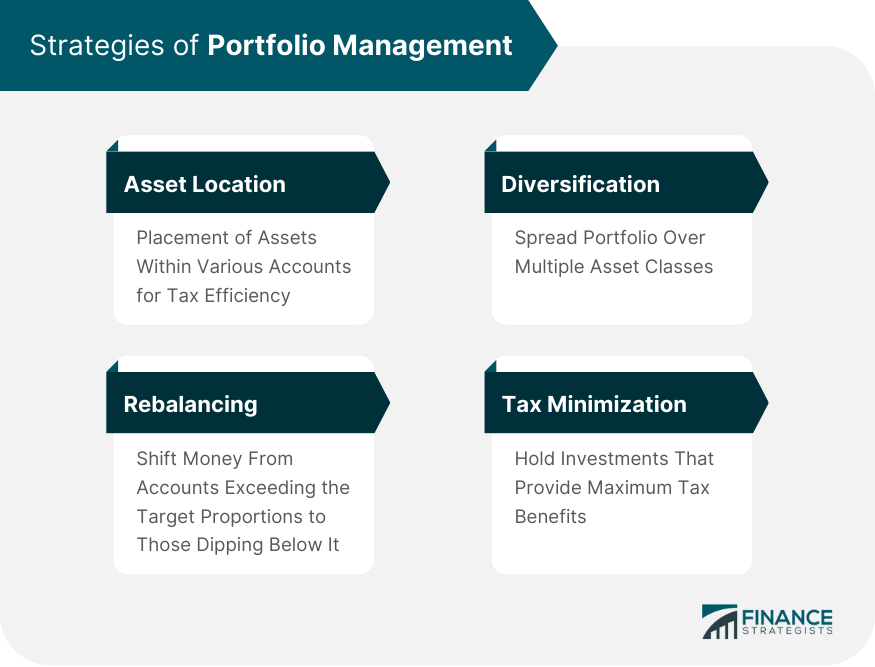

Estrategias de gestión de cartera

La gestión de la cartera de inversiones es una parte crucial de cualquier estrategia de inversión a largo plazo, ya que desempeña un papel importante para ayudar a las personas y las organizaciones a minimizar el riesgo y maximizar la rentabilidad.

A continuación se detallan las estrategias clave a considerar al administrar carteras:

Ubicación del activo

La ubicación de activos se refiere a la colocación de activos en diferentes cuentas, tales como: B. cuentas con impuestos diferidos o sujetas a impuestos, Roth IRA o 401(k). Comprender las implicaciones fiscales de diversas inversiones puede potencialmente maximizar la rentabilidad.

Dependiendo de los objetivos y la situación financiera del inversor, la ubicación adecuada de los activos puede ayudar a reducir sus pagos de impuestos generales.

Diversificación

Invertir en carteras diversificadas es un principio fundamental de la gestión de carteras. Esta estrategia ayuda a reducir el perfil de riesgo de una inversión, ya que distribuye la cartera entre múltiples clases de activos o sectores.

El objetivo de la diversificación es reducir la volatilidad de la cartera sin afectar los rendimientos generales. Esto permite a los inversores beneficiarse de una combinación de acciones y bonos, ya que las clases de activos tienden a comportarse de manera diferente en diferentes condiciones de mercado.

Reequilibrio

El reequilibrio es una estrategia que reevalúa periódicamente la asignación de activos y las tenencias de efectivo en una cartera en función de objetivos predeterminados.

Esto ayuda a mantener la composición de una cartera coherente con sus objetivos, como el crecimiento del capital o la generación de ingresos, minimizando el riesgo y aprovechando nuevas oportunidades.

Al revisar diferentes tipos de inversiones dentro de una cartera general y transferir fondos de secciones que han excedido sus proporciones objetivo a aquellas que han caído por debajo, los inversores inteligentes pueden trabajar para mantener un rendimiento óptimo a lo largo del tiempo.

Minimización de impuestos

La minimización de impuestos es una de las estrategias más buscadas en la gestión de carteras. La idea es mantener inversiones que ofrezcan los máximos beneficios fiscales y aprovechar las deducciones disponibles para reducir la obligación fiscal general.

La minimización de impuestos incluye reclamar deducciones y créditos, comprender la diferencia entre ganancias de capital e ingresos y realizar un seguimiento de los cambios en las leyes fiscales.

Esto incluye seleccionar vehículos de inversión apropiados, como REIT o Roth IRA, que difieren los impuestos hasta que se cumplan ciertas condiciones.

Pensamientos finales

La gestión de cartera es el proceso de crear y mantener un conjunto bien diversificado de inversiones que cumplan con los objetivos financieros y la tolerancia al riesgo de un individuo.

Esto incluye monitorear el desempeño, establecer objetivos, analizar factores de riesgo y desarrollar estrategias de inversión.

Hay cuatro tipos principales de gestión de cartera: activa, pasiva, discrecional y no discrecional.

Un proceso exitoso de gestión de cartera requiere una planificación, ejecución y retroalimentación cuidadosas.

Las estrategias de inversión pueden ayudar a los inversores a tomar una decisión de inversión informada. Las principales estrategias en la gestión de carteras son la asignación de activos, la diversificación, el reequilibrio y la minimización de impuestos.

Considere hablar con un asesor financiero que pueda ayudarlo a analizar sus necesidades de inversión y desarrollar un plan de inversión.

Preguntas frecuentes sobre la gestión de carteras

El objetivo principal de la gestión de cartera es maximizar el retorno de la inversión mediante el uso de diversas estrategias y técnicas. Los administradores de cartera son responsables de crear carteras que cumplan con los objetivos del inversor y al mismo tiempo garanticen que estén alineadas con las condiciones y riesgos del mercado.

Un administrador de cartera de inversiones desarrolla y supervisa una cartera adaptada a los objetivos financieros, la tolerancia al riesgo y el horizonte temporal de un inversor. Analizará los mercados financieros para identificar oportunidades de inversión adecuadas y tomar decisiones basadas en esta investigación. El objetivo es optimizar el retorno de la inversión minimizando el riesgo.

La gestión de carteras ofrece muchos beneficios, incluidas mejores decisiones de inversión, minimización de riesgos, optimización de rendimiento, seguimiento del rendimiento y gestión de liquidez.

La gestión de carteras es un proceso de varios pasos. El proceso central incluye planificación, ejecución y retroalimentación. La planificación requiere identificar objetivos y limitaciones, desarrollar una declaración de política de inversión, establecer expectativas del mercado de capitales y establecer una estrategia de asignación de activos. La ejecución incluye la selección e implementación de la cartera, mientras que la retroalimentación incluye el seguimiento, el reequilibrio y la evaluación del desempeño.

Los dos tipos principales de gestión de carteras son la inversión activa y la pasiva. La inversión activa implica operar con frecuencia para aprovechar las tendencias del mercado u oportunidades de ganancias, mientras que la inversión pasiva implica comprar y mantener activos a lo largo del tiempo.

[automatic_youtube_gallery type=»search» search=»Gestión de la cartera

» limit=»1″]