“APR: Entendiendo la Tasa de Porcentaje Anual y su Impacto en tus Finanzas Personales”

¿Alguna vez te has preguntado cómo se calculan los intereses en tus préstamos o tarjetas de crédito? La Tasa de Porcentaje Anual (APR, por sus siglas en inglés) es un factor clave que puede afectar tu bienestar financiero. En este artículo, exploraremos en detalle qué es la APR, cómo se calcula y por qué es importante comprenderla. Descubre cómo tomar decisiones financieras más inteligentes y evita caer en trampas de deuda. Acompáñanos y adéntrate en el fascinante mundo de la APR. ¡No te lo pierdas!

¿Qué es la Tasa de Porcentaje Anual (APR)?

La tasa de porcentaje anual (APR) es la tasa de interés que se cobra por pedir prestado o obtener rendimientos de las inversiones, expresada como una tasa de interés anual. Suele utilizarse para comparar diferentes tipos de productos financieros, como tarjetas de crédito, préstamos e hipotecas.

La APR se calcula teniendo en cuenta costos adicionales, como tarifas de procesamiento o cierre, además de la tasa de interés y suele ser más alta que la tasa de interés indicada.

Por ejemplo, si pide dinero prestado con una tasa de interés del 8%, su TAE real, teniendo en cuenta los costes adicionales, podría ser del 10%.

Fundamental para las finanzas personales, la APR representa la tasa de interés anual que se cobra sobre un préstamo o se gana a través de una inversión.

Las instituciones financieras deben proporcionar esta información en un formato estandarizado para proteger a los consumidores de tomar decisiones desinformadas basadas en afirmaciones publicitarias cuestionables.

La APR solo a veces es una representación precisa del costo del préstamo porque los prestamistas tienen cierta flexibilidad para calcular las cifras de la APR y omiten ciertas tarifas y costos.

Es importante tener en cuenta la diferencia entre APR y rendimiento porcentual anual (APY). Si bien ambos describen la tasa de interés anual que se acumula para una inversión o un beneficiario de una subvención, el APY tiene en cuenta la capitalización.

Así funciona la Tasa Equivalente Anual (TAE).

La TAE es una tasa de interés anual que refleja el coste de un préstamo o inversión, teniendo en cuenta no sólo la tasa de interés indicada, sino también los pagos mensuales y otros costes asociados.

El Ley de verdad en los préstamos de 1968 exige que los prestamistas revelen su APR a los prestatarios antes de firmar contratos.

Las compañías de tarjetas de crédito pueden publicar sus tasas de interés mensualmente, pero deben proporcionar a sus clientes información precisa sobre la APR antes de finalizar un acuerdo.

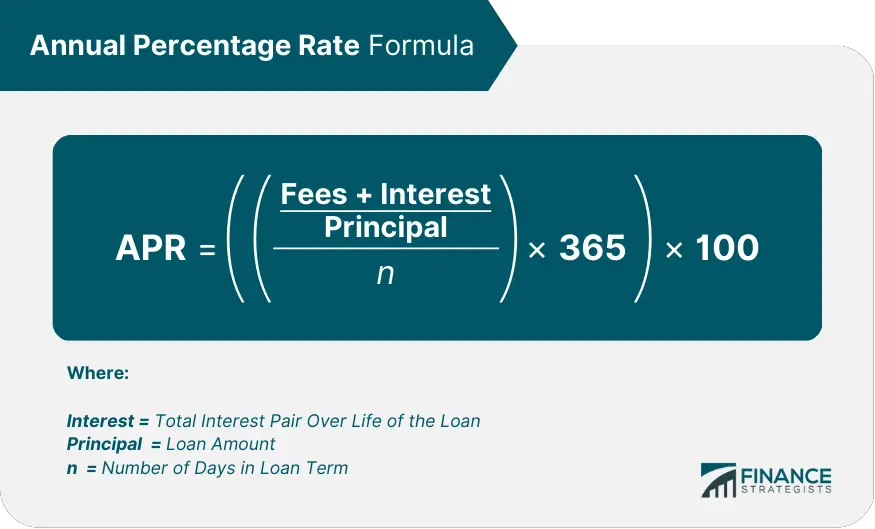

Fórmula de porcentaje anual

La fórmula de la TAE es:

Por ejemplo, si pidió prestado $8,000 a un banco con una tasa de interés del 5%, un plazo de dos años y una tarifa inicial de $75, el costo total de su préstamo sería de $800 en pagos de intereses.

-

Para calcular la APR, sume las tarifas de procesamiento y el interés total pagado: $75 + $800 = $875.

-

Luego divide ese resultado por el monto principal del préstamo ($875 dividido por $8,000). Esto da como resultado 0,1094, que deberá dividir nuevamente por 730 días para el plazo de su préstamo (0,1094 / 730).

-

Multiplique el siguiente valor (0,00014983) por 365 para obtener 0,05469.

-

Finalmente, multiplique este número por 100 para encontrar el porcentaje de APR que desea utilizar: 5,45%.

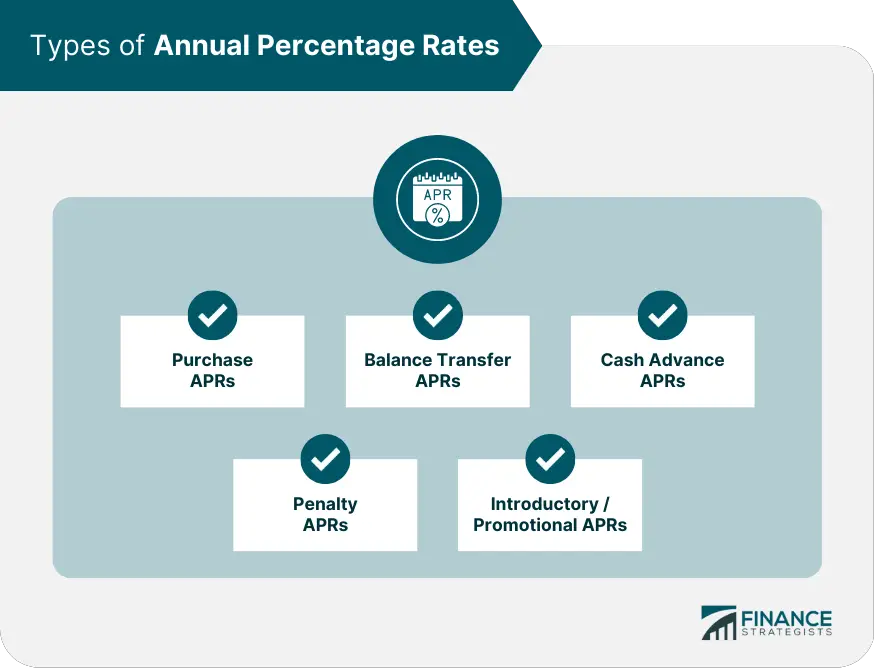

Tipos de APR

Al evaluar un préstamo, es necesario comprender los diferentes tipos de APR que puede encontrar.

-

APR de compra: La APR de compra es la tarifa regular que cobra por una nueva compra.

-

APR para transferencias de saldo: Esta tasa aplica para transferencias de saldo. Suele ser superior a la TAE de la compra.

-

APR de adelantos en efectivo: esta tasa se aplica a los adelantos en efectivo. Por lo general, es más alta que la APR de compras y transferencias de saldo.

-

APR de penalización: Se puede aplicar una APR de penalización si se retrasa en un pago o no realiza pagos por completo. Suele ser mucho más alta que la APR normal.

-

APR introductorio/promocional: algunos prestamistas ofrecen APR promocionales como incentivo para abrir una nueva cuenta o solicitar un préstamo. Estas tasas pueden ser más bajas que la APR normal, pero solo son válidas por un período de tiempo limitado.

Conocer su APR puede ayudarle a ahorrar dinero al comparar diferentes préstamos de diferentes prestamistas de manera similar. Conocer la fórmula y otros tipos de APR es clave para tomar decisiones crediticias inteligentes.

¿Qué es una buena TAE?

Las APR se consideran buenas si reflejan la tasa de interés del mercado más una ganancia modesta.

El punto de referencia para determinar una buena APR puede variar mucho si se basa en la tasa base. Lo establece el banco central y se expresa como un porcentaje para compararlo con otros préstamos o líneas de crédito potenciales.

Algunas industrias muy competitivas pueden ofrecer tasas de interés introductorias extremadamente bajas o nulas, con la salvedad de que se dispararán una vez que finalice el período introductorio.

Además, aquellos con un crédito impecable pueden tener tasas de interés mucho más bajas que aquellos con historiales crediticios más cuestionables, aunque muchos proveedores ahora ofrecen soluciones en ambas direcciones.

Si está considerando pedir dinero prestado, la APR disponible depende de su historial crediticio.

Por ejemplo, si tiene un crédito excelente, probablemente encontrará que la APR más baja en una tarjeta de crédito podría ser del 12%, mientras que alguien con un crédito mediocre podría tener una APR en el 12%.

Aunque estas tasas pueden cambiar a diario, es importante tener en cuenta que aquellos con las calificaciones más altas suelen ser elegibles para algunas de las mejores tasas de interés: alrededor del 12% para tarjetas de crédito y alrededor del 3,5% para hipotecas a 30 años.

Encontrar una buena APR requiere sopesar el riesgo frente al beneficio y comprender sus datos demográficos para tomar una decisión informada con el menor número de arrepentimientos posible.

Tasa de interés versus APR

Tasas de interés y TAE son dos términos que suelen utilizarse indistintamente, pero se refieren a dos conceptos ligeramente diferentes.

Las tasas de interés y las tasas de interés anuales efectivas varían al solicitar un préstamo. Si bien la tasa de interés representa el costo anual del préstamo como porcentaje, la APR también incluye otras tarifas como el seguro hipotecario, los costos de cierre, los puntos de descuento y las tarifas de procesamiento.

Por tanto, la TAE será mayor que el tipo de interés.

La ley federal exige que los prestamistas proporcionen a los consumidores: Verdad en la divulgación de préstamos Relación del tipo de interés nominal y del tipo de interés efectivo anual en cada contrato de crédito al consumo. Esto es para que los prestatarios puedan comparar sus préstamos con precisión.

Todos los prestamistas deben seguir ciertas reglas al calcular la APR para garantizar que el número indicado sea correcto.

Hay ofertas con 0% APR disponibles para prestatarios con excelente solvencia y condiciones de préstamo ideales. Estas ofertas pueden incluir beneficios adicionales, como planes de pago flexibles o aplazamientos de pagos, lo que las convierte en ofertas atractivas para quienes califican.

Rendimiento porcentual anual (APY) frente a APR

La tasa de porcentaje anual mide el costo total de un préstamo, expresado como tasa de interés anual. Esto incluye intereses y cualquier tarifa o cargo adicional asociado con el préstamo.

El rendimiento porcentual anual (APY) también se expresa como una tasa anual, pero tiene en cuenta el efecto del interés compuesto. Esto significa que la APR siempre es más alta que la APR porque tiene en cuenta el interés adicional que se acumula sobre los intereses ganados anteriormente.

La APR es la tasa de interés anual que se cobra por pedir prestado o ganar dinero, pero no tiene en cuenta el interés compuesto. Sin embargo, la APR tiene en cuenta el efecto del interés compuesto, lo que puede hacer que el costo total de un préstamo sea significativamente mayor que la APR indicada.

Cuanto más frecuentemente se mezclan las tasas de interés, mayor será la diferencia entre APR y APR.

Al tomar decisiones sobre préstamos e inversiones, es importante comprender que, si bien la mayoría de los prestamistas cotizan sus tasas de interés utilizando la APR, las compañías de inversión generalmente brindan información sobre la APR.

Pensamientos finales

La APR es una métrica importante que ayuda a los consumidores a comparar los costos de diferentes opciones de préstamos. Calcula anualmente el costo total del préstamo, incluida la tasa de interés y todas las demás tarifas y cargos asociados.

Varios factores pueden influir en la APR, en particular la solvencia del prestatario y la duración del plazo del préstamo.

Los tipos típicos de APR incluyen tasas de interés introductorias y regulares, tasas de interés fijas o variables y tasas de interés que se pagan por adelantado o cambian según las facturaciones periódicas. Cuando los prestatarios están familiarizados con estos tipos, pueden seleccionar con precisión las opciones de préstamo adecuadas.

Conocer su APR puede resultar muy valioso a la hora de adquirir un préstamo. Esto se debe a que le permite hacer comparaciones significativas entre productos de préstamo con diferentes precios y características para encontrar la mejor solución para sus necesidades.

Preguntas frecuentes sobre la tasa porcentual anual (TAE).

Por lo general, puede encontrar la APR de su tarjeta de crédito en su estado de cuenta mensual o en los términos y condiciones de su cuenta.

Para calcular la APR, debe sumar las tarifas de procesamiento y el interés total pagado, dividir este resultado por el monto principal del préstamo, dividir nuevamente por el plazo de su préstamo, multiplicar el resultado por 365 y luego multiplicar por 100.

La APR tiene en cuenta todos los costos asociados con los préstamos, mientras que la APR calcula cuánto interés ganará si mantiene su dinero invertido durante un año.

La APR promedio nacional actual de la Reserva Federal es un competitivo 20,40%, lo que la convierte en una tasa favorable si su propia APR está en o por debajo de este punto de referencia.

La TAE suele referirse al interés que se cobra durante un año y no suele fijarse mensualmente. Sin embargo, es posible que se le cobren intereses mensuales si tiene un saldo en su tarjeta de crédito. Puede encontrar la APR actual de su tarjeta en su estado de cuenta mensual o en los términos y condiciones de su cuenta.