“Gestionar tus deudas de manera efectiva es esencial para mantener una salud financiera sólida. Afortunadamente, no tienes que enfrentar este desafío solo. Si estás buscando asesoramiento experto en administración de deudas, ¡has venido al lugar correcto! En este artículo, exploraremos cómo un asesor financiero puede ayudarte a recuperar el control de tus finanzas. Descubre por qué es importante contar con un experto, cómo pueden ayudarte a desarrollar un plan efectivo y cuáles son las estrategias clave que debes considerar. Deja de preocuparte por tus deudas y descubre cómo disfrutar de una vida financiera sin estrés.”

Definición de gestión de deuda

La gestión de la deuda es el proceso de organizar y controlar la deuda de una manera que minimice el riesgo financiero y maximice la capacidad de lograr objetivos financieros.

Esto incluye evaluar su propia situación de deuda, crear un plan para pagarla e implementar estrategias para evitar futuros problemas relacionados con la deuda.

La gestión de la deuda es crucial para las personas que han contraído préstamos, deudas de tarjetas de crédito u otras formas de deuda, así como para las empresas que dependen del crédito para financiar sus operaciones.

Importancia de una gestión eficaz de la deuda

Una gestión eficaz de la deuda es esencial para mantener la estabilidad financiera y evitar las consecuencias negativas de un endeudamiento excesivo, como la quiebra, el mal crédito y el aumento del estrés.

A través de una gestión exitosa de la deuda, las personas y las organizaciones pueden mejorar su salud financiera, ahorrar dinero en el pago de intereses y alcanzar objetivos financieros a largo plazo.

Tipos de deuda en la gestión de la deuda

Gestión de deudas personales

Deuda de tarjeta de crédito

La deuda de tarjetas de crédito es una forma común de crédito no garantizado que ocurre cuando las personas gastan más en sus tarjetas de crédito de lo que pueden pagar cada mes.

Las estrategias eficaces de gestión de la deuda de tarjetas de crédito incluyen pagar más del pago mínimo, negociar tasas de interés más bajas y consolidar saldos con intereses altos.

Deuda de préstamos estudiantiles

La deuda por préstamos estudiantiles ocurre cuando las personas piden prestado dinero para financiar su educación. Las técnicas de gestión de la deuda de préstamos estudiantiles pueden incluir planes de pago basados en los ingresos, programas de condonación de préstamos y refinanciamiento para lograr tasas de interés más bajas.

Deuda hipotecaria

La deuda hipotecaria se refiere a préstamos obtenidos para comprar una casa o propiedad. La gestión de la deuda hipotecaria puede incluir refinanciación para asegurar tasas de interés más bajas, realizar pagos adicionales para reducir el saldo de capital o aprovechar los programas gubernamentales de asistencia a propietarios de viviendas.

Deuda de préstamo de coche

La deuda por préstamos para automóviles surge cuando los particulares financian la compra de un vehículo. La gestión de este tipo de deuda puede incluir refinanciar en mejores condiciones, liquidar el préstamo anticipadamente o cambiar el vehículo por una opción más económica.

Gestión de deuda corporativa

Préstamo bancario

Los préstamos bancarios son una forma de deuda corporativa que las empresas utilizan para financiar operaciones o expansión. Las estrategias de gestión de la deuda para préstamos bancarios incluyen negociar mejores condiciones con los prestamistas, consolidar múltiples préstamos y priorizar el pago para reducir los costos generales de intereses.

Atar

Los bonos son instrumentos de deuda emitidos por empresas para obtener capital. La gestión de la deuda de bonos corporativos puede incluir la refinanciación a tasas de interés más bajas, la recompra de bonos en circulación o la emisión estratégica de nuevos bonos para gestionar la deuda en circulación.

Papel comercial

Los papeles comerciales son instrumentos de deuda corporativa no garantizados a corto plazo que normalmente se emiten para satisfacer necesidades de financiación a corto plazo.

La gestión eficaz de la deuda de papel comercial puede incluir la refinanciación con deuda a más largo plazo, el establecimiento de líneas de crédito o la utilización de otras fuentes de capital de trabajo.

Gestión de la deuda pública

Deuda nacional

Los bonos gubernamentales son emitidos por los gobiernos nacionales para financiar el gasto público y satisfacer las necesidades presupuestarias. La gestión de la deuda pública puede incluir la reestructuración de los términos de pago, la negociación de tasas de interés o la implementación de medidas de política fiscal para reducir los déficits.

Bonos municipales

Los bonos municipales son instrumentos de deuda emitidos por gobiernos locales para financiar proyectos públicos. La gestión de la deuda de bonos municipales puede incluir la refinanciación de bonos existentes a tasas de interés más bajas, la implementación de medidas generadoras de ingresos o la priorización del pago de deuda de alto rendimiento.

Estrategias de gestión de deuda

Planes de gestión de deuda (DMP)

Los planes de gestión de deuda son acuerdos formales entre prestatarios y agencias de asesoramiento crediticio que consolidan deudas no garantizadas en un único pago mensual.

Los DMP pueden ayudar a las personas a reducir las tasas de interés, renunciar a las tarifas y crear un plan de pago estructurado, lo que hace que la deuda sea más fácil de administrar y, en última instancia, eliminar.

Consolidación de la deuda

La consolidación de deuda implica combinar varias deudas en un solo préstamo con condiciones más favorables, como tasas de interés más bajas o plazos de pago más largos. Esta estrategia de gestión de la deuda simplifica el pago y puede ahorrar dinero a los prestatarios en el pago de intereses con el tiempo.

Pago de la deuda

La liquidación de deuda es una estrategia de gestión de deuda en la que los prestatarios negocian con los acreedores para aceptar un pago inferior al monto total adeudado, reduciendo efectivamente la deuda total.

Esta opción puede brindar alivio a los prestatarios con una deuda no garantizada significativa, pero puede afectar negativamente las calificaciones crediticias y debe considerarse cuidadosamente.

bancarrota

La quiebra es un proceso legal que permite a personas o empresas liquidar o reorganizar sus deudas bajo supervisión judicial.

Si bien la quiebra puede proporcionar un nuevo comienzo para quienes están sobreendeudados, tiene consecuencias a largo plazo para la solvencia crediticia y sólo debe emprenderse como último recurso en la gestión de la deuda.

Métodos de bola de nieve y avalancha.

Los métodos de bola de nieve y avalancha son dos estrategias populares de gestión de deuda para liquidar múltiples deudas. El método de bola de nieve prioriza el pago de las deudas con los saldos más bajos primero, mientras que el método de avalancha se centra en las deudas con las tasas de interés más altas.

Ambas estrategias pueden ser eficaces para gestionar la deuda y la elección depende de las preferencias individuales y la situación financiera.

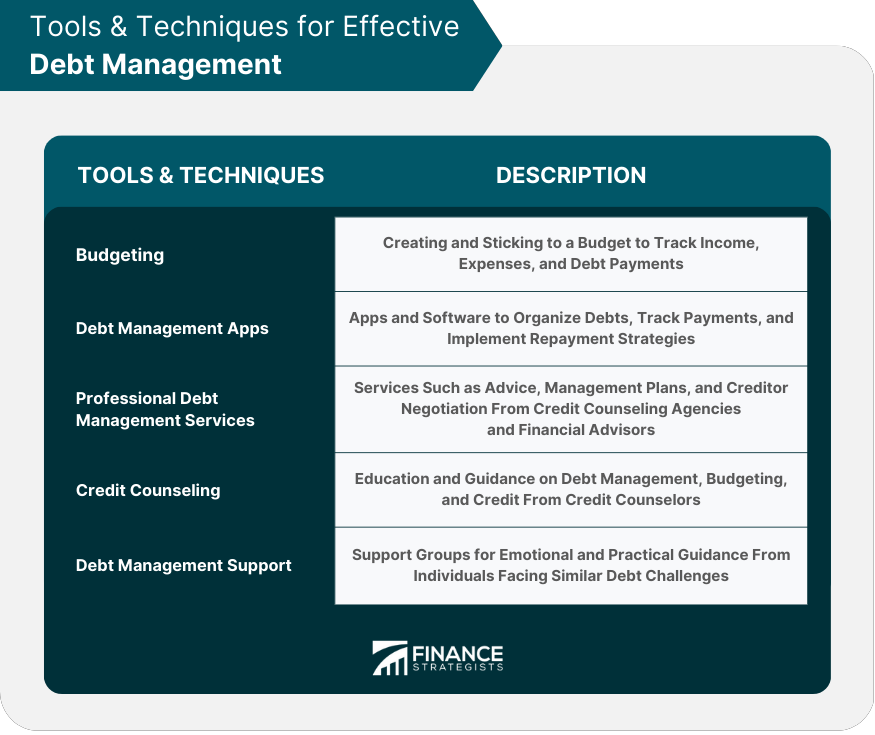

Herramientas y técnicas para una gestión eficaz de la deuda

presupuestar

Crear y respetar un presupuesto es un aspecto crucial de la gestión de la deuda porque ayuda a las personas a realizar un seguimiento de los ingresos, los gastos y los pagos de la deuda.

Al comprender y controlar los hábitos de gasto, los prestatarios pueden asignar más recursos para pagar sus deudas y lograr la estabilidad financiera.

Aplicaciones y software de gestión de deuda

Las aplicaciones y el software de gestión de deuda pueden ayudar a los prestatarios a organizar sus deudas, realizar un seguimiento de los pagos e implementar estrategias de pago de deudas. Estas herramientas pueden ayudar a los usuarios a mantenerse enfocados en sus objetivos de gestión de deuda y monitorear el progreso hacia la libertad de deuda.

Servicios profesionales de gestión de deuda.

Las agencias de asesoramiento crediticio y los asesores financieros pueden ofrecer servicios profesionales de gestión de deuda, incluido asesoramiento individual, planes de gestión de deuda y asistencia en la negociación con los acreedores.

Estos expertos pueden ayudar a los prestatarios a navegar situaciones financieras complejas y desarrollar estrategias de gestión de deuda personalizadas.

Asesoramiento de crédito

Credit Counseling es un servicio que brinda educación y asesoramiento sobre gestión de deuda, elaboración de presupuestos y crédito.

Trabajar con un asesor de crédito puede ayudar a los prestatarios a comprender mejor su situación financiera y desarrollar estrategias efectivas de administración de deuda para mejorar su salud financiera general.

Grupos de apoyo para la gestión de deuda

Los grupos de apoyo a la gestión de la deuda brindan un foro para que las personas compartan sus experiencias y aprendan de otras personas que enfrentan problemas de deuda similares. Estos grupos pueden brindar apoyo emocional, aliento y consejos prácticos para ayudar a los miembros a alcanzar sus objetivos de gestión de deuda.

Impacto de la gestión de la deuda en la solvencia

Cómo la gestión de la deuda afecta las puntuaciones de crédito

Las estrategias de gestión de la deuda pueden tener efectos tanto positivos como negativos en las calificaciones crediticias. Por ejemplo, la consolidación de deuda puede resultar temporalmente en puntajes más bajos debido al impacto de nuevas consultas crediticias y un historial crediticio reducido.

Sin embargo, una gestión exitosa de la deuda puede mejorar las calificaciones crediticias con el tiempo al reducir los niveles de deuda, disminuir la utilización del crédito y establecer un historial de pagos puntuales.

Restaurar el crédito mediante la gestión de la deuda

Cuando los prestatarios gestionan y reducen con éxito su deuda, pueden reconstruir su crédito realizando pagos a tiempo, manteniendo una baja utilización del crédito y diversificando su combinación de crédito.

Crear y mantener un buen crédito es fundamental para garantizar condiciones favorables en préstamos futuros y lograr estabilidad financiera a largo plazo.

Seguimiento de informes crediticios mientras se gestionan las deudas.

Verificar periódicamente los informes de crédito es importante al gestionar la deuda para garantizar la precisión y detectar cualquier error o actividad fraudulenta. Los prestatarios deben monitorear su progreso y hacer ajustes a sus estrategias de gestión de deuda según sea necesario para optimizar su crédito.

Prevenga futuros problemas de deuda con la gestión de la deuda

Desarrollar hábitos financieros saludables

Establecer hábitos financieros saludables es fundamental para una gestión exitosa de la deuda y evitar futuros problemas de deuda. Esto puede incluir establecer y respetar un presupuesto, crear un fondo de emergencia y evitar el uso innecesario de tarjetas de crédito o préstamos con intereses elevados.

Fondo de emergencia

Crear un fondo de emergencia es una parte importante de la gestión de la deuda porque proporciona una red de seguridad financiera para gastos inesperados. Al mantener un fondo de emergencia, las personas pueden evitar deudas adicionales en momentos de dificultades financieras.

Gestión de deuda y formación en educación financiera

Mejorar la educación financiera a través de la educación y los recursos puede ayudar a las personas a tomar decisiones informadas sobre la gestión de la deuda y prevenir futuros problemas de deuda.

Aprender a hacer presupuestos, ahorrar, invertir y obtener crédito puede capacitar a las personas para que tomen el control de sus vidas financieras y tomen mejores decisiones para garantizar la estabilidad a largo plazo.

Consideraciones legales y éticas en la gestión de la deuda

Ley de prácticas justas de cobro de deudas

La Ley de Prácticas Justas de Cobro de Deudas (FDCPA) es una ley federal que protege a los consumidores de prácticas de cobro de deudas abusivas, engañosas o injustas.

Comprender la FDCPA y conocer sus derechos puede ayudarlo a administrar su deuda y garantizar que los cobradores lo traten de manera justa y respetuosa.

Derechos del consumidor

Los consumidores tienen ciertos derechos en lo que respecta a la gestión de deudas, incluido el derecho a informes crediticios precisos, prácticas justas de cobro de deudas y acceso a servicios de asesoramiento crediticio.

Conocer estos derechos puede ayudar a las personas a protegerse durante el proceso de gestión de deudas y garantizar que los acreedores y cobradores de deudas las traten de manera justa.

Gestión de la deuda y fraude: cómo protegerse

Desafortunadamente, existen estafas y empresas fraudulentas que se aprovechan de las personas que luchan con sus deudas.

Para protegerse, investigue a fondo las empresas de gestión de deuda, tenga cuidado con las ofertas no solicitadas y evite las empresas que cobran altas tarifas por adelantado o hacen promesas poco realistas de alivio de la deuda.

Diploma

Beneficios de una gestión eficaz de la deuda

La gestión proactiva de la deuda puede generar numerosos beneficios, incluida la reducción del estrés, la mejora del crédito y una mayor estabilidad financiera.

Al implementar estrategias efectivas de gestión de la deuda, los prestatarios pueden recuperar el control de sus vidas financieras y trabajar para lograr un futuro libre de deudas.

Gestión continua de la deuda para la estabilidad financiera

La gestión de la deuda es un proceso continuo que requiere disciplina, compromiso y adaptabilidad.

Al evaluar continuamente su situación financiera y ajustar sus estrategias de gestión de deuda según sea necesario, las personas pueden mantener su estabilidad financiera y evitar las consecuencias negativas de una deuda incontrolable.

Preguntas frecuentes sobre la gestión de la deuda

La gestión de la deuda es un proceso que ayuda a las personas o empresas a gestionar los pagos de su deuda de forma eficaz. Esto incluye trabajar con una agencia de asesoramiento crediticio para crear un plan de gestión de deuda (DMP) que consolide todas las deudas en un pago mensual, a menudo con tasas de interés más bajas.

La gestión de la deuda puede brindar varios beneficios, incluida la reducción de las tasas de interés generales de la deuda, la consolidación de múltiples pagos en uno y la provisión de un plan estructurado para pagar la deuda a lo largo del tiempo. También puede ayudar a evitar la quiebra y mejorar el crédito.

Participar en un plan de gestión de deuda puede tener un impacto positivo en su puntaje crediticio con el tiempo. Siempre que realice pagos puntuales en el DMP, les mostrará a los acreedores que está haciendo un esfuerzo para pagar las deudas, lo que puede mejorar su puntaje crediticio. Sin embargo, registrarse en un DMP puede provocar inicialmente una caída temporal en su calificación crediticia.

La mayoría de las personas pueden inscribirse en un plan de gestión de deuda, independientemente del tipo o monto de la deuda que adeudan. Sin embargo, no todas las deudas pueden ser elegibles para un DMP, por ejemplo, deudas garantizadas como préstamos para automóviles o hipotecas. Su mejor opción es comunicarse con una agencia de asesoría crediticia para determinar su elegibilidad.

Si la gestión de la deuda no es la solución adecuada para usted, existen otras opciones de alivio de la deuda disponibles, como: B. Préstamos de consolidación de deuda, liquidación de deuda y quiebras. Es importante sopesar los pros y los contras de cada opción y buscar asesoramiento profesional antes de tomar una decisión.