El impuesto sobre donaciones es una figura tributaria importante que permite al gobierno recaudar fondos necesarios para financiar programas y proyectos sociales. Sin embargo, como en cualquier área fiscal, existen límites que determinan cuánto se puede donar sin incurrir en impuestos adicionales. En este artículo, exploraremos el límite del impuesto sobre donaciones para el año 2023 y cómo puede afectar tanto a donantes como a receptores. Descubre cómo optimizar tus donaciones y hacer un impacto aún mayor en la sociedad. ¡Sigue leyendo!

¿Qué es un impuesto sobre donaciones?

Un impuesto sobre donaciones es un impuesto que grava la transferencia de propiedad de una persona a otra sin recibir ninguna contraprestación o menos a cambio.

El gobierno de Estados Unidos impondrá un impuesto sobre donaciones en 2023 a las donaciones de dinero y otras propiedades que superen el límite anual del impuesto sobre donaciones de 17.000 dólares.

El impuesto sobre donaciones tiene como objetivo desalentar las grandes donaciones que podrían utilizarse para evitar impuestos a la herencia.

El impuesto depende del valor de la donación. La persona que hizo la donación, no el destinatario, es responsable de pagar el impuesto sobre donaciones.

Hay algunas donaciones que no están sujetas a impuestos, como las donaciones a un cónyuge o los pagos caritativos y de matrícula a una institución educativa. Es importante conocer los impuestos sobre donaciones para evitar impuestos inesperados sobre las donaciones a sus seres queridos.

¿Tiene preguntas sobre la estrategia de regalos? haga clic aquí.

¿Qué se considera regalo?

Un obsequio es algo de valor significativo que una persona le da a otra sin recibir nada del valor justo de mercado a cambio.

Esto puede implicar grandes cantidades de dinero, activos o bienes inmuebles. En realidad, pueden ser pequeñas cosas como una joya.

Por ejemplo, si pagaste $500 por una joya y se la regalaste a tu mejor amiga, eso se consideraría un regalo. La donación de bienes inmuebles a familiares también se considera un obsequio.

La condonación de un préstamo también se considera donación. Entonces, si le prestó a su amigo $5,000 y él no puede devolverlos, simplemente puede perdonar la deuda y se considerará un regalo.

Sin embargo, tenga en cuenta que el impuesto sobre donaciones sólo se aplica a donaciones valoradas en más de $17,000 por persona por año. Entonces, si le das a tu amigo un regalo que vale menos de $17,000, no tienes que pagar el impuesto sobre donaciones.

Los obsequios están exentos del impuesto sobre donaciones.

En principio, toda donación está sujeta a impuestos. Sin embargo, existen numerosas excepciones a esta regla, que se analizan a continuación.

Regalos que no excedan el límite

Están exentas del impuesto las donaciones cuyo valor no supere el límite anual establecido. Esto significa que si el importe del regalo que donas no supera el límite, no tendrás que pagar impuestos por ello.

Pagos de educación

Una persona no está obligada a pagar el impuesto sobre donaciones para el pago de las tasas escolares de otra persona, siempre que los pagos se reciban directamente de las instituciones educativas.

Donaciones de caridad

No tiene que preocuparse por pagar el impuesto sobre donaciones por donaciones caritativas. Esta exención es una excelente manera de apoyar a organizaciones benéficas y al mismo tiempo recibir desgravación fiscal.

Gastos médicos

Los gastos médicos se encuentran entre los muchos tipos de obsequios que están exentos del impuesto sobre donaciones porque se pagan directamente a los proveedores médicos. Esta exención es ideal para personas que desean ayudar a sus seres queridos en tiempos difíciles.

Donaciones políticas

Las donaciones políticas están exentas del impuesto sobre donaciones siempre que se realicen directamente a candidatos u organizaciones políticas. Esta exención es una buena manera de respaldar sus inquietudes.

Regalos a cónyuges y familiares.

Una de las exenciones del impuesto sobre donaciones más comunes es la exención para donaciones a cónyuges y sobrevivientes. Esto significa que puede donar cualquier cantidad de dinero o propiedad a su cónyuge o dependiente sin tener que pagar el impuesto sobre donaciones.

Sin embargo, cabe señalar que se aplica un límite de donación de $175,000 (para 2023) por año a un cónyuge que no es ciudadano estadounidense. Todo lo que supere esta cantidad está sujeto a impuestos.

Límite anual del impuesto sobre donaciones para 2023

El límite anual del impuesto sobre donaciones es de $17,000 por persona en 2023. Esto significa que puedes regalar hasta $17,000 a cualquier persona sin tener que preocuparte por pagar un impuesto sobre donaciones. No tiene que preocuparse por los impuestos sobre las donaciones que sean iguales o inferiores al límite de exclusión anual.

Por ejemplo, un padre que tiene dos hijos puede donar 17.000 dólares a cada uno de ellos, para un total de 34.000 dólares, sin tener que pagar impuesto sobre donaciones. Recuerda que el límite es por destinatario, no por donante.

El límite del impuesto sobre donaciones para parejas permite a los cónyuges compartir su exclusión anual del impuesto sobre donaciones. Esto sugiere que un hombre y una mujer pueden donar un total de 34.000 dólares sin tener que pagar el impuesto sobre donaciones.

En nuestro ejemplo anterior, una pareja puede donar 34.000 dólares a cada uno de sus dos hijos sin incurrir en consecuencias del impuesto sobre donaciones.

Exención del impuesto sobre donaciones de por vida 2023

De hecho, la mayoría de los contribuyentes nunca tendrán que pagar el impuesto sobre donaciones porque el IRS exige que a partir de 2023, una persona pueda donar un total de 12,92 millones de dólares a lo largo de su vida sin tener que pagar impuestos.

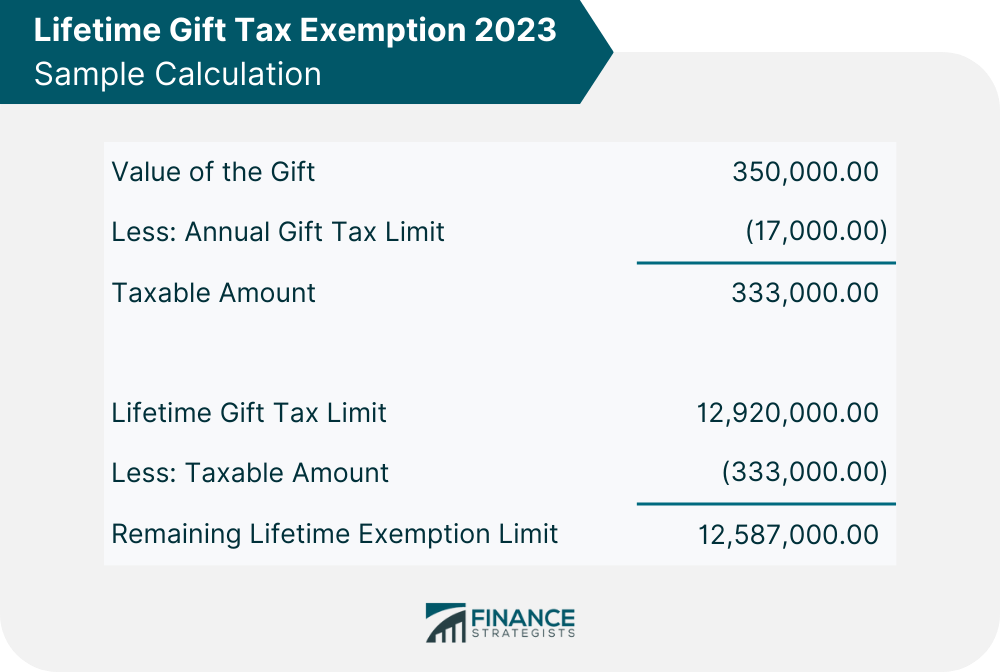

Supongamos que regala una propiedad valorada en 350.000 dólares a un familiar. Por supuesto, esto va más allá del límite anual del impuesto sobre donaciones. Esto le pedirá que informe al IRS. Tenga en cuenta que todavía no pagará impuestos.

En realidad, el IRS solo deduce la cantidad que excede el límite impositivo anual, en este caso $333,000 ($350,000-$17,000), del límite del impuesto sobre donaciones de por vida de $12,92 millones.

A menos que haga otra donación que exceda el límite anual del impuesto sobre donaciones, aún tiene una exención de por vida de $12,587 millones. Esta es la cantidad resultante después de restar $333.000 a $12,92 millones.

Tasas del impuesto sobre donaciones para 2023

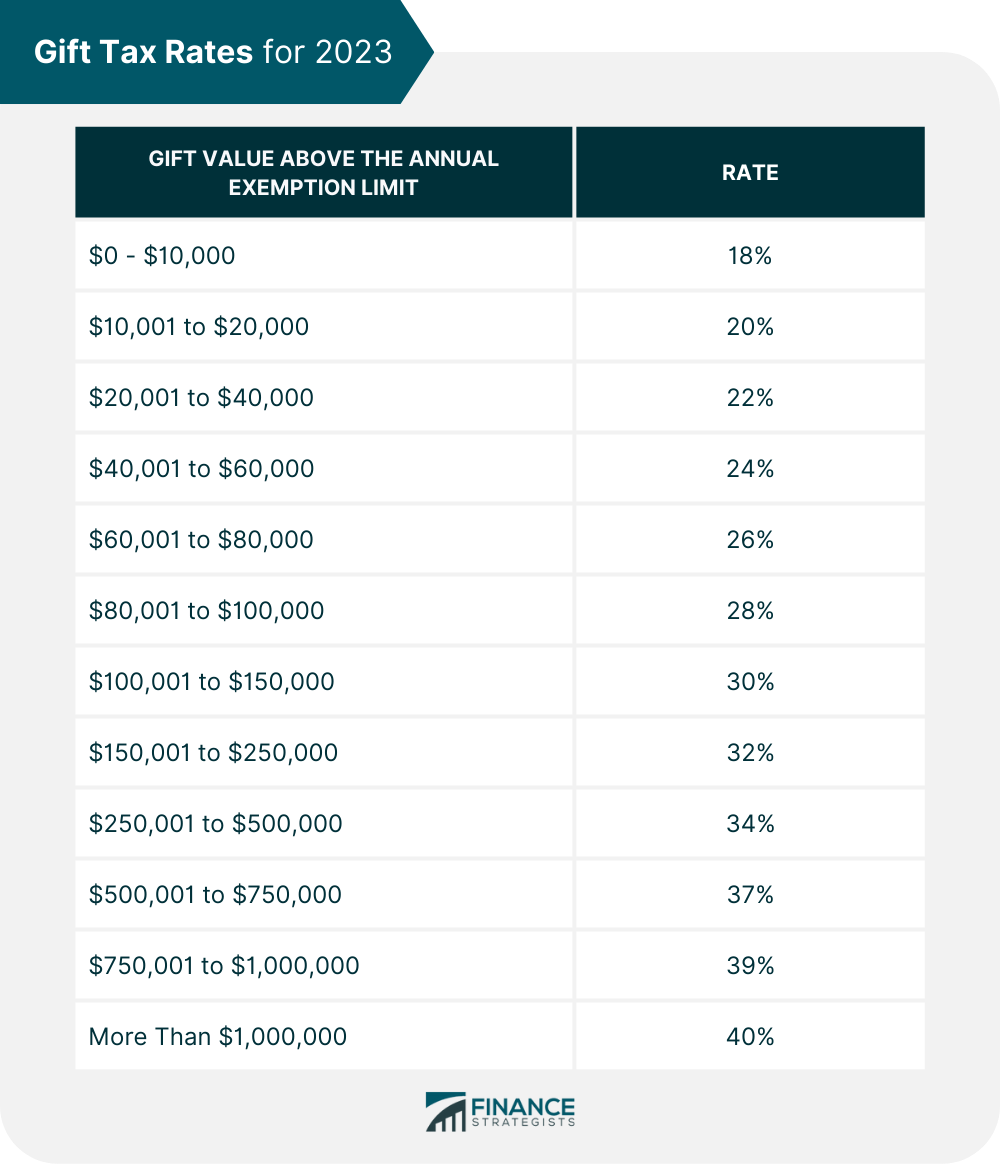

Al calcular el impuesto sobre donaciones, es necesario conocer el valor de la donación que superó el límite de exclusión anual para determinar la tasa adecuada, que oscila entre el 18% y el 40%.

Tenga en cuenta que no tiene que pagar este impuesto sobre donaciones hasta que se agote su exención fiscal de por vida.

Por ejemplo, si alguien ha agotado su exención vitalicia del impuesto sobre donaciones y quiere hacer una donación por valor de 20.000 dólares, el valor imponible sería la cantidad que supere el límite de exención anual de 17.000 dólares, es decir, 3.000 dólares.

Utilizando las tasas impositivas que se muestran en la tabla, el exceso de $3,000 se gravaría al 18%. Por lo tanto, el donante tendría que pagar un impuesto de 540 dólares.

Monto imponible = Valor de la donación – Límite anual del impuesto sobre donaciones

= $20,000 – $17,000

= $3,000

Impuesto sobre donaciones adeudado = Monto imponible x Tasa aplicable

= $3000 x 18%

= $540.00

En otro caso, supongamos que el valor del regalo es de 31.000 dólares. Esto significa que el monto imponible es de $14,000, que es el monto por encima del límite anual.

A los primeros $10,000 del monto total imponible se les cobra el 18% y a los $4,000 restantes se les cobra el 20%. Esto hace un monto total del impuesto sobre donaciones de $2,600.

Monto imponible = Valor de la donación – Límite anual del impuesto sobre donaciones

= $31,000 – $17,000

= $14,000

Impuesto sobre donaciones adeudado = (Monto imponible x Tasa aplicable) + (Monto imponible x Tasa aplicable)

= ($10,000 x 18%) + ($4,000 x 20%)

= $1,800 + $800

= $2,600

Presentar la declaración del impuesto sobre donaciones

Si realizó donaciones sujetas a impuestos en un año en particular, debe presentar una declaración de impuestos sobre donaciones. La fecha límite para presentar esta declaración de impuestos suele ser el 15 de abril del año siguiente.

Cumplir con el IRS Modelo 709, Declaración de impuestos sobre donaciones (y transferencias con salto generacional) de los Estados Unidos, antes de la fecha límite. Asegúrese de completar los detalles apropiados y no olvide incluir su firma y fecha a continuación.

Envíe el formulario completo junto con su declaración de impuestos.

Tenga en cuenta que el Formulario 709 debe presentarse cada vez que done algo que supere los $17 000, incluso si todavía está cubierto por el límite vitalicio de $12,92 millones.

Cómo evitar el impuesto sobre donaciones

Tratar con los impuestos sobre donaciones suele ser costoso y engorroso. Si es posible, lo mejor es evitarlo con los siguientes consejos.

Mantente dentro de los límites

Haga donaciones que estén por debajo del límite de exclusión anual para evitar preocuparse por pagar impuestos sobre donaciones. Esto significa que puede estar exento de la carga del impuesto sobre donaciones siempre que no done nada que exceda el límite de exención y no agote su límite de impuesto sobre donaciones de por vida.

Regalos de estructura

Estructura tus obsequios de modo que puedas ofrecer múltiples obsequios durante un período de tiempo. Si divide la donación en cantidades menores, será más fácil cumplir con el límite de exclusión anual y no tendrá que presentar una declaración de impuestos sobre donaciones.

Distribución de regalos

Al dividir las donaciones, las parejas casadas pueden duplicar el límite anual de exclusión del impuesto sobre donaciones y aumentar los beneficios de donar sin tener que preocuparse por los impuestos. Al dividir la donación entre ellos, pueden evitar incurrir en un impuesto sobre donaciones.

Creando un fondo fiduciario

La regla de exclusión del impuesto sobre donaciones generalmente no se aplica a los fondos asignados de fideicomisos. Un tipo especial de fideicomiso, como el fideicomiso Crummey, permite a los donantes hacer donaciones libres de impuestos incluso si se excede el límite de exención anual.

Este acuerdo permite al beneficiario retirar dinero dentro de un período de tiempo determinado y el IRS lo denomina interés presente, que se considera una donación no sujeta a impuestos.

La conclusión

Los impuestos sobre donaciones son impuestos federales que gravan la transferencia de propiedad, dinero o activos de una persona a otra. Aunque una gran parte de los estadounidenses nunca enfrentará este impuesto, sigue siendo muy importante comprender el proceso.

Existen numerosas exenciones del impuesto sobre donaciones. Una de las cosas más importantes que debe recordar es que, siempre que no done más de $17 000 por año y no dé un total de $12,92 millones durante su vida (a partir de 2023), probablemente no tenga que preocuparse. -Los dólares donados tienen impuestos sobre donaciones.

Es una ventaja saber qué pasos tomar después de exceder el límite de exención. Además, es importante saber cómo evitar impuestos sobre los obsequios que hagas, como por ejemplo: Por ejemplo, mediante el cumplimiento de límites, la planificación de donaciones, la distribución de donaciones y el uso de fondos fiduciarios.

Preguntas frecuentes sobre los límites del impuesto sobre donaciones

Es obligación civil del donante presentar una declaración de impuestos sobre donaciones cuando dona algo que exceda el límite de exención anual de $17,000 y debe declararse en el Formulario 709. El incumplimiento de esta obligación puede resultar en sanciones en una auditoría del IRS.

En general, para 2023, es seguro donar hasta $17,000 por persona sin incurrir en impuesto sobre donaciones. También puede considerar la cantidad restante que puede donar en función de su exención del impuesto sobre donaciones de por vida.

La tasa impositiva depende del tramo impositivo marginal en el que cae el donante durante el año. El tramo impositivo marginal está determinado por el monto total de la donación imponible incurrida ese año. La tasa está entre el 18% y el 40%.

Manténgase dentro del límite de exclusión anual de $17,000 y benefíciese de su exención vitalicia de $12,92 millones para 2022. Divida las donaciones con su cónyuge si es necesario, haga donaciones más pequeñas con el tiempo, alrededor del límite anual y, finalmente, considere establecer un fondo fiduciario.

Si no presenta una declaración de impuestos sobre donaciones si donó algo que exceda el límite de exclusión anual, el IRS puede penalizarlo. Es posible que se le imponga una multa por cada año en que su declaración de impuestos sobre donaciones se presente tarde, y también se le pueden cobrar intereses sobre los impuestos no pagados.

[automatic_youtube_gallery type=»search» search=»Límite del impuesto sobre donaciones 2023

» limit=»1″]