El Valor en Riesgo Condicional (CVaR) es una herramienta de gestión de riesgos que se ha vuelto cada vez más relevante en el mundo financiero. A medida que los mercados se vuelven más volátiles y las inversiones más arriesgadas, es fundamental contar con una metodología eficaz para evaluar y mitigar los posibles riesgos financieros. En este artículo, exploraremos en detalle qué es el CVaR, cómo se calcula y por qué es una métrica fundamental para los inversores y los gestores de riesgos. Descubre cómo el CVaR puede ayudarte a tomar decisiones más informadas y proteger tus activos en un entorno económico incierto.

¿Qué es un valor en riesgo condicional (CVaR)?

El valor en riesgo condicional (CVaR), también conocido como déficit esperado (ES) o valor en riesgo de cola (TVaR), es una medida de riesgo que cuantifica la pérdida esperada de una inversión o cartera en caso de condiciones extremas del mercado.

El CVaR se calcula como el promedio de las pérdidas que superan el umbral del VaR y proporciona una estimación de la pérdida esperada al final de la distribución de pérdidas.

El CVaR es particularmente útil para evaluar el riesgo de inversiones con distribuciones de rendimiento anormales, como aquellas con colas gruesas o asimetría. Proporciona una visión más completa del riesgo de cola al considerar tanto la probabilidad como la magnitud de las pérdidas extremas.

CVaR también juega un papel crucial en la gestión de riesgos y la optimización de la cartera. Ayuda a los inversores y a las instituciones financieras a comprender mejor las pérdidas potenciales en condiciones extremas del mercado, asignar su capital de manera eficiente y desarrollar estrategias efectivas de gestión de riesgos.

Comparación entre CVaR y Valor en Riesgo (VaR)

Si bien tanto el CVaR como el VaR son herramientas esenciales de gestión de riesgos, el CVaR proporciona una visión más detallada del riesgo de cola al centrarse en la pérdida promedio en los peores escenarios.

Esto convierte al CVaR en una medida más conservadora y sólida, particularmente útil para capturar el riesgo de activos con distribuciones no normales y colas gruesas.

Entendiendo el CVaR

Conceptos clave y terminología

Distribución de probabilidad de pérdida: distribución de probabilidad que representa la probabilidad de diversas pérdidas asociadas con una inversión o cartera.

Nivel de confianza: el nivel de certeza utilizado en los cálculos CVaR para definir los peores resultados posibles. Generalmente se expresa como porcentaje, p.e. B. 95% o 99%.

Déficit esperado (ES): otro término para CVaR que destaca el hecho de que CVaR calcula la pérdida promedio en el peor de los casos.

Cálculo de CVaR

Distribución discreta: en los casos en que la distribución de probabilidad es discreta, el CVaR se calcula como un promedio ponderado de las pérdidas por encima del nivel de confianza especificado.

Distribución continua: Si la distribución de probabilidad es continua, el CVaR se calcula como la integral de las pérdidas multiplicada por sus correspondientes probabilidades más allá del nivel de confianza especificado.

Métodos numéricos (simulación de Monte Carlo): para distribuciones complejas o carteras grandes, la simulación de Monte Carlo se puede utilizar para estimar el CVaR simulando una gran cantidad de escenarios de mercado potenciales y calculando la pérdida promedio en los peores escenarios.

Interpretación de los resultados CVaR

Medición de riesgo: CVaR proporciona una estimación de la pérdida potencial en condiciones extremas del mercado que se puede utilizar para cuantificar el riesgo asociado con una inversión o cartera.

Comparación de riesgos entre activos o carteras: al comparar los valores CVaR de diferentes activos o carteras, los inversores pueden tomar decisiones más informadas sobre sus inversiones y estrategias de gestión de riesgos.

Aplicaciones del CVaR en finanzas

CVaR se utiliza ampliamente en diversas aplicaciones financieras, incluida la optimización de carteras, pruebas de estrés, presupuestación de riesgos y monitoreo e informes de riesgos.

Algunas de las principales aplicaciones del CVaR en finanzas son:

Optimización de cartera

CVaR es una herramienta esencial para la optimización de carteras, donde el objetivo es maximizar la rentabilidad minimizando el riesgo.

Los administradores de carteras utilizan CVaR para identificar asignaciones de activos óptimas dentro de una cartera que puedan proporcionar el mejor compromiso entre rendimiento y riesgo, teniendo en cuenta el riesgo de eventos extremos.

Al optimizar la cartera basada en CVaR, los inversores pueden reducir su riesgo de cola y reducir la probabilidad de pérdidas significativas durante las caídas del mercado.

Precios y cobertura de derivados.

CVaR también se utiliza en la fijación de precios y cobertura de derivados financieros.

Ayuda a estimar las pérdidas potenciales asociadas con los activos o carteras subyacentes, que pueden usarse para determinar el precio apropiado de opciones, futuros y otros contratos de derivados.

Además, las mediciones de riesgo basadas en CVaR se pueden utilizar para asegurar las carteras contra eventos extremos del mercado y reducir la probabilidad de pérdidas significativas.

Gestión de activos y pasivos.

CVaR se puede utilizar en la gestión de activos y pasivos (ALM) para evaluar el riesgo de desajustes entre activos y pasivos en condiciones extremas de mercado.

Esto permite a las instituciones desarrollar estrategias para garantizar que tengan suficiente liquidez y capital para cumplir con sus obligaciones en caso de eventos adversos del mercado.

Ventajas y limitaciones de CVaR

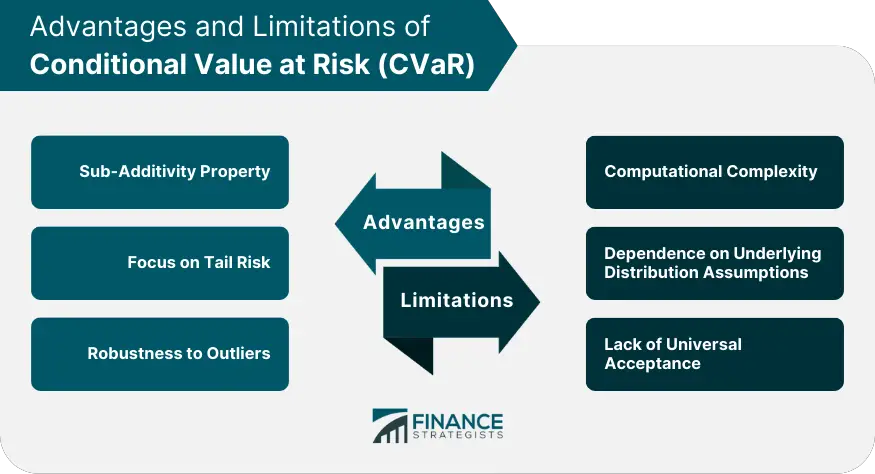

Ventajas

Propiedad de subaditividad: CVaR satisface la propiedad de subaditividad, lo que significa que el CVaR de una cartera combinada es siempre menor o igual a la suma de los CVaR individuales.

Esta propiedad convierte al CVaR en una medida de riesgo coherente adecuada para la optimización de la cartera y la gestión de riesgos.

Centrarse en el riesgo de cola: a diferencia del VaR, que solo considera la peor pérdida en un nivel de confianza determinado, el CVaR se centra en la pérdida promedio en los peores escenarios, proporcionando una visión más completa del riesgo de cola.

Robustez ante valores atípicos: el CVaR es menos sensible a valores atípicos extremos en comparación con el VaR, lo que lo convierte en una medida de riesgo más sólida para activos con distribuciones anormales y colas gruesas.

restricciones

Complejidad computacional: calcular el CVaR puede ser más intensivo desde el punto de vista computacional que el VaR, especialmente para carteras grandes o distribuciones de probabilidad complejas.

Dependencia de los supuestos distributivos subyacentes: la precisión de las estimaciones del CVaR depende en gran medida de los supuestos sobre la distribución de probabilidad subyacente de las pérdidas, que pueden no siempre ser ciertas en situaciones del mundo real.

Falta de adopción generalizada: si bien el CVaR ha ganado popularidad entre los académicos y los gestores de riesgos, aún no ha alcanzado el mismo nivel de adopción generalizada que el VaR en los marcos regulatorios y las prácticas industriales.

CVaR en optimización de cartera

Marcos de optimización de cartera basados en CVaR

Optimización de CVaR medio: este marco tiene como objetivo maximizar el rendimiento esperado de una cartera y al mismo tiempo minimizar su CVaR, lo que resulta en una compensación óptima entre rendimiento y riesgo.

Optimización Min-CVaR: En este enfoque, el objetivo es minimizar el CVaR de la cartera, sujeto a ciertas restricciones sobre las ponderaciones de la cartera y otras variables.

Optimización limitada por CVaR: este método optimiza el rendimiento esperado de la cartera sujeto a una restricción en su CVaR para garantizar que el riesgo de la cartera se mantenga por debajo de un umbral predefinido.

Algoritmos de optimización

Programación lineal: los problemas de optimización CVaR a menudo se pueden formular como problemas de programación lineal que se pueden resolver de manera eficiente utilizando técnicas de optimización estándar.

Programación cuadrática: algunos problemas de optimización CVaR pueden requerir técnicas de programación cuadrática, especialmente cuando se trata de restricciones u objetivos no lineales.

Algoritmos evolutivos (algoritmos genéticos, optimización de enjambre de partículas): para problemas complejos de optimización CVaR, se pueden utilizar algoritmos evolutivos como algoritmos genéticos u optimización de enjambre de partículas para encontrar soluciones casi óptimas.

CVaR en la gestión de riesgos

Pruebas de estrés y análisis de escenarios.

El CVaR puede utilizarse como insumo clave para las pruebas de tensión y el análisis de escenarios, lo que permite a las instituciones financieras evaluar su resiliencia ante eventos extremos del mercado y desarrollar planes de contingencia.

Presupuestación y asignación de riesgos

El CVaR puede servir como base para la presupuestación y asignación de riesgos, ayudando a las instituciones a determinar cuánto riesgo deben asumir en diferentes clases de activos o estrategias de inversión y asignar capital en consecuencia.

Monitoreo y presentación de informes de riesgos

El CVaR puede utilizarse como herramienta de seguimiento de riesgos, permitiendo a las instituciones realizar un seguimiento de su exposición al riesgo a lo largo del tiempo e informar sus perfiles de riesgo a los reguladores, inversores y otras partes interesadas.

Perspectivas regulatorias y de la industria sobre CVaR

Opiniones regulatorias sobre CVaR

Comité de Supervisión Bancaria de Basilea: El Comité de Basilea ha reconocido la importancia del CVaR y lo ha integrado en algunos de sus marcos regulatorios, como la Revisión Fundamental de la Cartera de Negociación (FRTB).

Consejo de Estabilidad Financiera: El Consejo de Estabilidad Financiera también ha reconocido la utilidad del CVaR en la evaluación y gestión de riesgos sistémicos en el sistema financiero.

Reguladores nacionales: Algunos reguladores nacionales han comenzado a incorporar el CVaR como una medida de riesgo adicional en sus marcos de supervisión.

Introducción de CVaR por parte de instituciones financieras y gestores de activos

Bancos y compañías de seguros: muchos bancos y compañías de seguros han comenzado a integrar CVaR en sus modelos internos de gestión de riesgos y procesos de asignación de capital.

Fondos de cobertura y fondos mutuos: Los fondos de cobertura y fondos mutuos utilizan cada vez más el CVaR para la optimización de carteras, la gestión de riesgos y la evaluación del desempeño.

Fondos de pensiones y fundaciones: Los fondos de pensiones y fundaciones también han comenzado a adoptar el CVaR como medio para evaluar y gestionar sus riesgos de inversión y optimizar su asignación de activos.

Diploma

El valor en riesgo condicional (CVaR) se ha convertido en una medida de riesgo clave en las finanzas modernas, proporcionando información valiosa sobre el riesgo final de inversiones y carteras.

Su solidez, su enfoque en los peores escenarios y sus propiedades coherentes lo convierten en una herramienta importante para la optimización de la cartera, la gestión de riesgos y el cumplimiento normativo.

A medida que el panorama financiero continúa evolucionando, se espera que CVaR gane terreno tanto en el mundo académico como en la industria.

La investigación en curso tiene como objetivo mejorar la precisión y eficiencia de los cálculos de CVaR, explorar nuevas aplicaciones e integrar aún más el CVaR en los marcos regulatorios y de gestión de riesgos.

Preguntas frecuentes sobre el Valor en Riesgo Condicional (CVaR).

El valor en riesgo condicional (CVaR) es una herramienta de evaluación y gestión de riesgos que se puede utilizar para estimar la posible pérdida de valor de una inversión o cartera en escenarios extremos.

El valor en riesgo (VaR) mide la pérdida potencial de una inversión o cartera en un nivel de confianza determinado, mientras que el valor en riesgo condicional (CVaR) mide la pérdida esperada más allá de ese nivel de confianza.

El CVaR normalmente se calcula tomando el promedio de los peores escenarios que superan un cierto nivel de confianza. Puede expresarse como valor en dólares o como porcentaje de la inversión.

Una ventaja de utilizar CVaR es que tiene en cuenta pérdidas potenciales más allá del nivel de confianza considerado por VaR, lo que puede resultar especialmente útil a la hora de evaluar el riesgo de eventos extremos. Además, CVaR proporciona una medida de la pérdida esperada y no solo una estimación puntual.

CVaR se utiliza comúnmente en la gestión de inversiones y finanzas, donde se puede utilizar para evaluar el riesgo de activos o carteras individuales. También se puede utilizar en la gestión de riesgos para seguros, gestión de la cadena de suministro y otras industrias donde los eventos extremos pueden tener un impacto significativo.