El mundo de las finanzas y los mercados bursátiles puede ser un terreno desconocido para muchas personas. Sin embargo, comprender los análisis de acciones ascendentes puede ser de gran utilidad para cualquier persona interesada en invertir en acciones. En este artículo, exploraremos en detalle qué son los análisis de acciones ascendentes y cómo se pueden utilizar para tomar decisiones informadas en el mercado financiero. Si estás buscando ganar dinero invirtiendo en acciones, ¡presta atención!

¿Qué es el análisis de acciones ascendente?

El análisis de acciones ascendente es una estrategia utilizada en el análisis de inversiones para evaluar empresas y acciones individuales en función de sus fundamentos, incluidos informes financieros, gestión y condiciones de la industria.

A diferencia del enfoque de arriba hacia abajo, que se centra en factores macroeconómicos como las tasas de interés, la inflación y el crecimiento del PIB, el análisis de abajo hacia arriba examina los factores microeconómicos que determinan el desempeño de una empresa.

El principio básico del análisis ascendente es encontrar empresas de calidad con fuertes ventajas competitivas, perspectivas de crecimiento sostenible y valoraciones razonables.

Al evaluar las métricas financieras, la calidad de la gestión, el posicionamiento competitivo y la dinámica de la industria de una empresa, los inversores pueden determinar si una acción está infravalorada o sobrevalorada en relación con sus pares o con el mercado en general.

La estrategia de inversión ascendente se centra en el valor intrínseco de empresas individuales en lugar de factores externos o tendencias del mercado.

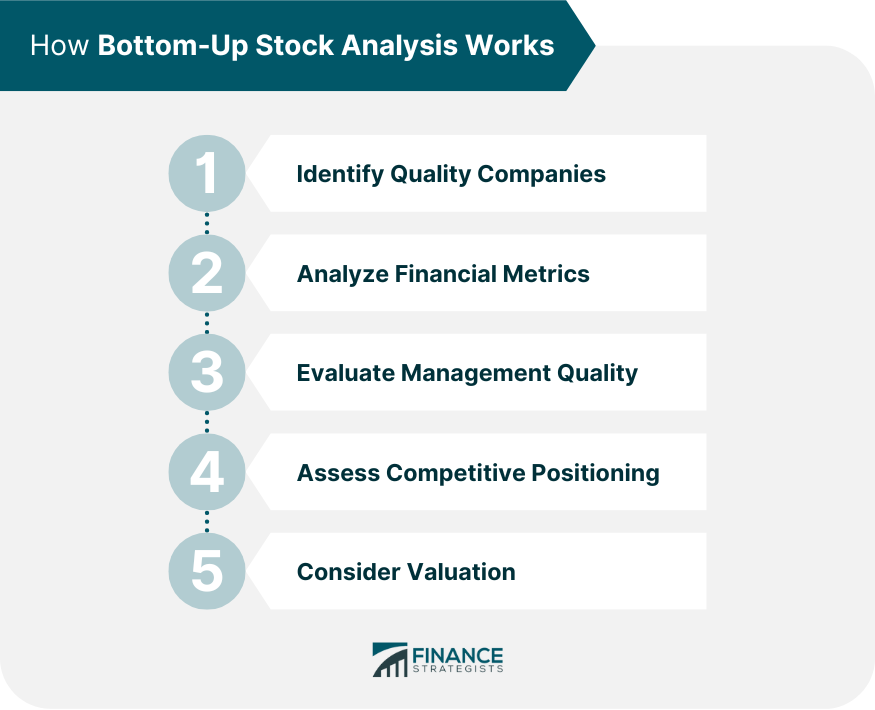

Así funciona el análisis de acciones ascendente

El proceso de análisis ascendente implica varios pasos que ayudan a los inversores a identificar empresas infravaloradas y a tomar decisiones de inversión informadas.

Paso 1: Identificar empresas de calidad

Las empresas de calidad suelen tener una ventaja competitiva sostenible o ventaja competitiva, una ventaja única que les permite generar altas ganancias y defenderse de la competencia.

Los fosos pueden provenir de diversas fuentes, incluidas economías de escala, reconocimiento de marca, patentes, efectos de red o costos de cambio. Al identificar empresas con fosos, los inversores pueden seleccionar acciones con una mayor probabilidad de éxito a largo plazo.

Paso 2: Analizar los indicadores financieros

Las métricas financieras clave incluyen el crecimiento de los ingresos, el crecimiento de las ganancias, los márgenes de beneficio, el rendimiento del capital (ROE), el rendimiento de los activos (ROA), el apalancamiento y el flujo de caja libre (FCF). Estas métricas brindan información sobre la salud financiera, la rentabilidad y el potencial de crecimiento de una empresa.

Los inversores deberían buscar empresas que tengan un historial de crecimiento constante de ingresos y ganancias, altos márgenes de beneficio, baja deuda y FCF positivo.

Paso 3: evaluar la calidad de la gestión

Un equipo directivo competente y experimentado puede influir significativamente en el rendimiento y el éxito de una empresa. Los inversionistas deben evaluar el historial de la administración, el estilo de liderazgo, la visión estratégica y la alineación con los intereses de los accionistas.

Las empresas con equipos directivos que tienen una visión a largo plazo y un historial de cumplimiento de sus promesas tienen más probabilidades de crear valor para los accionistas.

Paso 4: evaluar el posicionamiento competitivo

La posición competitiva de una empresa puede afectar su capacidad para generar ganancias y crecer. Los inversores deben evaluar la participación de mercado de la empresa, su base de clientes, su poder de fijación de precios, la diferenciación de productos y las barreras de entrada.

Las empresas con una posición dominante en el mercado, clientes leales, un fuerte reconocimiento de marca y altas barreras de entrada tienen más probabilidades de mantener su ventaja competitiva y generar valor a largo plazo.

Paso 5: considere la calificación

La valoración se refiere al precio que los inversores están dispuestos a pagar por una acción en relación con su valor intrínseco.

Los inversores deben comparar las métricas de valoración de la empresa, como la relación precio-beneficio (relación P/E), la relación precio-ventas (relación P/E), la relación precio-beneficio (relación P/E) y rentabilidad por dividendo. a los de sus competidores y promedios históricos.

Una empresa con una valoración inferior a la de sus pares o al promedio histórico puede presentar una oportunidad de compra. Una empresa sobrevalorada puede plantear el riesgo de una corrección o caída y debe evitarse.

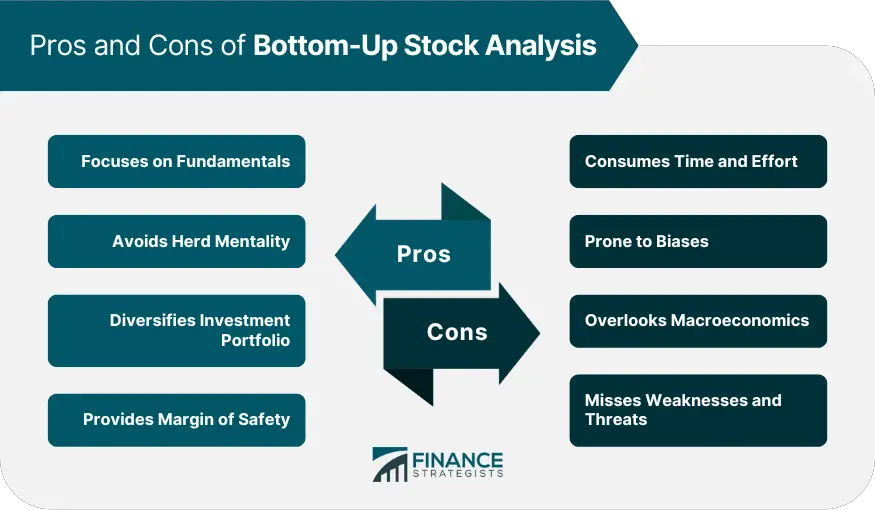

Beneficios del análisis de acciones ascendente

El análisis ascendente tiene varias ventajas que lo convierten en una estrategia útil para la selección de acciones y la toma de decisiones de inversión.

Se centra en los fundamentos

El análisis ascendente analiza los fundamentos de una empresa individual en lugar de tendencias macroeconómicas impredecibles y volátiles.

Al centrarse en factores específicos de la empresa, como fosos, métricas financieras, calidad de gestión y posicionamiento competitivo, los inversores pueden identificar acciones infravaloradas con potencial de crecimiento y beneficios a largo plazo.

Evite la mentalidad de rebaño

Al analizar exhaustivamente los fundamentos microeconómicos de una empresa, los inversores pueden tomar decisiones informadas basadas en datos y hechos en lugar de emociones y especulaciones.

El enfoque ascendente puede ayudar a los inversores a evitar inversiones exageradas que a menudo conducen a burbujas y crisis.

Diversifica la cartera de inversiones

Permite a los inversores crear una cartera de empresas de calidad que puedan soportar diferentes condiciones y ciclos del mercado.

Al seleccionar empresas de diferentes industrias y sectores con ventajas competitivas y perspectivas de crecimiento únicas, los inversores pueden reducir el riesgo de exposición concentrada a un sector o tendencia en particular.

Proporciona margen de seguridad

Un margen de seguridad puede ayudar a proteger a los inversores de acontecimientos inesperados, como recesiones económicas, perturbaciones industriales o errores de gestión que pueden provocar una caída del precio de las acciones.

El análisis de acciones ascendente destaca empresas infravaloradas con una amplia diferencia entre su valor intrínseco y el precio de mercado.

Desventajas del análisis de acciones ascendente

Los inversores también deben ser conscientes de las siguientes desventajas:

Requiere tiempo y esfuerzo

Realizar una revisión exhaustiva de los informes financieros, la calidad de la gestión y la posición competitiva de una empresa puede llevar varias horas o días, especialmente en industrias complejas o desconocidas.

Por lo tanto, el análisis ascendente puede no ser adecuado para inversores que no tienen el tiempo o la experiencia para realizar una investigación en profundidad.

Propenso a los prejuicios

Este enfoque analítico se basa en gran medida en juicios y suposiciones cualitativos que pueden ser subjetivos.

Por ejemplo, la evaluación de la ventaja competitiva o la calidad de la gestión de una empresa puede variar según la perspectiva o interpretación del inversor. Por lo tanto, el análisis puede no ser del todo objetivo o preciso.

Pasa por alto la macroeconomía

El análisis ascendente puede ignorar los factores agregados que afectan el desempeño y el precio de las acciones de una empresa.

Si bien el análisis ascendente se centra en los factores fundamentales que impulsan el crecimiento y la rentabilidad de una empresa, las tendencias macroeconómicas como las tasas de interés, la inflación y el comercio global también pueden afectar las ventas, los costos y los márgenes de una empresa.

Pasa por alto las debilidades y amenazas.

Es posible que el enfoque ascendente no proporcione una imagen completa de los riesgos y desafíos de una empresa. Si bien el análisis de los fundamentos de una empresa puede revelar sus fortalezas y oportunidades, es posible que no capture adecuadamente sus debilidades y amenazas.

Factores como cambios regulatorios, interrupciones tecnológicas o cambios en la industria pueden plantear riesgos significativos para las perspectivas futuras de una empresa e impactar el precio de sus acciones.

Ejemplo de análisis de acciones ascendente

Un ejemplo clásico de análisis ascendente es Warren Buffet y American Express. Creía que American Express estaba infravalorada y tenía un importante potencial de crecimiento, por lo que compró el 5% de las acciones en circulación.

Con el tiempo, obtuvo el control de la junta y comenzó a presionarla para que se implementaran reformas estructurales y medidas de reducción de costos. Esta medida dio como resultado que American Express se volviera significativamente más rentable y, en última instancia, experimentara un tremendo crecimiento de sus acciones.

Hoy, Warren Buffet posee más del 20% de American Express. Este estudio de caso es un excelente ejemplo de cómo el análisis ascendente puede conducir al éxito a largo plazo.

Al examinar cuidadosamente empresas individuales e invertir en ellas cuando están infravaloradas, inversores como Warren Buffet han logrado excelentes rendimientos a lo largo del tiempo.

Pensamientos finales

El análisis de acciones ascendente es una valiosa estrategia de inversión que evalúa empresas individuales en función de sus fundamentos.

El enfoque implica analizar las métricas financieras, la calidad de la gestión, el posicionamiento competitivo y la valoración de una empresa para determinar si una acción está infravalorada o sobrevalorada en relación con sus pares o con el mercado en general.

Los beneficios del análisis ascendente incluyen centrarse en los fundamentos de una empresa, evitar la mentalidad de rebaño, diversificar la cartera y proporcionar un margen de seguridad.

Sin embargo, este enfoque puede llevar mucho tiempo y ser propenso a sesgos. También se pueden pasar por alto las tendencias macroeconómicas y otras debilidades y amenazas a una empresa.

Los inversores deben considerar consultar a un asesor financiero calificado que se especialice en servicios de gestión de activos y pueda realizar un enfoque ascendente y otros análisis para tomar decisiones informadas.

Preguntas frecuentes sobre análisis de acciones ascendentes

El enfoque ascendente analiza empresas y acciones individuales en función de sus fundamentos, mientras que la inversión de arriba hacia abajo examina factores macroeconómicos como las tasas de interés, la inflación y el crecimiento del PIB.

El análisis ascendente se puede aplicar a diversos valores, como acciones, bonos y fondos mutuos. Sin embargo, puede no ser adecuado para valores complejos o aquellos con datos disponibles limitados.

Los inversores deben revisar su estrategia de análisis ascendente con regularidad, al menos una vez al año, para garantizar que los fundamentos y la posición competitiva de la empresa no hayan cambiado significativamente.

Los errores comunes incluyen no diversificar la cartera, ser demasiado optimista o pesimista sobre las perspectivas de una empresa y confiar en datos insuficientes o desactualizados. Los inversores también deben evitar pasar por alto las tendencias macroeconómicas e ignorar las perturbaciones o amenazas de la industria al tomar decisiones.

El análisis ascendente es más adecuado para inversores interesados en crear una cartera de empresas de calidad con potencial de crecimiento a largo plazo. Es posible que los inversores a corto plazo no tengan tiempo suficiente para realizar la investigación y el análisis en profundidad que requiere el enfoque ascendente.