¿Has escuchado hablar de la teoría del mercado eficiente? Si eres una persona interesada en el mundo de las finanzas, es muy probable que este término te resulte familiar. En este artículo exploraremos en qué consiste esta teoría y cómo ha revolucionado la forma en que entendemos y operamos en los mercados financieros. ¡Prepárate para descubrir un nuevo enfoque que ha cambiado la manera en que los inversores se desenvuelven en el mundo de las inversiones!

¿Qué es la teoría del mercado eficiente (EMT)?

La teoría del mercado eficiente (EMT) es un concepto financiero que afirma que los mercados financieros son muy eficientes y que los precios de los activos reflejan plenamente toda la información disponible.

La EMT ha sido un tema importante de discusión entre los académicos y profesionales financieros desde sus inicios.

Ha sido un tema ampliamente estudiado e investigado durante décadas, y sus aplicaciones han tenido un impacto significativo en las decisiones de inversión, la gestión de carteras y la regulación del mercado.

El concepto de EMT tiene sus raíces en los trabajos de Eugenio Famaquien lo introdujo en 1965.

EMT se basa en la idea de que los participantes del mercado son racionales y tienen acceso a toda la información relevante.

Por lo tanto, en un mercado eficiente, los precios de los valores están determinados por las fuerzas del mercado y cualquier información nueva se incorpora inmediatamente a los precios.

Esto significa que es imposible superar consistentemente al mercado porque los precios ya reflejan toda la información disponible.

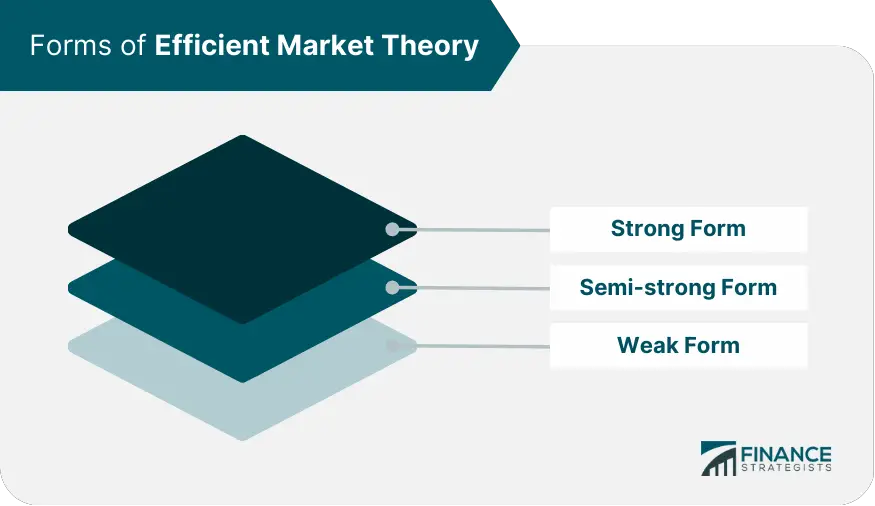

Formas de teoría del mercado eficiente

La EMT se clasifica comúnmente en tres formas, incluida la forma débil, la forma semifuerte y la forma fuerte.

Forma débil: la forma débil de EMT establece que todos los precios pasados de los valores se reflejan en los precios actuales y es imposible utilizar los precios pasados para predecir los precios futuros.

Forma semifuerte: la forma semifuerte de EMT sugiere que los precios actuales reflejan toda la información disponible públicamente, incluidos informes financieros y otras divulgaciones.

Forma fuerte: La forma fuerte de EMT sugiere que los precios actuales reflejan toda la información disponible, incluida la información pública y privada. En este caso, el uso de información privilegiada no sería rentable porque los precios ya reflejan toda la información disponible.

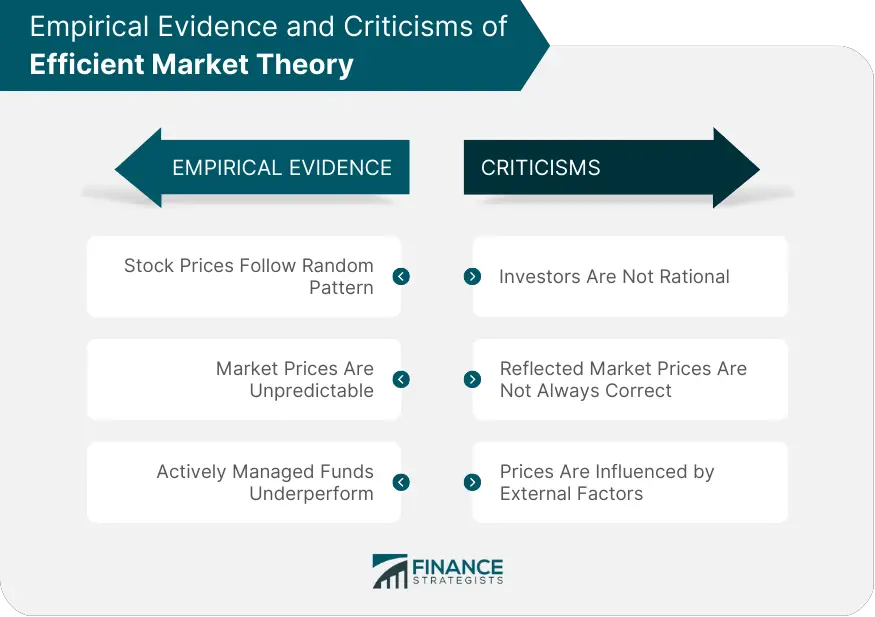

Evidencia empírica que respalda la teoría de los mercados eficientes

Se han realizado numerosos estudios empíricos para probar la validez de la EMT.

Los precios de las acciones siguen un patrón aleatorio

Uno de los primeros y más influyentes estudios fue realizado por el propio Fama. En su estudio, descubrió que los precios de las acciones en Estados Unidos seguían un patrón aleatorio y eran impredecibles.

Los precios del mercado son impredecibles.

Otros estudios han encontrado resultados similares, lo que sugiere que los precios de mercado son impredecibles y siguen un patrón de caminata aleatoria.

Los fondos gestionados activamente obtienen peores resultados

Además, algunos estudios han encontrado que los fondos administrados activamente que apuntan a superar al mercado a menudo tienen un desempeño inferior al del mercado después de contabilizar las tarifas y los costos de transacción.

Críticas a la teoría de los mercados eficientes

A pesar de la evidencia empírica que respalda la EMT, existen varias críticas a la teoría.

Los inversores no son racionales

Otro punto de crítica es que la EMT supone que todos los participantes del mercado son racionales y tienen acceso a toda la información relevante. En realidad, es posible que los inversores no sean racionales y que el acceso a la información sea limitado o sesgado.

Los precios de mercado reflejados no siempre son correctos

Este supuesto implica que el mercado siempre incorpora toda la información relevante en los precios, lo que, según los críticos, puede no ser cierto debido a sesgos de comportamiento y otros factores externos que pueden afectar los precios del mercado.

Los precios están influenciados por factores externos.

Los precios pueden verse influenciados por un comportamiento irracional del mercado o por factores externos como acontecimientos políticos o desastres naturales.

Finanzas conductuales y teoría del mercado eficiente

Las finanzas conductuales son un campo de investigación que tiene como objetivo comprender cómo los factores psicológicos influyen en el comportamiento de los inversores y los resultados del mercado.

Las finanzas conductuales sugieren que los inversores no siempre son racionales y que los precios de mercado no siempre reflejan toda la información disponible. Por lo tanto, las finanzas conductuales desafían los supuestos subyacentes de la EMT.

Las finanzas conductuales han identificado varios sesgos cognitivos que pueden influir en el comportamiento de los inversores, como el exceso de confianza, la mentalidad de rebaño y la aversión a las pérdidas. Este sesgo puede crear ineficiencias en el mercado y brindar a los inversores calificados la oportunidad de superar al mercado.

Implicaciones de la teoría de los mercados eficientes

El impacto de la EMT es de gran alcance y tiene un impacto significativo en:

Gestión de la cartera

EMT señala que es imposible superar sistemáticamente al mercado y, por lo tanto, es poco probable que las estrategias de gestión activa de cartera, como la selección de valores y la sincronización del mercado, tengan éxito a largo plazo.

En cambio, EMT sugiere que los inversores deberían centrarse en estrategias de inversión pasiva, como fondos indexados, que apuntan a replicar el desempeño del mercado.

Regulación del mercado

El impacto de la EMT en la regulación del mercado también es significativo. Si los precios son siempre eficientes, puede que no sea necesario regular los mercados para garantizar que los precios sean justos.

Sin embargo, algunos sostienen que la regulación sigue siendo necesaria para prevenir el fraude y la manipulación del mercado, lo que podría generar ineficiencias en el mercado y socavar la confianza de los inversores.

Alternativas a la teoría del mercado eficiente

Existen varias teorías y perspectivas alternativas a la EMT:

Análisis técnico

Un enfoque de inversión popular que analiza datos de mercado pasados, como el precio y el volumen, para predecir movimientos futuros de precios.

Análisis fundamental

Implica analizar los estados financieros de una empresa, las tendencias de la industria y los factores macroeconómicos para determinar su valor intrínseco.

Inversión de valor

Esta estrategia implica identificar valores infravalorados e invertir en ellos con la expectativa de que su valor aumente con el tiempo.

Pensamientos finales

La teoría de los mercados eficientes es una piedra angular de la economía financiera y supone que los mercados financieros son eficientes y que los precios de los activos reflejan toda la información disponible.

El concepto tiene implicaciones importantes para la toma de decisiones de inversión, la gestión de carteras y la regulación del mercado.

Sin embargo, el debate en torno a la EMT persiste: algunos académicos señalan evidencia empírica que respalda la teoría, mientras que otros critican los supuestos subyacentes.

A pesar de las críticas, el concepto de EMT sigue siendo relevante en los mercados financieros actuales. Los inversores deben considerar cuidadosamente los supuestos subyacentes de la teoría y los enfoques de inversión alternativos al tomar decisiones de inversión.

Comprender el impacto de la EMT en las decisiones de inversión, la gestión de carteras y la regulación del mercado es fundamental para el éxito en los mercados financieros actuales.

Aunque la EMT tiene limitaciones, sigue siendo una herramienta valiosa para comprender el comportamiento de los mercados financieros y la fijación de precios de los activos financieros.

Para obtener más información sobre la teoría de los mercados eficientes y ayuda para aplicarla a sus circunstancias, comuníquese con un profesional de gestión patrimonial.

Preguntas frecuentes sobre la teoría de los mercados eficientes

La teoría de los mercados eficientes es un concepto financiero que establece que los mercados financieros son muy eficientes y que los precios de los activos reflejan plenamente toda la información disponible.

La EMT se clasifica comúnmente en tres formas, incluida la forma débil, la forma semifuerte y la forma fuerte.

Se han realizado numerosos estudios empíricos para probar la validez de la EMT. Algunos estudios han encontrado evidencia que respalda la EMT, mientras que otros han encontrado evidencia que contradice la teoría.

Las críticas a la EMT se centran en la dificultad de definir qué es la información relevante, el supuesto de que todos los participantes del mercado son racionales y tienen acceso a toda la información relevante, y el supuesto de que los precios del mercado siempre son correctos.

EMT señala que es imposible superar sistemáticamente al mercado y, por lo tanto, es poco probable que las estrategias de gestión activa de cartera, como la selección de valores y la sincronización del mercado, tengan éxito a largo plazo. En cambio, EMT sugiere que los inversores deberían centrarse en estrategias de inversión pasiva, como fondos indexados, que apuntan a replicar el desempeño del mercado.