El análisis de cartera es una herramienta esencial para los inversionistas que buscan maximizar sus rendimientos y minimizar los riesgos de sus inversiones. En este artículo, exploraremos en detalle qué es el análisis de cartera, cómo se realiza y cuáles son los beneficios de utilizar esta estrategia en la gestión de inversiones. Si estás interesado en llevar tus inversiones al siguiente nivel, ¡sigue leyendo y descubre cómo el análisis de cartera puede ayudarte a tomar decisiones más informadas y rentables en el mundo financiero!

Definición de análisis de cartera

El análisis de cartera es el proceso de evaluación, optimización y gestión de un conjunto de activos financieros, la denominada cartera.

Implica la aplicación de métodos cuantitativos, teoría financiera y herramientas tecnológicas para analizar el desempeño y las características de riesgo de una cartera.

El análisis de cartera desempeña un papel crucial en la gestión de inversiones, ya que ayuda a los inversores a tomar decisiones informadas y optimizar sus estrategias de inversión.

Actores importantes en el análisis de cartera

Los principales actores en el análisis de carteras incluyen gestores de activos, asesores financieros, inversores institucionales e inversores privados. Estas partes interesadas utilizan el análisis de cartera para diseñar, gestionar y evaluar sus carteras de inversión de forma coherente con su tolerancia al riesgo y sus objetivos financieros.

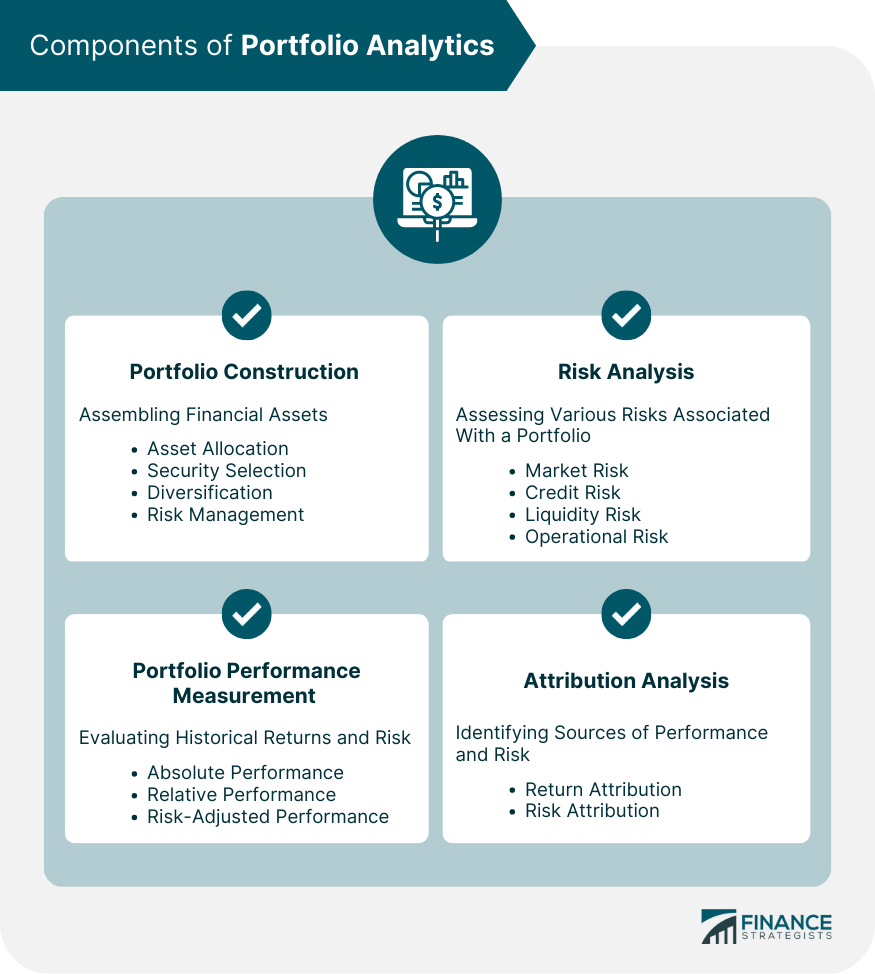

Componentes del análisis de cartera.

Construcción de cartera

La construcción de cartera implica reunir una cartera de activos financieros para lograr objetivos de inversión específicos.

División de activos

La asignación de activos implica distribuir las inversiones entre diferentes clases de activos, como acciones, bonos y efectivo, para optimizar el perfil riesgo-rendimiento de una cartera.

Selección de seguridad

La selección de valores es el proceso de identificar valores específicos, como acciones y bonos, para incluirlos en una cartera en función de sus características individuales de riesgo-rendimiento.

Diversificación

La diversificación es la estrategia de distribuir las inversiones entre diferentes valores, sectores y clases de activos para reducir el riesgo general de una cartera.

Gestión de riesgos

La gestión de riesgos implica identificar, evaluar y mitigar los riesgos potenciales asociados con una cartera, tales como: B. Riesgo de mercado, riesgo de crédito y riesgo de liquidez.

Medición del desempeño de la cartera

La medición del desempeño de la cartera evalúa los rendimientos históricos y las características de riesgo de una cartera.

Rendimiento absoluto

El rendimiento absoluto se refiere al rendimiento total logrado por una cartera durante un período de tiempo específico, sin comparación con un índice de referencia o de mercado.

Desempeño relativo

El rendimiento relativo mide el rendimiento de una cartera en comparación con un índice de referencia o de mercado para determinar si la cartera ha tenido un rendimiento superior o inferior al del mercado.

Rendimiento ajustado al riesgo

El rendimiento ajustado al riesgo tiene en cuenta la cantidad de riesgo asumido para lograr un rendimiento determinado y permite a los inversores comparar el rendimiento de diferentes carteras sobre una base ajustada al riesgo.

Análisis de riesgo

El análisis de riesgos evalúa los diversos riesgos asociados con una cartera.

Riesgo de mercado

El riesgo de mercado es el riesgo de pérdidas en una cartera debido a fluctuaciones en los precios de mercado y otros factores macroeconómicos.

Riesgo crediticio

El riesgo de crédito es el riesgo de pérdida resultante de la incapacidad de un prestatario para pagar un préstamo o cumplir con sus obligaciones financieras.

Riesgo de liquidez

El riesgo de liquidez es el riesgo de que un inversor no pueda comprar o vender un valor al precio deseado o en el momento oportuno.

Riesgo operacional

El riesgo operativo es el riesgo de pérdidas resultantes de factores internos como procesos, sistemas inadecuados o errores humanos.

Análisis de atribución

El análisis de atribución ayuda a identificar las fuentes del rendimiento y el riesgo de una cartera.

Atribución de devolución

La atribución de rentabilidad desglosa las fuentes de rentabilidad de una cartera, como la asignación de activos, la selección de valores y la sincronización del mercado.

Asignación de riesgos

La atribución de riesgo analiza las fuentes de riesgo en una cartera, como el riesgo de mercado, el riesgo de crédito y el riesgo de liquidez.

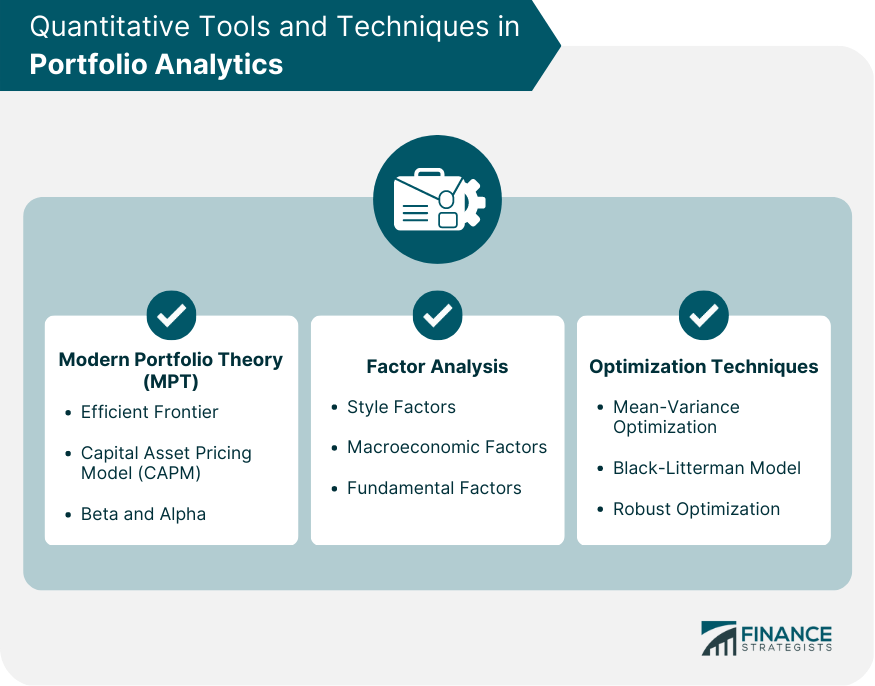

Herramientas y técnicas cuantitativas en el análisis de carteras.

Teoría moderna de la cartera (MPT)

MPT es un marco matemático para crear carteras eficientes optimizando la compensación entre riesgo y rendimiento.

Frontera eficiente

La frontera eficiente es una representación gráfica de las carteras óptimas que proporcionan el mayor rendimiento esperado para un nivel de riesgo determinado.

Modelo de valoración de activos de capital (CAPM)

CAPM es un modelo ampliamente utilizado que calcula el rendimiento esperado de un valor o cartera en función de su riesgo sistemático, o beta, y el rendimiento esperado del mercado.

Beta y Alfa

Beta mide la sensibilidad de un valor a los movimientos del mercado, mientras que alfa representa el exceso de rendimiento de un valor o cartera sobre su rendimiento esperado según el CAPM.

Análisis factorial

El análisis factorial es una técnica para identificar los factores subyacentes que determinan los rendimientos y riesgos de los valores de una cartera.

Factores de estilo

Los factores de estilo representan estilos de inversión como el valor, el crecimiento o el impulso que ayudan a explicar las diferencias en los rendimientos entre diferentes valores.

Factores macroeconómicos

Los factores macroeconómicos incluyen indicadores económicos como el crecimiento del PIB, la inflación y las tasas de interés, que pueden afectar el desempeño de los valores y las carteras.

Factores básicos

Los factores fundamentales son las características financieras de los valores individuales, como las ganancias, los dividendos y el flujo de caja, que pueden ayudar a explicar sus rendimientos y perfiles de riesgo.

Técnicas de optimización

Las técnicas de optimización se utilizan para construir carteras eficientes minimizando el riesgo, maximizando el rendimiento o logrando una compensación específica entre riesgo y rendimiento.

Optimización de varianza media

La optimización de la varianza media es una técnica que construye carteras optimizando la compensación entre el rendimiento esperado y el riesgo de la cartera, medido por la varianza.

Modelo Litterman negro

El modelo Black-Litterman es un enfoque de optimización de cartera que combina las opiniones de los inversores sobre los rendimientos de los activos con los rendimientos de equilibrio del mercado para generar ponderaciones óptimas de la cartera.

Optimización robusta

La optimización sólida es una técnica que crea carteras que funcionan bien en diversas condiciones e incertidumbres del mercado y ofrecen resultados de inversión más estables y confiables.

Software y plataformas de análisis de carteras

Descripción general del software de análisis de cartera popular

Existen varios software y plataformas de análisis de carteras disponibles en el mercado que ofrecen una variedad de características y capacidades para satisfacer las diferentes necesidades de los inversores y administradores de activos.

Características y funcionalidad

El software de análisis de carteras suele ofrecer funciones como medición del rendimiento, análisis de riesgos, análisis de atribución y optimización de carteras para ayudar a los inversores a gestionar sus carteras de forma eficaz.

Integración con otras herramientas de gestión de inversiones.

Muchas plataformas de análisis de carteras se pueden integrar con otras herramientas de gestión de inversiones, como plataformas comerciales, bases de datos de investigación y software de planificación financiera, para agilizar los procesos de inversión y mejorar la toma de decisiones.

Personalización y escalabilidad

Las plataformas avanzadas de análisis de cartera ofrecen opciones de personalización y escalabilidad, lo que permite a los usuarios adaptar el software a sus necesidades específicas y adaptarse a los cambios en sus estrategias de inversión o condiciones del mercado.

Aplicaciones del análisis de cartera en diversas estrategias de inversión.

Estrategias de inversión pasiva

Las estrategias de inversión pasiva, como el seguimiento de índices y la beta inteligente, tienen como objetivo replicar el rendimiento de un índice de mercado o seguir reglas de inversión específicas. El análisis de cartera puede ayudar a los inversores a evaluar y optimizar estas estrategias para lograr los perfiles de riesgo-rendimiento deseados.

Seguimiento del índice

Las estrategias de seguimiento de índices implican la construcción de una cartera que replique la composición y el desempeño de un índice de mercado. El análisis de la cartera puede ayudar a identificar errores de seguimiento y optimizar las ponderaciones de la cartera para minimizar estos errores.

Beta inteligente

Las estrategias beta inteligentes utilizan esquemas de ponderación alternativos o reglas basadas en factores para construir carteras que apuntan a superar los índices tradicionales ponderados por capitalización de mercado. El análisis de cartera puede ayudar a analizar la exposición a factores, las características de riesgo y la atribución de desempeño de estas estrategias.

Estrategias de inversión activa

Las estrategias de inversión activa, como el análisis fundamental, el análisis cuantitativo y el análisis técnico, tienen como objetivo superar al mercado explotando las oportunidades de inversión y las ineficiencias del mercado.

El análisis de cartera puede ayudar a los inversores a evaluar la eficacia de estas estrategias y optimizar sus carteras en consecuencia.

Análisis fundamental

El análisis fundamental evalúa los valores en función de su salud financiera, perspectivas de crecimiento y métricas de valoración. El análisis de cartera puede ayudar a los inversores a analizar los factores fundamentales que influyen en los rendimientos y riesgos de la cartera.

Análisis cuantitativo

El análisis cuantitativo utiliza modelos matemáticos y técnicas estadísticas para identificar patrones, tendencias y relaciones entre los valores y sus rendimientos. El análisis de cartera puede ayudar a los inversores a evaluar el rendimiento y las características de riesgo de las estrategias cuantitativas.

Análisis técnico

El análisis técnico utiliza datos históricos de precios y volúmenes para identificar patrones y tendencias que pueden predecir movimientos futuros de precios. El análisis de cartera puede ayudar a los inversores a evaluar el rendimiento y el riesgo de las estrategias técnicas y optimizar sus carteras en consecuencia.

Estrategias de inversión alternativas

Las estrategias de inversión alternativas, como los fondos de cobertura, el capital privado y los activos reales, implican invertir en activos no tradicionales o utilizar enfoques de inversión no convencionales.

El análisis de cartera puede ayudar a los inversores a evaluar el rendimiento, el riesgo y los beneficios de diversificación de estas estrategias dentro de sus carteras generales.

Los fondos de cobertura

Los fondos de cobertura utilizan una amplia gama de estrategias de inversión, incluidas estrategias de inversión macroeconómica global, a largo y corto plazo en acciones, impulsadas por eventos y globales. El análisis de cartera puede ayudar a los inversores a analizar los perfiles de riesgo-rendimiento, la exposición a los factores y la atribución del rendimiento de las inversiones en fondos de cobertura.

Capital privado

Las inversiones de capital privado implican adquirir acciones de empresas privadas o participar en compras apalancadas.

El análisis de cartera puede ayudar a los inversores a evaluar el rendimiento, el riesgo y los beneficios de diversificación de las inversiones de capital privado, así como a evaluar el impacto de diferentes estrategias de salida y períodos de tenencia en los resultados de la inversión.

Activos tangibles

Los activos reales, como los bienes raíces, la infraestructura y las materias primas, pueden brindar beneficios de diversificación y protección contra la inflación para las carteras de los inversores. El análisis de cartera puede ayudar a los inversores a analizar las características de rendimiento, riesgo y correlación de los activos reales en sus carteras generales.

Tendencias futuras en el análisis de carteras

Inteligencia artificial y aprendizaje automático

Se espera que la inteligencia artificial (IA) y el aprendizaje automático (ML) desempeñen un papel cada vez más importante en el análisis de carteras al automatizar tareas de análisis complejas, descubrir patrones ocultos en los datos y mejorar la toma de decisiones de inversión.

Big data y fuentes de datos alternativas

A medida que la cantidad y variedad de datos disponibles siguen aumentando, el análisis de cartera dependerá cada vez más de técnicas de big data y fuentes de datos alternativas, como el sentimiento de las redes sociales, imágenes satelitales y datos de tráfico web, para mejorar los conocimientos de inversión y generar alfa.

Integración ambiental, social y de gobernanza (ESG).

A medida que los inversores se centran cada vez más en la inversión sostenible, el análisis de carteras debe incorporar factores ambientales, sociales y de gobernanza (ESG) en el análisis de riesgo y rendimiento, así como en los procesos de construcción y optimización de carteras.

Consideraciones regulatorias y de cumplimiento

El análisis de cartera debe evolucionar para cumplir con los requisitos regulatorios y de cumplimiento cambiantes, como estándares de presentación de informes, requisitos de divulgación y políticas de gestión de riesgos, y para ayudar a los inversores a navegar en un panorama de inversión cada vez más complejo.

Diploma

El análisis de cartera es un proceso importante en la gestión de inversiones que implica evaluar, optimizar y gestionar un conjunto de activos financieros.

Los principales actores en el análisis de carteras incluyen gestores de activos, asesores financieros, inversores institucionales e inversores privados.

Los componentes del análisis de cartera incluyen la construcción de cartera, la medición del desempeño de la cartera, el análisis de riesgos y el análisis de atribución.

Las herramientas y técnicas cuantitativas, como la teoría moderna de carteras, el análisis factorial y las técnicas de optimización, desempeñan un papel esencial en el análisis de carteras.

Varias estrategias de inversión, como las pasivas, activas y alternativas, pueden beneficiarse del análisis de cartera para lograr sus objetivos de inversión.

Se espera que el futuro del análisis de carteras incluya inteligencia artificial y aprendizaje automático, big data, integración ESG y consideraciones regulatorias y de cumplimiento para ayudar a los inversores a navegar en un panorama de inversión cada vez más complejo.

Al utilizar el análisis de cartera, los inversores pueden tomar decisiones informadas y optimizar sus estrategias de inversión para lograr su perfil de riesgo-rendimiento.

Preguntas frecuentes sobre el análisis de cartera

Los principales componentes del análisis de cartera incluyen la construcción de cartera (que indica la asignación de activos, la selección de valores, la diversificación y la gestión de riesgos), la medición del desempeño de la cartera (que indica el desempeño absoluto, el desempeño relativo y el desempeño ajustado al riesgo) y el análisis de riesgos (que indica el riesgo de mercado y la solvencia). . ). riesgo, riesgo de liquidez y riesgo operacional) y análisis de atribución (especificar atribución de rentabilidad y atribución de riesgo).

La teoría moderna de carteras (MPT) contribuye al análisis de carteras al proporcionar un marco matemático para construir carteras eficientes que optimicen la compensación entre riesgo y rendimiento. Los conceptos clave de MPT incluyen la frontera eficiente, el modelo de valoración de activos de capital (CAPM) y beta y alfa, que ayudan a los inversores a analizar y optimizar sus carteras.

Sí, muchos software y plataformas de análisis de carteras se pueden integrar con otras herramientas de gestión de inversiones, como: Por ejemplo, plataformas comerciales, bases de datos de investigación y software de planificación financiera. Esta integración agiliza los procesos de inversión y mejora la toma de decisiones de inversores y gestores de activos.

El análisis de cartera se puede aplicar a diversas estrategias de inversión para evaluar su rendimiento, riesgo y beneficios de diversificación. Para estrategias pasivas (especifique seguimiento de índices y beta inteligente), ayuda a optimizar los perfiles de riesgo-retorno. Para estrategias activas (especifique análisis fundamental, análisis cuantitativo y análisis técnico), ayuda a evaluar la efectividad de las estrategias y optimizar las carteras. Para estrategias alternativas (especificando fondos de cobertura, capital privado y activos reales), ayuda a evaluar el rendimiento, el riesgo y los beneficios de diversificación dentro de la cartera general.

Las tendencias futuras en el análisis de carteras incluyen la creciente importancia de la inteligencia artificial (IA) y el aprendizaje automático (ML) para automatizar tareas analíticas y mejorar la toma de decisiones de inversión, la creciente dependencia de big data y fuentes de datos alternativas para mejorar los conocimientos de inversión y la integración de factores ambientales, factores sociales y de gobernanza (ESG) en el análisis de cartera, así como la necesidad de tener en cuenta los cambios en los requisitos regulatorios y de cumplimiento en el panorama de inversión.