Acciones preferentes convertibles: ejemplos y fórmula

Las acciones preferentes convertibles son un tipo de inversión que combina las características de las acciones preferentes y de las acciones ordinarias. Este instrumento financiero ofrece a los inversores la posibilidad de beneficiarse de los niveles de dividendos más altos y, al mismo tiempo, de convertir sus acciones en acciones ordinarias en el futuro. En este artículo exploraremos algunos ejemplos de acciones preferentes convertibles y analizaremos la fórmula utilizada para calcular su valor. Si estás interesado en diversificar tus inversiones y aprovechar oportunidades únicas en el mercado, ¡sigue leyendo!

Existen diferentes tipos de acciones preferentes que incluyen: no acumulativas, participativas, convertibles, acumulativas, etc. Aquí nos centramos en las acciones preferentes convertibles.

Las acciones preferentes convertibles son un tipo de acción que funciona como capital y deuda, lo que las convierte en un instrumento mixto. Es capital porque puede convertirse en acciones ordinarias en una fecha predeterminada o después. Es deuda porque si no se convierte, su tenedor tiene derecho al pago trimestral o anual de un dividendo fijo por parte de la empresa emisora.

Para comprender las acciones preferentes convertibles y cómo funcionan, veremos su definición, fórmula y cálculos asociados con ejemplos. También examinaremos sus características, ventajas y desventajas, así como algunas preguntas frecuentes sobre el tema.

Definición de acciones preferentes convertibles

Las acciones preferentes convertibles también se conocen como acciones preferentes convertibles. acciones preferentes convertibles o Preferencias convertibles o Convertibles. Se llaman así porque su característica principal es que pueden convertirse en una determinada cantidad de acciones ordinarias en una fecha predeterminada o después. Debido a esta opción de conversión, el valor de las acciones preferentes convertibles depende parcialmente del valor de mercado de las acciones ordinarias. Además, la cantidad de acciones ordinarias recibidas tras la conversión generalmente se divulga en el prospecto o contrato del pagaré convertible.

Para la mayoría de las acciones preferentes convertibles, los derechos de conversión recaen en el accionista, quien luego puede decidir si quiere convertir sus acciones en acciones ordinarias o continuar manteniéndolas como bonos convertibles. Sin embargo, hay casos en los que el derecho de canje queda a criterio de la sociedad emisora o forma parte integrante de las acciones. Si la sociedad emisora tiene derecho a convertir, decide el momento de la conversión. Si es parte inherente de las acciones, significa que las acciones se convertirán automáticamente en una fecha específica o después.

Las acciones preferentes convertibles, como todos los demás tipos de acciones, se utilizan para recaudar fondos para la expansión, compras de activos tangibles o intangibles y otras actividades operativas de las empresas emisoras. En particular, las empresas emergentes emiten bonos convertibles para atraer inversores, ya que la mayoría de los inversores prefieren invertir en empresas ya establecidas y solo invierten en empresas emergentes que emiten bonos convertibles debido a la posibilidad de cambio asociada. Esto convierte a los bonos convertibles en una oportunidad de inversión para quienes los compran.

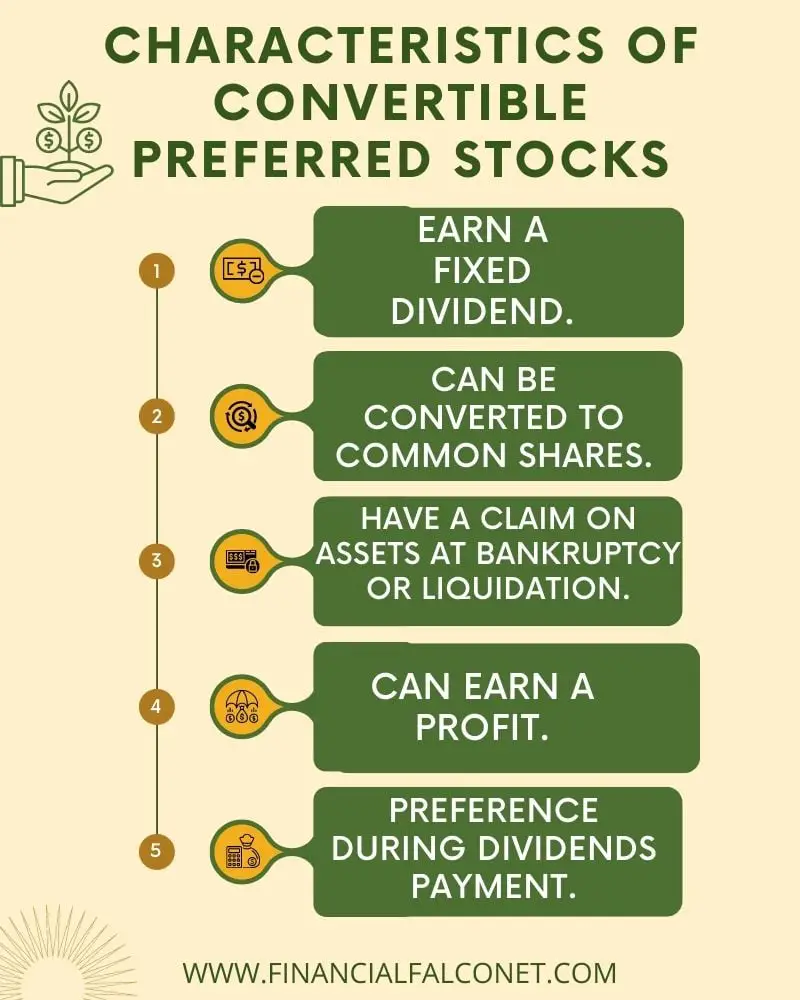

Características de las acciones preferentes convertibles

- Gana un dividendo fijo.

- Se puede convertir en acciones ordinarias.

- Tener derecho a los bienes en caso de quiebra o liquidación.

- Puede obtener ganancias.

- Preferencia de pago de dividendos.

Cuando hablamos de características, nos referimos a aquellas características que ayudan a distinguir las acciones preferentes convertibles de otros tipos de acciones, convirtiéndolas así en una clase propia. A continuación echamos un vistazo a estas características.

Gana un dividendo fijo

Los bonos convertibles son bonos preferidos y pagan un dividendo fijo, generalmente un porcentaje de su valor nominal o una cantidad específica en dólares. Los dividendos suelen pagarse anualmente, aunque algunas empresas los pagan trimestralmente. Y como normalmente no tienen una fecha de vencimiento, los accionistas preferentes convertibles disfrutan de este dividendo fijo a perpetuidad a menos que lo conviertan en acciones ordinarias.

Se puede convertir en acciones ordinarias.

La característica de conversión es la característica más destacada de las acciones preferentes convertibles. Los inversores encuentran útil esta característica porque tienen la oportunidad de obtener mayores rendimientos cuando convierten a acciones ordinarias y el precio de esas acciones aumenta. Normalmente, los bonos convertibles se canjean a petición de los accionistas. Sin embargo, existen excepciones donde los términos de las acciones permiten que el intercambio sea iniciado por la empresa o automáticamente después de una fecha determinada.

Tener derecho a los activos en caso de quiebra o liquidación.

Debido a que los bonos convertibles son acciones preferentes, sus tenedores tienen un derecho sobre los activos de la empresa emisora si la empresa quiebra o necesita ser liquidada. Esta función se aplica mientras el inversor no canjee sus acciones.

Puede obtener ganancias

A diferencia de otras acciones preferentes, los tenedores de bonos convertibles podrían obtener ganancias al convertirlos en acciones ordinarias. Esto se debe a que los accionistas comunes tienen derecho a recibir cualquier dividendo excedente declarado por la empresa emisora, ya que no tienen una tasa de dividendo fija.

Preferencia de pago de dividendos

Al pagar dividendos, los accionistas preferentes convertibles, junto con otros tipos de accionistas preferentes y tenedores de bonos, disfrutan de un trato preferencial ya que se les paga primero antes que a los accionistas comunes, a quienes se les paga después, sólo si los dividendos declarados por la empresa emisora son suficientes para cubrir su pago. .

Ventajas y desventajas de las acciones preferentes convertibles

Las acciones preferentes convertibles tienen características que la empresa emisora y los accionistas consideran ventajas. Sin embargo, también hay algunas de sus características que se consideran desventajas de las mencionadas anteriormente. Las características que uno considera pros y contras dependen de en qué lado de la división se encuentran. A continuación discutiremos algunas de estas ventajas y desventajas con las empresas emisoras y los accionistas.

Ventajas para la empresa emisora

- Mantén el control.

- Fuente de capital.

- Reduce la salida de efectivo.

Las empresas buscan constantemente formas de financiar sus operaciones que les ofrezcan los mayores beneficios. A continuación se detallan algunas razones por las que la emisión de acciones preferentes convertibles es beneficiosa para la empresa emisora.

Mantén el control

Los accionistas preferentes convertibles no tienen derecho a voto en la sociedad emisora. Esto permite a los propietarios mantener el control, ya que todas las decisiones relacionadas con el negocio las toman únicamente ellos y sin ninguna influencia externa. Las empresas que buscan capital y que no quieren influencia externa en sus políticas pueden emitir bonos convertibles.

Fuente de capital

Debido a que este tipo de acciones no tiene fecha de vencimiento, se considera una fuente permanente de capital para las empresas que las emiten.

Reduce la salida de efectivo

Cuando los tenedores de acciones preferentes convertibles convierten sus acciones en acciones ordinarias, es probable que las salidas de efectivo de la empresa emisora disminuyan porque no están obligadas a pagar dividendos a los accionistas comunes.

Beneficios para los accionistas

- Fuente de ingresos estable.

- Obtenga prioridad para el pago de dividendos.

- Se puede convertir en acciones ordinarias.

- Tener derecho a votar después de la conversión.

- Puede obtener ganancias.

- Tener derecho a reclamar los activos de la empresa.

Los inversores siempre están buscando oportunidades de inversión que los beneficien al aumentar de manera significativa o permanente sus rendimientos. Aquí echamos un vistazo a los beneficios de las acciones preferentes convertibles para sus tenedores.

Fuente de ingresos estable

Las acciones preferentes convertibles tienen derecho a un dividendo fijo siempre que la empresa emisora esté en el negocio y sus tenedores no las conviertan en acciones ordinarias. El dividendo fijo proporciona a los accionistas una fuente constante de ingresos.

Obtenga prioridad para el pago de dividendos

Los bonos convertibles tienen prioridad en el pago de dividendos sobre los tenedores de bonos y otros tipos de acciones preferentes si la empresa emisora declara dividendos.

Se puede convertir en acciones ordinarias.

La razón principal por la que las acciones se denominan acciones preferentes convertibles es que pueden convertirse en acciones ordinarias. Esta conversión es algo difícil en la mayoría de los casos, ya que puede ser iniciada por el accionista o la empresa emisora o automáticamente después de una fecha determinada.

Tener derecho a votar después de la conversión.

Una vez que un accionista preferente convertible convierte sus acciones en acciones ordinarias, tiene derecho a voto y puede participar en los procesos de toma de decisiones de la empresa emisora. Normalmente, una acción ordinaria corresponde a un voto.

Puede obtener ganancias

Después de la conversión, el accionista puede obtener beneficios de sus acciones porque las acciones con derecho a voto se negocian en la bolsa y sus precios tienden a subir. Además, los accionistas con derecho a voto tienen derecho a cualquier dividendo excedente restante, ya que generalmente no tienen una tasa de dividendo fija.

Tener derecho a los activos de la empresa.

Estos accionistas, junto con otros acreedores, tenedores de bonos y accionistas preferentes, tienen derecho a los activos de la empresa emisora en caso de quiebra o liquidación, a menos que se hayan convertido en acciones ordinarias.

Desventajas para la empresa emisora

- Salidas continuas de efectivo.

- Dilución de acciones.

- Reducción del control.

Aunque las empresas buscan fuentes de capital con ventajas y desventajas, no hay fuente de capital que no tenga algunas desventajas. A continuación analizamos algunas de las desventajas asociadas con la emisión de acciones preferentes convertibles.

Salidas continuas de efectivo

Los bonos convertibles tienen derecho a un dividendo fijo, lo que genera salidas de efectivo constantes para la empresa emisora.

Dilución de acciones

Si los accionistas preferentes convertibles convierten sus acciones en acciones ordinarias, esto podría dar lugar a una dilución de las acciones. La empresa emisora podría ofrecer recomprar algunas de estas acciones convertidas para evitar la dilución de las acciones.

Reducción del control

El control que tiene la empresa emisora se reduce cuando los tenedores de bonos convertibles convierten sus acciones en acciones con derecho a voto porque la conversión les da la oportunidad de ser parte de los procesos de toma de decisiones de la empresa.

Desventajas para los accionistas

- No tienes voz y voto en la empresa emisora.

- No puedo obtener ganancias.

- Sin ingresos garantizados.

- Podría perder después de la conversión.

- Sin reclamación de bienes.

Al igual que las empresas emisoras, los accionistas también están expuestos a determinados riesgos. Estas desventajas podrían deberse a la conversión a acciones ordinarias, mientras que algunas ya existen antes de la conversión. Discutiremos estas desventajas a continuación.

No tienes voz en la empresa emisora.

Teniendo en cuenta que las acciones preferentes convertibles normalmente no tienen derecho a voto, esto significa que sus tenedores no tienen voz y voto en la empresa emisora, ya que no pueden votar sobre políticas, elecciones de la junta directiva u otras actividades de la empresa que impliquen votación.

No puedo obtener ganancias

Los accionistas preferentes convertibles no pueden obtener ganancias porque su tasa de dividendos ya está fijada y no reciben una prima incluso con dividendos excedentes.

Sin ingresos garantizados

Dado que los accionistas comunes no tienen dividendos fijos, se les paga únicamente con los dividendos restantes y la empresa emisora no está obligada a pagarles dividendos; Los accionistas convertibles que convierten sus acciones en acciones ordinarias no tienen ingresos garantizados.

Podría perder después de la conversión

Teniendo en cuenta que algunos acuerdos de acciones preferentes convertibles establecen que la empresa emisora puede completar la conversión o que la conversión se produce automáticamente en una fecha predeterminada, el accionista podría estar del lado perdedor, especialmente si la conversión se produce en un día el precio de la acción ordinaria. es inferior al precio de conversión. Además, debido a que el precio de las acciones ordinarias puede verse afectado negativamente por las fuerzas del mercado, esto podría resultar en una pérdida para el accionista después de la conversión.

Sin reclamo de activos

Una vez que los bonos convertibles se han convertido en acciones con derecho a voto, el accionista ya no tiene ningún derecho sobre los activos de la empresa emisora en caso de quiebra o liquidación.

Fórmulas de acciones preferentes convertibles

- Tasa de conversión

- Precio de conversión o precio de paridad de conversión

Estas dos fórmulas son importantes para los tenedores de acciones preferentes convertibles. Trabajan mano a mano para decirle al accionista la cantidad de acciones con derecho a voto a las que tendrá derecho tras una conversión y el precio al que deben negociarse esas acciones para que pueda obtener ganancias de la conversión.

Tasa de conversión

Esta fórmula le dice al accionista cuántas acciones ordinarias recibirá si elige convertir cada uno de sus pagarés convertibles. Se expresa como: Relación de conversión = valor nominal de la acción preferente convertible ÷ precio de conversión de la acción preferente convertible

Precio de paridad de conversión

La fórmula del precio de paridad de conversión le dice al accionista el precio al que deben cotizar las acciones ordinarias para obtener ganancias tras la conversión. Se expresa como: Precio de paridad de conversión = precio de las acciones preferentes convertibles ÷ índice de conversión

Cálculos de acciones preferentes convertibles

Ejemplo 1

Supongamos que un fabricante de calzado emite 100.000 acciones preferentes convertibles con un valor nominal de 210 dólares, un dividendo trimestral del 4% y un precio de conversión de 30 dólares. ¿Cuál será el índice de conversión si Grace compra 10 000 bonos convertibles?

Podemos encontrar la tasa de conversión simplemente sustituyendo la información dada en la fórmula

Relación de conversión = valor nominal de la acción preferente convertible ÷ precio de conversión de la acción preferente convertible

Relación de conversión = $210 $30

Relación de conversión = 7

Esto significa que Grace tiene derecho a 7 acciones ordinarias por cada acción preferente convertible que posee.

Ejemplo 2

John posee 1000 bonos convertibles de una nueva empresa de tecnología si el rendimiento del dividendo es del 15% anual, el valor nominal de cada bono convertible es de $500 y el precio de conversión es de $100. ¿Cuántas acciones con derecho a voto recibirá si convierte todos sus bonos convertibles?

Para saber cuántas acciones recibirá tras la conversión, primero debemos determinar la relación de cambio.

Relación de conversión = valor nominal de la acción preferente convertible ÷ precio de conversión de la acción preferente convertible

Relación de conversión = $500 ÷ $100

Relación de conversión = 5

Para saber cuántas acciones con derecho a voto recibirá John, simplemente multiplicamos el número total de bonos convertibles que posee por el precio de conversión, que es 1000 x 5 = 5000. Por lo tanto, recibirá 5.000 acciones con derecho a voto si convierte todas sus acciones preferentes convertibles.

Ejemplo 3

Suponiendo que Jane compra 200 acciones preferentes convertibles de una empresa de agroquímicos, si el precio de cada acción es de 100 dólares y el índice de conversión es 4, podemos calcular el precio de conversión de cada bono convertible utilizando

Precio de paridad de conversión = precio de las acciones preferentes convertibles ÷ índice de conversión

Precio de paridad de conversión = $100 ÷ 4

Precio de paridad de conversión = $25

El resultado anterior significa que las acciones ordinarias de la empresa de agroquímicos deben cotizar por encima de $25 para que Jane obtenga una ganancia con su conversión.

Ejemplo 4

Supongamos que Michael compró 200 acciones preferentes convertibles de una empresa de software cuando cada acción costaba 600 dólares, con un rendimiento por dividendo del 5% anual y un índice de conversión de 10 después de dos años. Podemos encontrar el precio de paridad de conversión de la siguiente manera

Precio de paridad de conversión = precio de las acciones preferentes convertibles ÷ índice de conversión

Precio de paridad de conversión = $600 ÷ 10

Precio de paridad de conversión = $60

Entonces, si las acciones ordinarias de la empresa de software cotizan por debajo de 60 dólares después de dos años en los que Michael puede convertir sus acciones preferentes en acciones ordinarias, eso significa que incurrirá en una pérdida si decide convertir sus acciones en ese momento. Por lo tanto, es más prudente para él esperar hasta que las acciones ordinarias coticen por encima de este precio antes de intercambiar sus acciones.

preguntas frecuentes

¿Cuál es la tasa de conversión?

La relación de conversión informa al inversor a cuántas acciones ordinarias tendrá derecho si convierte una de sus acciones preferentes convertibles. En general, un índice de conversión bajo da como resultado un precio de conversión alto, mientras que un índice de conversión alto da como resultado un precio de conversión bajo.

¿Cuál es la fórmula para calcular la tasa de conversión?

La fórmula para calcular la tasa de canje es: Tasa de canje = valor nominal de la acción preferente convertible ÷ precio de conversión de la acción preferente convertible

¿El precio de conversión y el precio de paridad de conversión son iguales?

Sí lo son. Ambos informan al accionista del precio al que deben negociarse las acciones ordinarias para obtener ganancias tras la conversión.

¿Las acciones preferentes convertibles tienen fecha de vencimiento?

Las acciones preferentes convertibles normalmente no tienen fecha de vencimiento. Esto significa que el accionista puede recibir dividendos mientras los posea.

¿Cuál es la fórmula para calcular el precio de conversión?

La fórmula para calcular el precio de conversión es: Precio de conversión = precio de la acción preferente convertible ÷ ratio de conversión

¿Dónde puedo comprar acciones preferentes convertibles?

Las acciones preferentes convertibles, como todos los demás tipos de acciones, se pueden comprar físicamente o en línea a través de un corredor de bolsa.

¿Las acciones preferentes convertibles son deuda o capital?

Las acciones preferentes convertibles son tanto deuda como capital porque tienen características de ambos. Por tanto, se consideran instrumentos de mezcla.

¿Son las acciones preferentes convertibles una buena inversión?

Para determinar si las acciones preferentes convertibles son una buena opción de inversión para usted o no, debe revisar sus ventajas y desventajas, así como las condiciones asociadas con la compra que se enumeran en el prospecto.

¿Qué son las acciones preferentes convertibles?

Las acciones preferentes convertibles son un tipo de acciones preferentes. El nombre se debe a su característica principal, a saber, que puede convertirse en un determinado número de acciones ordinarias en una fecha ya especificada o después.

¿Cuándo puedo convertir mis acciones preferentes convertibles en acciones ordinarias?

El momento de convertir sus acciones en acciones ordinarias depende de los términos de su prospecto de acciones. La junta directiva de la empresa emisora puede decidir el momento, o usted puede elegir después de un período específico, o puede convertirlas automáticamente en acciones ordinarias en una fecha predeterminada. Sin embargo, si tiene la opción, es mejor convertir a acciones ordinarias cuando el precio de las acciones ordinarias de la empresa emisora esté por encima del precio de conversión.

Diploma

Las acciones preferentes convertibles suelen ser atractivas para las empresas de nueva creación que desean obtener capital sin tener que lidiar inmediatamente con la transferencia del control de la empresa a los inversores. La alta volatilidad también lo hace atractivo para los inversores que no quieren correr el riesgo inmediato de comprar acciones ordinarias.

Los inversores que quieran comprar bonos convertibles deben consultar el folleto para estar seguros de las condiciones de conversión y evitar pérdidas, especialmente si el derecho de conversión es automático después de una fecha preestablecida o pertenece a la empresa. Otro punto al que hay que prestar atención es la relación de cambio, ya que una relación de cambio baja da como resultado un precio de cambio alto, mientras que una relación de cambio alta da como resultado un precio de cambio bajo. Además, el valor de las acciones preferentes convertibles depende en última instancia del rendimiento de las acciones ordinarias de la empresa emisora en el mercado de valores.

Las empresas emisoras también deben tener claras las condiciones de los bonos convertibles que emiten para evitar la dilución de las acciones y la pérdida de control sobre su empresa.

Si usted es un inversor que busca una opción de inversión rentable o una empresa que busca recaudar capital, sopesar los pros y los contras de este tipo de acciones le ayudará a tomar la decisión más rentable.