¿Te has preguntado alguna vez cómo evaluar la rentabilidad de tus inversiones de manera segura y efectiva? Si la respuesta es sí, entonces estás en el lugar correcto. En este artículo, vamos a explorar un concepto fundamental en el mundo financiero: la Rentabilidad del Capital Ajustada al Riesgo, también conocida como RAROC. Aprenderás cómo este indicador te ayuda a evaluar la rentabilidad de tus inversiones teniendo en cuenta el nivel de riesgo asociado. ¡Prepárate para descubrir una nueva forma de tomar decisiones financieras más informadas!

¿Qué es el rendimiento del capital ajustado al riesgo (RAROC)?

El rendimiento del capital empleado ajustado al riesgo, comúnmente conocido por la abreviatura RAROC, es un sistema de medición de la rentabilidad basado en el riesgo diseñado para analizar el desempeño financiero ajustado al riesgo y proporcionar una visión consistente de la rentabilidad en todas las empresas.

El concepto surgió a finales de la década de 1970 como parte de un movimiento más amplio hacia la incorporación del riesgo en los modelos de valoración.

El objetivo principal de RAROC es brindar a la empresa una imagen clara de los riesgos que asume en comparación con los rendimientos esperados.

Al considerar los riesgos potenciales y los rendimientos esperados, RAROC permite a las instituciones financieras evaluar mejor su toma de decisiones y tomar decisiones más informadas con respecto a la asignación de capital y la gestión de riesgos.

Entender cómo funciona RAROC

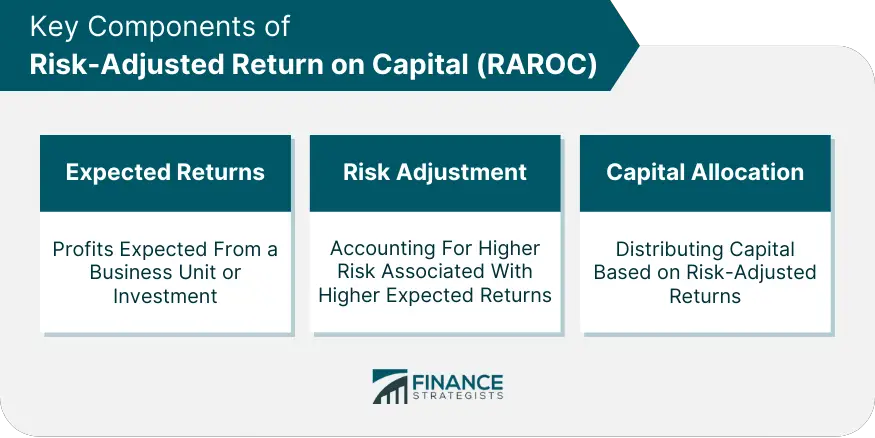

Componentes clave

El modelo RAROC consta de tres componentes principales: rendimiento esperado, ajuste de riesgo y asignación de capital.

Rendimientos esperados

Esto se refiere a las ganancias que una empresa espera de una unidad de negocio o inversión en particular. Estos rendimientos esperados suelen derivarse de las propias previsiones de la empresa o de estimaciones de los analistas.

Ajuste de riesgo

El ajuste de riesgo en el RAROC tiene en cuenta el hecho de que un mayor riesgo debe estar asociado con mayores rendimientos esperados. Este proceso implica identificar y medir los diversos riesgos que enfrenta una empresa y luego ajustar los rendimientos esperados en función de esos riesgos.

Asignacion de capital

La asignación de capital implica asignar el capital de la empresa entre sus diversas unidades de negocios o inversiones en función de los rendimientos ajustados al riesgo de esas unidades o inversiones. Básicamente, RAROC fomenta la asignación de capital a áreas que ofrecen el mayor rendimiento ajustado al riesgo.

Cálculo de RAROC

Aplicación práctica de RAROC en la toma de decisiones financieras

RAROC ofrece una amplia gama de aplicaciones en la toma de decisiones financieras. Estas aplicaciones generalmente se dividen en tres categorías principales: presupuesto de capital, evaluación del desempeño y gestión de riesgos.

Cálculo de inversión

RAROC se utiliza para evaluar la rentabilidad potencial de varias opciones o proyectos de inversión. Al considerar tanto los rendimientos esperados como los riesgos asociados, ayuda a las empresas a decidir dónde asignar su capital para maximizar sus rendimientos ajustados al riesgo.

Evaluación del desempeño

RAROC sirve como una métrica útil para evaluar el desempeño de diferentes áreas comerciales dentro de una empresa. Debido a que se ajusta al riesgo, permite una comparación más justa entre entidades con diferentes perfiles de riesgo.

Gestión de riesgos

RAROC desempeña un papel importante en la identificación y gestión de riesgos. Tener en cuenta las posibles pérdidas relacionadas con el riesgo al calcular la rentabilidad crea un incentivo para que las empresas gestionen sus riesgos de forma más eficaz.

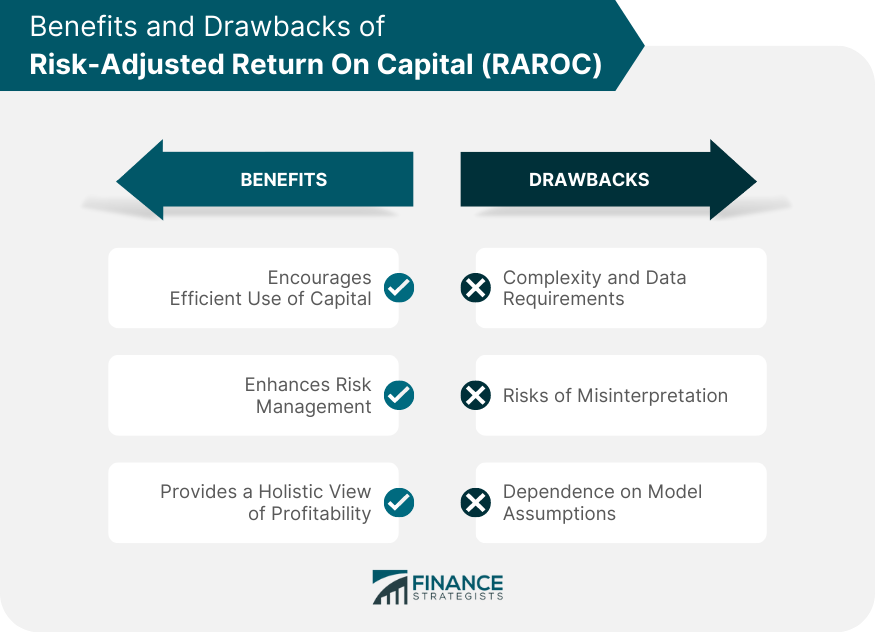

Ventajas de RAROC

El uso de RAROC ofrece a la empresa varias ventajas.

Promueve el uso eficiente del capital.

Al considerar los rendimientos ajustados al riesgo de diferentes unidades de negocio o inversiones, RAROC promueve el uso eficiente del capital. Proporciona a las empresas un incentivo para invertir su capital en áreas que ofrecen el mayor rendimiento ajustado al riesgo.

Mejora la gestión de riesgos

RAROC ayuda a las empresas a identificar y gestionar sus riesgos de forma más eficaz. Al incorporar pérdidas potenciales relacionadas con el riesgo en los cálculos de rentabilidad, las empresas se ven obligadas a mitigar sus riesgos y tomar decisiones que reflejen su tolerancia al riesgo.

Proporciona una visión holística de la rentabilidad.

Las métricas de rentabilidad tradicionales, como el retorno de la inversión (ROI) o el retorno del capital (ROE), no tienen en cuenta el riesgo asociado a una inversión o área de negocio. Al ajustar el riesgo, RAROC proporciona una visión más holística de la rentabilidad.

Desventajas de RAROC

A pesar de sus ventajas, el uso de RAROC también tiene algunas limitaciones.

Complejidad y requisitos de datos

Calcular RAROC puede ser complejo y requiere datos detallados tanto sobre los rendimientos esperados como sobre los riesgos asociados de diversas entidades comerciales o inversiones. Esto puede dificultar que las empresas más pequeñas o aquellas con sistemas de datos menos sofisticados implementen RAROC de manera efectiva.

Riesgos de mala interpretación

Si RAROC no se comprende adecuadamente, puede dar lugar a malas interpretaciones y malas decisiones. Por ejemplo, un RAROC alto no significa necesariamente que una entidad comercial o una inversión sea “buena”, simplemente significa que ofrece un alto rendimiento para su nivel de riesgo.

Dependencia de los supuestos del modelo

La precisión de RAROC depende de la precisión de los supuestos subyacentes y los modelos utilizados para estimar los rendimientos esperados y medir el riesgo. Si estos supuestos o modelos son defectuosos, el RAROC calculado también lo será.

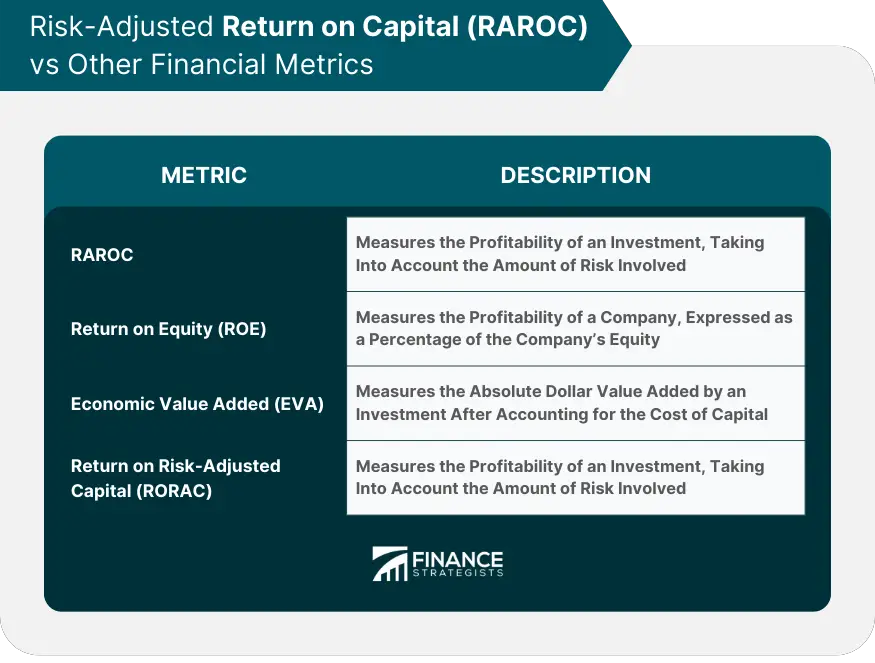

Comparando RAROC con otras métricas financieras

RAROC a menudo se compara con otras métricas financieras, como el rendimiento del capital (ROE) y el capital económico.

Comparación con el rendimiento sobre el capital (ROE)

El ROE es una medida de la rentabilidad de una empresa que compara los ingresos netos con el capital. A diferencia de RAROC, ROE no tiene en cuenta el riesgo.

Esto significa que, si bien el ROE puede proporcionar una descripción útil de la rentabilidad de una empresa, no proporciona una visión tan completa de la salud financiera de la empresa como RAROC.

Diferencias con el capital económico.

El capital económico es una medida de la cantidad de capital que una empresa necesita para seguir siendo solvente y cumplir con sus obligaciones. A menudo se utiliza junto con RAROC: la empresa quiere maximizar su RAROC manteniendo un nivel adecuado de capital económico.

Línea de fondo

El rendimiento del capital ajustado al riesgo es una métrica crucial para las instituciones financieras y proporciona una visión general completa de la rentabilidad teniendo en cuenta el riesgo.

Sirve como herramienta central para la asignación de capital, la evaluación del desempeño y la gestión de riesgos. A pesar de su complejidad y requisitos de datos, los conocimientos de RAROC lo convierten en una herramienta valiosa para la toma de decisiones.

Sin embargo, debido a que se basa en supuestos del modelo, su precisión puede verse afectada por entradas erróneas.

También es importante recordar que, si bien RAROC proporciona una perspectiva más integral que las métricas tradicionales como el rendimiento sobre el capital (ROE), debe usarse junto con otras métricas financieras como la rentabilidad.

Capital para un análisis financiero completo. En la industria financiera en constante evolución, RAROC sigue siendo un elemento importante para optimizar los rendimientos ajustados al riesgo y una sólida gestión del riesgo.

Preguntas frecuentes sobre el rendimiento del capital ajustado al riesgo (RAROC).

RAROC (Retorno del capital ajustado al riesgo) es un sistema de medición de la rentabilidad basado en el riesgo. Esto es importante porque permite a las instituciones financieras evaluar los rendimientos esperados de una entidad comercial o inversión en relación con el nivel de riesgo involucrado. Esto ayuda a las empresas a tomar decisiones más informadas sobre la asignación de capital y la gestión de riesgos.

RAROC es utilizado principalmente por instituciones financieras debido a su enfoque en evaluar la rentabilidad de las inversiones ajustada al riesgo. Sin embargo, cualquier empresa que necesite evaluar inversiones o proyectos en función de los rendimientos potenciales y los riesgos asociados puede beneficiarse del uso de RAROC. Ayuda a tomar decisiones informadas sobre la asignación de capital y la gestión de riesgos.

RAROC ofrece varias ventajas. Promueve el uso eficiente del capital alentando a las empresas a invertir capital en áreas que ofrecen los mayores rendimientos ajustados al riesgo. Mejora la gestión de riesgos incorporando pérdidas potenciales relacionadas con el riesgo en sus cálculos de rendimiento. Además, RAROC proporciona una visión más completa de la rentabilidad que las métricas tradicionales mediante el ajuste del riesgo.

Las limitaciones de RAROC incluyen su complejidad y sus importantes requisitos de datos, que pueden suponer un desafío para las empresas más pequeñas o aquellas con sistemas de datos menos sofisticados. También existe el riesgo de una mala interpretación si no se comprende bien RAROC, lo que podría conducir a una mala toma de decisiones. Finalmente, la precisión de RAROC depende de los supuestos subyacentes y los modelos utilizados para estimar los rendimientos y medir el riesgo, lo que significa que entradas erróneas conducen a resultados erróneos.

A diferencia de RAROC, el rendimiento sobre el capital (ROE) no está ajustado al riesgo y proporciona una visión general de la rentabilidad, pero no una visión integral de la salud financiera. El capital económico, por otro lado, es una medida del capital que una empresa necesita para seguir siendo solvente. A menudo se utiliza junto con RAROC para maximizar los rendimientos ajustados al riesgo manteniendo niveles de capital adecuados.